Фондовый рынок

Обзор рынка акций за неделю (ФГ "ФИНАМ"). Феномен «сентябрьского эффекта»: худший для рынков месяц завершился

- 04 октября 2021, 12:16

- |

Большинство мировых индексов завершили последнюю неделю сентября на отрицательной территории, вновь подтвердив аномалию «сентябрьского эффекта». Месяц действительно оказался непростым для инвесторов: регуляторы всерьез заговорили об ужесточении денежно-кредитной политики, китайский девелопер Evergrande стал ближе к дефолту, инфляционные опасения на некоторых рынках лишь усилились, как и поляризация взглядов политических партий в США. Первый же день октября американские индексы встретили на позитиве, отыграв часть потерь, понесенных в течение недели.

По итогам недели Dow Jones Industrial Average опустился на 1,35%, индекс широкого рынка Standard & Poor's 500 стал легче на 2,21%, а Nasdaq Composite упал на 3,20%. Немецкий индекс DAX, в свою очередь, снизился на 2,42%, британский FTSE 100 ослаб на 0,35%, а китайский CSI 300 за укороченную неделю подрос на 0,35%. Долларовый индекс DXY закрылся на уровне 93,96 пункта, выиграв за неделю 0,68%, а валютная пара EUR/USD ослабла на 0,91% до 1,1607.

Доходность 10-летних гособлигаций США за неделю снизилась на 0,5 б. п. до 1,460%, британских 10-летних Gilts – выросла на 9,9 б. п. до 1,021%, 10-летних немецких бондов – осталась неизменной на -0,229%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Ежемесячный анализ и прогноз доллара

- 02 октября 2021, 09:21

- |

В данном выпуске я сделал акцент на рыночных ожиданиях и перспективах рынка доллара на осень. Также затронул вопросы долгосрочных перспектив и их детерминантов.

( Читать дальше )

Преимущество

- 02 октября 2021, 05:06

- |

Давным давно я был яростным адептом технического анализа, строил уровни, рисовал трендовые и во всеуслышание кричал что-то невнятное про двойное дно.

Спустя время, после знакомства с огромным количеством финансовой литературы, я поменял свое мнение. Технические анализ я сменил на… Нет, не на фундаментальный. Я сменил его на собственное видение происходящего.

Стоимостное инвестирование, моментум, качество, недвижимость, пассивные инвестиции и прочие проверенные годами способы, действительно эффективны, но не у всех есть достаточное количество времени, чтобы эту эффективность ощутить.

Большинство людей хочет получить ощутимую прибавку к капиталу в течение первого года. Взгляните на график S&P500. Июль 1998-го и Октябрь 2011. Одна и та же цена. Купили актив, спустя 13 лет цена на него не изменилась, а с учетом инфляции ваши деньги вообще обесценились.

Для людей, которые рассматривают инвестиции не как дело жизни, а как копилку и хороший бонус к пенсии, ловите величайший финансовый инсайд — вложите свои средства в индексный фонд и докупайтесь на просадках. Обгоните 90% хэдж-фондов лет через 20-30 (через 13, как мы выяснили, не всегда получается).

( Читать дальше )

инвестиции в акции Мой инвестиционный портфель Мои сделки и обвал рынка покупка продажа акций

- 01 октября 2021, 21:20

- |

В этом видео Вы узнаете:

э❓ мой инвестиционный портфель

💲 Покупка акций 💵 Продажа акций

📊 Обвал фондового рынка

🚹Пишите комментарии и ставьте лайки:)

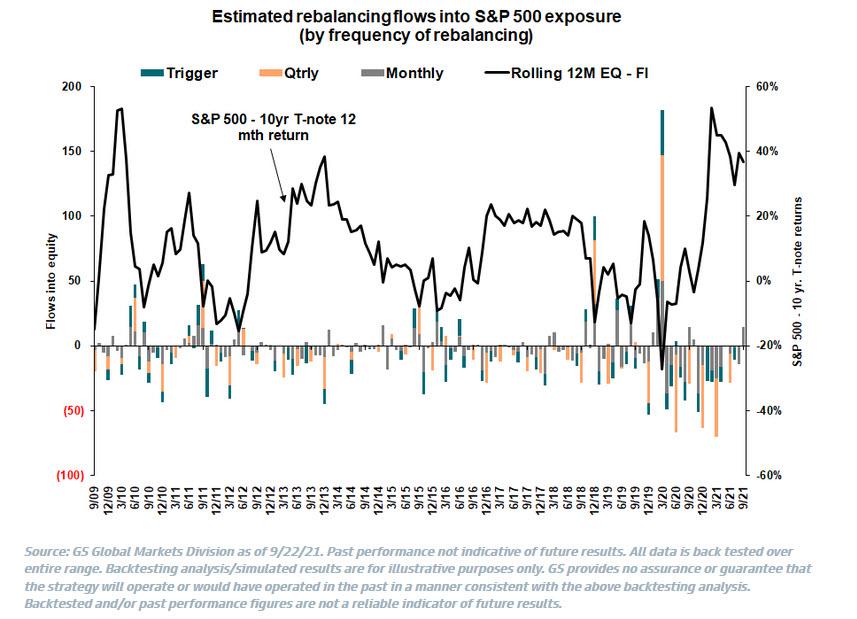

14 миллиардов долларов покупок пенсионными фондами в конце квартала: Goldman

- 01 октября 2021, 15:29

- |

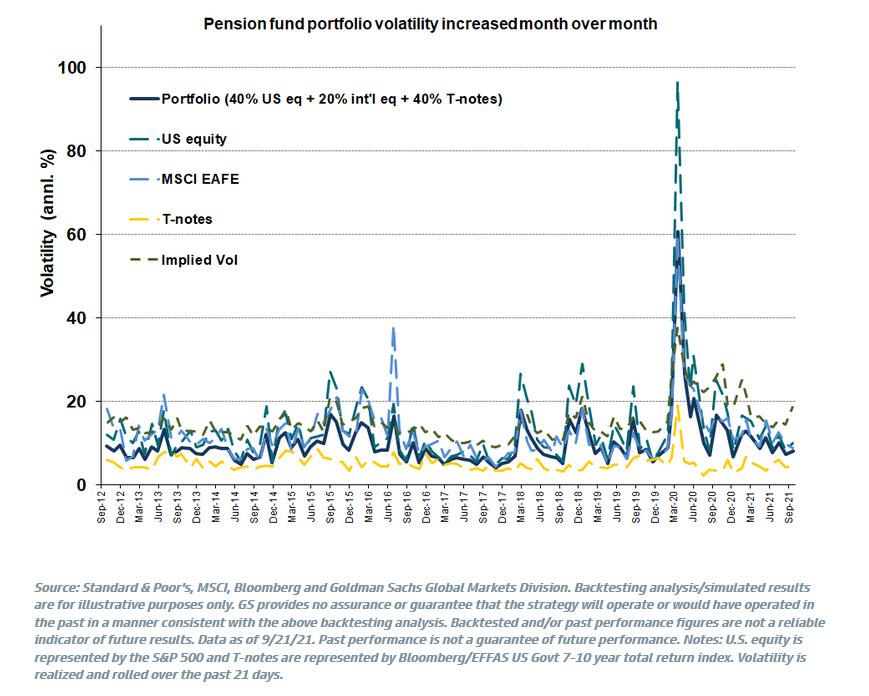

Затем график показывает, что в течение месяца индикативная волатильность пенсионных фондов увеличивается месяц за месяцем.

Затем график показывает, что в течение месяца индикативная волатильность пенсионных фондов увеличивается месяц за месяцем.

( Читать дальше )

Roku упал на 37% по мере развертывания коррекции волн Эллиотта

- 30 сентября 2021, 12:31

- |

С другой стороны, теория волн Эллиотта утверждает, что трехволновая коррекция следует за каждым импульсом. Кроме того, коррекции обычно стирают все достижения, достигнутые во время пятой волны. Таким образом, вместо того, чтобы рассматривать новый максимум как признак возобновления восходящего тренда, мы предупредили, что «падение ~ 40% до области поддержки волны (4) около 300 долларов имеет смысл». Четыре месяца спустя обновленный график ниже показывает, как все прошло.

С другой стороны, теория волн Эллиотта утверждает, что трехволновая коррекция следует за каждым импульсом. Кроме того, коррекции обычно стирают все достижения, достигнутые во время пятой волны. Таким образом, вместо того, чтобы рассматривать новый максимум как признак возобновления восходящего тренда, мы предупредили, что «падение ~ 40% до области поддержки волны (4) около 300 долларов имеет смысл». Четыре месяца спустя обновленный график ниже показывает, как все прошло.( Читать дальше )

Будет ли мировой финансовый кризис Ситуация в Китае evergrande инвестиции в акции

- 29 сентября 2021, 18:07

- |

В этом видео Вы узнаете:

❓ Банкротство Evergrande💲 Новости Китая

💵 Будет ли финансовый кризис?

📊 Что делать в этом случае инвесторам

🚹Пишите комментарии и ставьте лайки:)

Возвращение Goldman Sachs: новый вид восстания ... в цене! (перевод с elliottwave com)

- 29 сентября 2021, 12:31

- |

Недавно агентство Bloomberg от 22 сентября охарактеризовало организованное движение против условий труда в одном из крупнейших финансовых институтов мира как «самое близкое, что современная Уолл-стрит когда-либо имела к восстанию пролетариата изнутри». Но в то время как восстание против Goldman происходило с внутренними настроениями, ведущими к новым глубинам недовольства, этот график акций Goldman Sachs (тикер GS) показывает, что среди инвесторов происходило противоположное, поддерживающее Goldman UP RISING. В период с января по август GS более чем удвоилась в цене до самого высокого уровня за 22-летнюю историю с момента IPO.

Недавно агентство Bloomberg от 22 сентября охарактеризовало организованное движение против условий труда в одном из крупнейших финансовых институтов мира как «самое близкое, что современная Уолл-стрит когда-либо имела к восстанию пролетариата изнутри». Но в то время как восстание против Goldman происходило с внутренними настроениями, ведущими к новым глубинам недовольства, этот график акций Goldman Sachs (тикер GS) показывает, что среди инвесторов происходило противоположное, поддерживающее Goldman UP RISING. В период с января по август GS более чем удвоилась в цене до самого высокого уровня за 22-летнюю историю с момента IPO.( Читать дальше )

Ложная тревога...Индексы на биржах США снизились на фоне роста доходности долгосрочных гособлигаций.

- 29 сентября 2021, 05:12

- |

Ключевые индексы на фондовой бирже Нью-Йорка снизились во вторник к завершению торговой сессии. Как отмечает телекомпания Си-эн-би-си, снижение продиктовано ростом доходности 10-летних гособлигаций США.

Американский промышленный индекс Dow Jones сократился на 569,38 пункта (1,63%), до 34 299,99 пункта. Индекс S&P 500 снизился на 90,48 пункта (2,04%) и оказался на отметке 4 352,63 пункта. Индекс электронной биржи NASDAQ сократился на 423,29 пункта (2,83%), до 14 546,68.

Как волны социального настроения создают и разрушают богатство: Индия (перевод с elliottwave com)

- 28 сентября 2021, 19:11

- |

Учитывая негативные настроения того времени, новые политические лидеры Индии построили сильно протекционистскую экономическую систему, управляемую бюрократами и закрытую для внешнего мира. Она стала известна как лицензионная власть, система, в которой до 80 государственных учреждений должны были быть удовлетворены, прежде чем частные компании могли что-либо производить, и даже если бы лицензия была выдана, правительство все равно регулировало бы производство. По мере взлета бычьего рынка 1980-х сменяющие друг друга правительства приступили к либерализации экономики, но эти усилия в основном ограничивались технологическим сектором. Чтобы действительно встряхнуть систему, потребуется кризис: после коррекции вниз в 1991 году Индия столкнулась с кризисом платежного баланса, когда рупия упала по отношению к доллару США почти на 30% в этом году. В период кризиса и после него правительство ускорило отмену лицензионной власти, создало систему поощрения иностранных инвестиций и начало процесс приватизации публичных компаний посредством размещения акций на фондовом рынке. Политика невмешательства в жизнь сейчас набирала силу. Результатом стало ошеломляющее улучшение основных показателей Индии, которое стало особенно очевидным к концу бычьего движения вверх с 2003 по 2008 год. Например, в своей аналитической записке от октября 2007 года Организация экономического сотрудничества и развития отметила, что в Индии «Годовой рост ВВП на душу населения ускорился с 1¼ процента за три десятилетия после обретения независимости до 7½ процента в настоящее время», и что «ускоренный экономический рост помог сократить бедность, которая начала сокращаться в абсолютном выражении». Самую высокую оценку организация удостоила «секторов инфраструктуры, открытых для конкуренции, таких как телекоммуникации и гражданская авиация, [где] частный сектор оказался чрезвычайно эффективным, а рост был феноменальным».

Учитывая негативные настроения того времени, новые политические лидеры Индии построили сильно протекционистскую экономическую систему, управляемую бюрократами и закрытую для внешнего мира. Она стала известна как лицензионная власть, система, в которой до 80 государственных учреждений должны были быть удовлетворены, прежде чем частные компании могли что-либо производить, и даже если бы лицензия была выдана, правительство все равно регулировало бы производство. По мере взлета бычьего рынка 1980-х сменяющие друг друга правительства приступили к либерализации экономики, но эти усилия в основном ограничивались технологическим сектором. Чтобы действительно встряхнуть систему, потребуется кризис: после коррекции вниз в 1991 году Индия столкнулась с кризисом платежного баланса, когда рупия упала по отношению к доллару США почти на 30% в этом году. В период кризиса и после него правительство ускорило отмену лицензионной власти, создало систему поощрения иностранных инвестиций и начало процесс приватизации публичных компаний посредством размещения акций на фондовом рынке. Политика невмешательства в жизнь сейчас набирала силу. Результатом стало ошеломляющее улучшение основных показателей Индии, которое стало особенно очевидным к концу бычьего движения вверх с 2003 по 2008 год. Например, в своей аналитической записке от октября 2007 года Организация экономического сотрудничества и развития отметила, что в Индии «Годовой рост ВВП на душу населения ускорился с 1¼ процента за три десятилетия после обретения независимости до 7½ процента в настоящее время», и что «ускоренный экономический рост помог сократить бедность, которая начала сокращаться в абсолютном выражении». Самую высокую оценку организация удостоила «секторов инфраструктуры, открытых для конкуренции, таких как телекоммуникации и гражданская авиация, [где] частный сектор оказался чрезвычайно эффективным, а рост был феноменальным».Этот успех, казалось, застопорился в течение нескольких лет после мирового финансового кризиса, но к всеобщим выборам 2014 года стало ясно, что был достигнут политический консенсус лидеров трех ведущих политических кругов в пользу снижения экономической роли государства. Похоже, что все партии согласились с необходимостью экономической либерализации. Отмечая консенсус, 1 марта 2014 г. журнал Economist задался вопросом: «Не прячется ли призрак Маргарет Тэтчер в индийской политике?». В конце концов, индийские избиратели выбрали из трех наибольшего сторонника бизнеса, Нарендру Моди, который ускорил усилия по либерализации, поскольку бычий рынок третьей волны пошел полным ходом. За последние пять лет правительство упростило процесс объявления несостоятельности и банкротства; упростило систему налогообложения товаров и услуг; понизила корпоративные налоги; провело мучительные реформы по либерализации сельскохозяйственного сектора; отобрало четыре государственных банка для приватизации; и совсем недавно, в августе 2021 года, объявило, что в течение четырех лет будут монетизированы государственные активы на сумму 81 миллиард долларов. Общее впечатление таково, что правительство серьезно относится к реформам сейчас на последних этапах волны III роста, как и на последних этапах волны роста в начале 1990-х годов.

Как и в начале 1990-х, государство выходит из экономики, потому что у него нет другого выхода. Это потому, что государственные субсидии стали огромным бременем, и обществу необходимо создавать миллионы новых рабочих мест каждый год для растущего населения. Но отчаяние, движущее экономической либерализацией, в конечном итоге приведет к росту и благосостоянию — точно так же, как Китай испытал на себе бычий рынок, закончившийся в 2007 году. Фактически, недавняя приватизация в Индии кажется нам похожей на усилия Китая в 1990-х годах по снижению роли, которую государственные предприятия играли в экономике в разгар бычьей волны роста по Shanghai Composite. На данный момент мы сохраняем наш волновой прогноз для индийских акций, но относительно небольшое снижение в 2020 году и недавний сдвиг в сторону невмешательства в Индии могут фактически поддержать альтернативный подсчет, который предполагает, что Sensex теперь может расти.

Заключение

В соответствии с нашими социономическими наблюдениями о тенденциях позитивного и негативного социального настроения, недавние изменения в политике в Китае и Индии подтверждают наши волновые подсчеты для соответствующих фондовых рынков. Погрязший в медвежьем рынке Shanghai Composite, Китай атакует его самые успешные компании и отдельных лиц, таких как коррумпированные чиновники, успешные предприниматели и сверхбогатые знаменитости, в рамках кампании по перераспределению огромного богатства, накопленного этими людьми за предыдущие десятилетия. Напротив, поскольку индекс Nifty 50 достиг рекордных максимумов за последние годы, Индия предприняла шаги по снижению роли государства в экономике с целью создания благосостояния и увеличения занятости. Кроме того, наши волновые подсчеты показывают, что доминирующие тенденции настроения в каждой стране должны сохраняться как минимум еще несколько лет, что подразумевает продолжающееся разрушение богатства в Китае и продолжающееся создание богатства в Индии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал