Фондовый рынок

Этот новый ETF направлен на защиту от дефляции (перевод с deflation com)

- 28 сентября 2021, 15:32

- |

Нэнси Дэвис привлекла миллиарды в свой ETF для защиты от инфляции. Теперь она хочет повторить этот успех, сделав ставку на продукт с другой стороны. Ее фирма, Quadratic Capital Management LLC, запускает биржевой фонд Quadratic Deflation (тикер BNDD), говорится в заявлении во вторник. Новый продукт будет стремиться получить прибыль в экономической обстановке падающих цен, слабого роста и отрицательных долгосрочных процентных ставок. Как и ее давний брат с противоположным мандатом — ETF с квадратичной волатильностью процентной ставки и хеджированием инфляции (IVOL) — стратегия направлена на достижение путем торговли сочетанием казначейских облигаций и опционов. «Некоторые инвесторы выразили обеспокоенность по поводу того, что США столкнутся с окружающей средой, аналогичной Японии, учитывая рост долга и рынок труда», — говорится в заявлении Дэвис, которая сама будет управлять новой стратегией. «Для инвесторов разумно иметь доступные инструменты, чтобы они были готовы к широкому спектру экономических результатов и условий». Рынки беспокоились об инфляции в течение нескольких месяцев из-за риска того, что ценовое давление может оказаться менее временным, чем ожидает Федеральная резервная система. Тем не менее, по мере того, как ключевые меры смягчения рефляции с многолетних максимумов, Quadratic делает ставку на то, что внимание инвесторов вернется к долгосрочным дефляционным силам в мире перед пандемией.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 7 )

Как волны социального настроения создают и разрушают богатство: Китай (перевод с elliottwave com)

- 28 сентября 2021, 12:26

- |

Первый график обновляет наши долгосрочные волновые данные для Shanghai Composite. Он включает в себя основанные на истории, предлагаемые волны за годы между началом Культурной революции в 1966 году и началом торговли на фондовом рынке в Китае в 1990 году. Чтобы рассчитать этот подсчет, мы рассмотрели основные изменения гонконгского индекса Hang Seng, который достиг рекордно низкого уровня в 1967 году, и другие глобальные индексы, а также ключевые события в истории Китая. Хотя коммунистическая революция в Китае 1946-1949 гг. не показана на графике, мы полагаем, что, как и культурная революция, она произошла во время большого медвежьего рынка, поскольку многие глобальные фондовые рынки закончили крупные медвежьи рынки в конце 1940-х годов.

( Читать дальше )

Восстановления не будет до 2045 г.?

- 27 сентября 2021, 19:05

- |

Исследование ФРБ Сан-Франциско в сотрудничестве со сторонними академиками показало, что для 19 пандемий с наивысшей смертностью начиная с чумы в середине XIV в. среднее время, требовавшееся для возвращения к нормальным уровням процентных ставок, экономического роста и занятости, превышало 30 лет.

Такая закономерность восстановления после чрезвычайных событий наблюдалась после Великой депрессии (хотя то был чрезвычайный экономический крах, а не пандемия). Хотя Великая депрессия завершилась в 1940 г. (отчасти благодаря военным расходам, когда США вступили во Вторую мировую), вызванные ею поведенческие изменения продлились до конца 1960-х

1950-е были в США периодом мира и процветания. Тем не менее американцы сохраняли высокий уровень сбережений, в основном избегали показного потребления и жили экономно, как их научили 1930-е и Вторая мировая война.

Ситуация изменилась, лишь когда бэби-бумеры стали подростками и молодежью в конце 1960-х. Поведенческие изменения, вызванные Великой депрессией, оставались еще 30 лет после окончания депрессии. Такова устойчивость социальных травм, будь то война, депрессия или пандемия.

( Читать дальше )

26.09.2021 — Dow Jones

- 26 сентября 2021, 10:05

- |

h4.

Красный вариант – развивается волна 5”of 3’of 3*of 5

Сиреневый вариант – развивается волна 4’of 5* of 3

Внимание!!! День открытых дверей Клуба!

7 ноября 2021 года пройдет День открытых дверей Клуба, который будет доступен только по подписке для кандидатов в члены Клуба. Подписаться можно здесь: ПОДПИСКА

Все рекомендации по трейдингу даются в форме таблицы Воскресной рассылки, примеры которой можно посмотреть здесь: Воскресная рассылка

Рекомендации по трейдингу даются только членам Клуба и в закрытом режиме

Прогноз:

В краткосрочной перспективе жду обновление локального максимума 34876

В краткосрочно-среднесрочной перспективе жду обновление локального максимума 35625

Заседание фрс сша изменение процентный ставок как это повлияет на рубль и фондовый рынок

- 24 сентября 2021, 17:44

- |

В этом видео Вы узнаете:

❓ Когда будет обвал фондового рынка

💲 Заседание фрс

💵 Что будет с рынком акций

📊 Выступление Джером Пауэлл

🚹Пишите комментарии и ставьте лайки:)

Почему «убытки - это норма» на фондовом рынке (перевод с elliottwave com)

- 24 сентября 2021, 15:45

- |

Знаете ли вы, что сэр Исаак Ньютон «остался без штанов» в пузыре Южных морей 1720-х годов? Этот великий ученый и математик потерял более миллиона долларов в эквиваленте долларов 2021 года. Вот краткое описание инвестиционных действий Ньютона из знаменитой книги Роберта Пректера Социономическая теория финансов: "[Сэр Исаак Ньютон] инвестировал немного раньше в тренде и «мудро» получил небольшую прибыль. Наблюдая за продолжением тренда, он, наконец, сделал крупную ставку и «мудро» продержался в долгосрочной перспективе. В конце концов он продался с почти полной потерей".

Знаете ли вы, что сэр Исаак Ньютон «остался без штанов» в пузыре Южных морей 1720-х годов? Этот великий ученый и математик потерял более миллиона долларов в эквиваленте долларов 2021 года. Вот краткое описание инвестиционных действий Ньютона из знаменитой книги Роберта Пректера Социономическая теория финансов: "[Сэр Исаак Ньютон] инвестировал немного раньше в тренде и «мудро» получил небольшую прибыль. Наблюдая за продолжением тренда, он, наконец, сделал крупную ставку и «мудро» продержался в долгосрочной перспективе. В конце концов он продался с почти полной потерей".После этой финансовой потери Ньютон сказал: «Я могу измерить движения тел, но я не могу измерить человеческое безумие».

Неудачная инвестиционная история Ньютона поучительна, потому что она резюмирует, почему потери на фондовом рынке были нормой среди инвесторов после полного рыночного цикла. Другими словами, инвесторы обычно являются «робкими трейдерами в начале бычьего рынка и уверенными долгосрочными держателями на пике». Чтобы доказать это более четко, давайте посмотрим, как инвесторы находились в паевом инвестиционном фонде за 10-летний период по сравнению с доходностью фонда за тот же период времени.

( Читать дальше )

Вот все выплаты по долгам Evergrande на следующие три года

- 23 сентября 2021, 12:26

- |

( Читать дальше )

Пост мира, всем кто потерял бизнес, скажите свое честное мнение

- 22 сентября 2021, 21:22

- |

А рынок — это, пожалуй, пока еще единственное место, где можно заработать, что вы думаете о доходности скажем от 50% годовых, и плате за эти услуги в 20% от прибыли? Однажды, я как сторонник консервативного подхода, предложил эти %% на рынке, то мне сказали, что это выручка за день… все вопросы отпали.

Дело в том, что запускаем с друзьями новый проект (не ICQ/IPO), просили вынести на обсуждение. Минимальный вход 50000.

Нормальные биржевые товары — акции, в основном зарубежные.

В общем будет иметь место право на жизнь, или нет?

Если вас интересует мой взгляд на то, что будет, то лично у меня очень плохие прогнозы, не плохо, что рынки будут падать, а плохо то, что заработать будет сложнее, поэтому я стараюсь делать это максимально сейчас пока это можно.

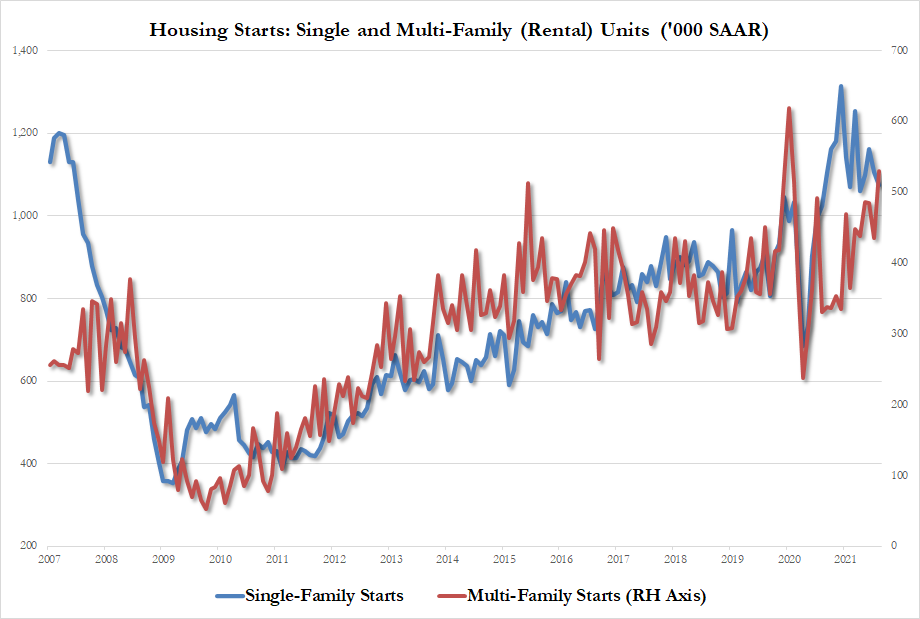

Нация арендаторов? В августе кол-во разрешений и строек многоквартирных домов в США резко выросло

- 22 сентября 2021, 16:32

- |

Примечательно, что количество запусков строительства домов для одной семьи упало на 2,8% до 1076 тыс., В то время как количество запусков многоквартирных домов выросло на 21,6% до 539 тыс. в августе.

Примечательно, что количество запусков строительства домов для одной семьи упало на 2,8% до 1076 тыс., В то время как количество запусков многоквартирных домов выросло на 21,6% до 539 тыс. в августе.

( Читать дальше )

Настроения профессиональных инвесторов самые медвежьи с октября прошлого года

- 22 сентября 2021, 12:31

- |

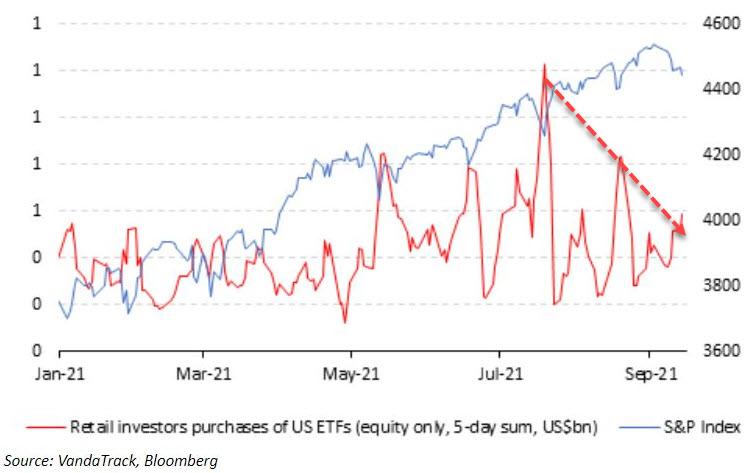

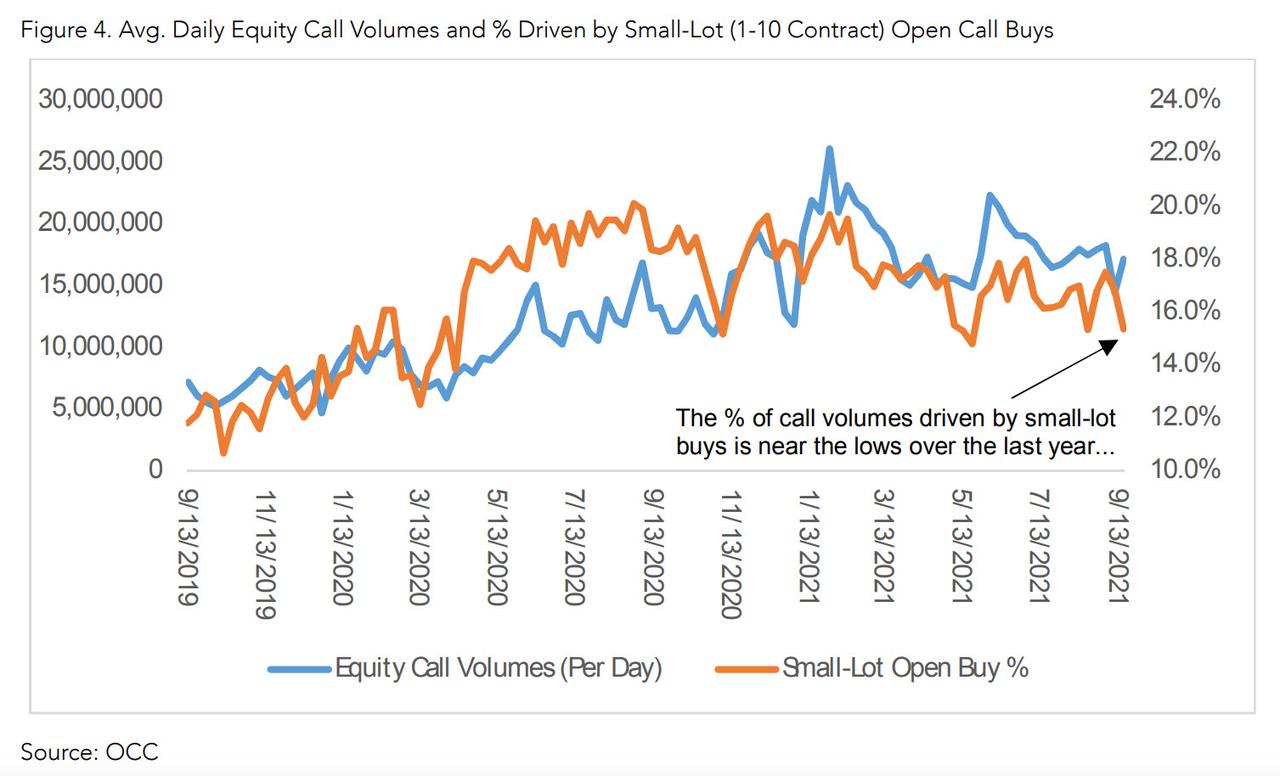

«Несмотря на то, что на этой неделе мы наблюдаем рост покупок ETF, их масштабы были немного неутешительными по сравнению с предыдущими распродажами», — написали Бен Онатибия и Джакомо Пьерантони. «Этот снижающийся аппетит к поддержке ралли акций увеличивает шансы на более крупную распродажу, если институциональные инвесторы продолжат продавать». Пока вместо полномасштабной 10%-ной коррекции мы получили в S&P первую 5%-ную просадку с 2020 года. Так называемые трейдеры-новички — те, кто покупает или продает 10 контрактов или меньше за раз, — продолжают сокращать свои покупки колл-опционов на акции почти до 17-месячного минимума.

«Несмотря на то, что на этой неделе мы наблюдаем рост покупок ETF, их масштабы были немного неутешительными по сравнению с предыдущими распродажами», — написали Бен Онатибия и Джакомо Пьерантони. «Этот снижающийся аппетит к поддержке ралли акций увеличивает шансы на более крупную распродажу, если институциональные инвесторы продолжат продавать». Пока вместо полномасштабной 10%-ной коррекции мы получили в S&P первую 5%-ную просадку с 2020 года. Так называемые трейдеры-новички — те, кто покупает или продает 10 контрактов или меньше за раз, — продолжают сокращать свои покупки колл-опционов на акции почти до 17-месячного минимума.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал