Фондовый рынок

USDRUB+Где инвестиции в новых российских реалиях

- 14 июля 2017, 11:05

- |

Всем кто интересуется ситуацией с USDRUB прошу обратить внимание на текущую ситуацию по данному инструменту.

vk.com/wall-88525521_1769

С фундаментальной точки зрения:

1. Дальнейшее ухудшение внешней политической ситуации РФ

2. Дальнейшее ухудшение экономических отношений с США и Евросоюзом (есть риск, что Северный поток – 2 и Турецкий поток могут не состояться. Это случится, если одобренный сенатом США законопроект о санкциях будет утвержден в текущем виде. Что и происходит в настоящее время.) https://www.vedomosti.ru/opinion/articles/2017/07/14/723580-goryaschie-trubi-gazproma

3. Негативная ситуация с платежным балансом в РФ http://www.finanz.ru/novosti/valyuty/cb-obnaruzhil-rekordnuyu-s-1998-goda-dyru-v-platezhnom-balanse-rossii-1002166716

4. Ожидания ускорения вывода инвестиций из РФ в третьем квартале как на фоне экономической ситуации, так и политической

5. Невероятная ситуация с индексом VIX (уровень волатильности VIX(S&P500VolatilityIndex) достиг минимальных значений с декабря 1993г.)

Ожидания разворота и увеличение волатильности, которое вполне возможно по времени совпадет с сезонным фактором в третьем квартале, это раньше как обычно приводило и к росту USD, и к падению фондовых рынков, выводу активов с развивающихся рынков)

( Читать дальше )

Рантье на фондовом рынке 2

- 13 июля 2017, 13:07

- |

Во-первых, был подвергнуто сомнению утверждение, что дивиденды растут с темпом выше инфляции на продолжительном горизонте времени. В частности, в обоснование этого была ссылка на дивидендную доходность индекса ммвб. Несмотря на такое обоснование, я остаюсь при своём мнении и вот по каким причинам:

а) Я не буду давать многочисленные ссылки на исследования, можно просто примерно посчитать ручками. Предположим, что у Вас 10лет назад было 1млн.руб., и вы вложили в равных долях в 5 бумаг, например, в известные всем Газпром, Лукойл, Сбербанк, ГМК Норникель, МТС. Вот их дивиденды, взяты с сайта доход.ру для простоты:

| Дивиденды за 2006г. |

( Читать дальше )

Покупка акций Nvidia на 800 000 рублей, без использования кредитного плеча.

- 12 июля 2017, 17:28

- |

NVIDIA Corporation (NVDA) — американская компания, один из крупнейших разработчиков графических ускорителей и процессоров, а также наборов системной логики. На рынке продукция компании известна под такими торговыми марками как GeForce, nForce, Quadro,Tesla, ION и Tegra.

Период Инвестирования до 2019 года

Закладывается риск 20% от суммы депозита

( Читать дальше )

Портфель акций Дональда Трампа

- 12 июля 2017, 06:48

- |

Если вы когда-либо задумывались об инвестициях нынешнего президента США на фондовом рынке, теперь это уже не тайна.

Недавно Управление по государственной этике США (Office of Government Ethics) представило отчет. В нем детализованы инвестиции Дональда Трампа.

В декабре 2016 года портфель был упразднен, чтобы избежать конфликта интересов. Примечательно, что при общем состоянии в $4 млрд инвестиции миллиардера в фондовый рынок составили около $40 млн.

Три «мудрости» от Дональда Трампа

1. Портфель был диверсифицирован. Вложения включали около 100 акций компаний, работающих среди всех секторов рынка США.

2. Было использовано четыре брокерские фирмы.

3. Президент США любит дивиденды – почти 90% объектов инвестиций вознаграждают акционеров таким образом.

Трамп отдает предпочтение гигантам

В предприятия малой капитализации было вложено явно немного. Ниже представлен список из топ-4 инвестиций Трампа по состоянию на май 2016 года.

( Читать дальше )

Дефицит ликвидности — как новая нормальность бюджетной политики

- 11 июля 2017, 23:55

- |

В Ведомостях не так давно вышла хорошая статья о том, как проясняются контуры бюджетной политики до 2020 года. Основные факторы — отсутствие серьезных преобразований, стагнирующие расходы и займы на внутреннем рынке для покрытия дефицита.

Быстрее, чем предусмотрено действующим законом о бюджете на 2017–2019 гг., будет сокращаться дефицит – в итоге он уменьшится до 0,8% ВВП в 2020 г. (см. график, ненефтегазовый – до 6,2% ВВП). Его основным источником финансирования, как и планировалось, будут внутренние займы – чистое привлечение составит около 1 трлн руб. в год, а в 2020 г. – почти 1,4 трлн. Резервный фонд закончится в 2018 г., когда будет потрачена купленная в 2017 г. валюта (678 млрд руб.), после этого Минфин не планирует его пополнять.

Покрытие дефицита, образовавшегося из-за падения товарных рынков, через внутренние займы это, конечно, хороший ход. Однако у этой медали есть и обратная сторона. Во-первых, радость наших буратино из минфина может быть недолгой — проклятый госдеп (хотя теперь уже сенат) способен ввести еще немало неприятных для нас санкций. Если это закроет рынок ОФЗ для иностранцев — нас ждет дефицит валюты (нефть то теперь дешевая, а доллары на рубли для покупок ОФЗ менять уже не будут) и необходимость выжимать всю ликвидность досуха из отечественного рынка. Во-вторых, выплаты по госдолгу будут постоянно расти, увеличивая расходы бюджета. Динамика расходов на обслуживание госдолга

( Читать дальше )

Мнение Zerohedge о нашем фондовом рынке: «there’s no uniting the U.S. and Russia»

- 10 июля 2017, 16:10

- |

Когда мы сравниваем доходности от вложений в фондовые рынки с начала года, мы наблюдаем значительные различия между США и Россией. Между индексами S&P 500 и MICEX наблюдалась хорошая корреляция в начале года, однако фондовый рынок государства-правопреемника Советского Союза обрушился на фоне падающей нефти и тающего оптимизма инвесторов после значительного снижения вероятности отмены санкций Дональдом Трампом.

Динамика фондовых рынков стран-участниц большой двадцатки с начала года:

( Читать дальше )

Неудачное IPO и обвал акций Tesla — предвестники медвежьего рынка в США?

- 06 июля 2017, 22:48

- |

IPO сервиса по доставке еды Blue Apron (начало торгов 29 июня) прошло с большим энтузиазмом, акции выросли на 10% в первый день торгов, а капитализация достигла 1,9 млрд долларов. Однако, в последующие четыре дня цена акций обвалилась на 26%:

Значительное падение котировок испытали также акции Tesla, инвесторы продавали компанию на фоне слабых продаж ее электромобилей в Китае (здесь популярны гибриды и электромобили low-end класса от местных производителей) и заявлений Volvo о старте массового производства гибридных автомобилей с 2019 года. Снижение достигло 20%, максимальное падение с февраля 2016 года, капитализация компании вновь оказалась ниже, чем у General Motors.

( Читать дальше )

Тимофей! Вставай! Дивиденд проспишь!

- 06 июля 2017, 22:39

- |

Отсечка близится… Ты что-то пытаешься скрыть от нас, любителей дивидендной халявы?! Несчастный, одумайся!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

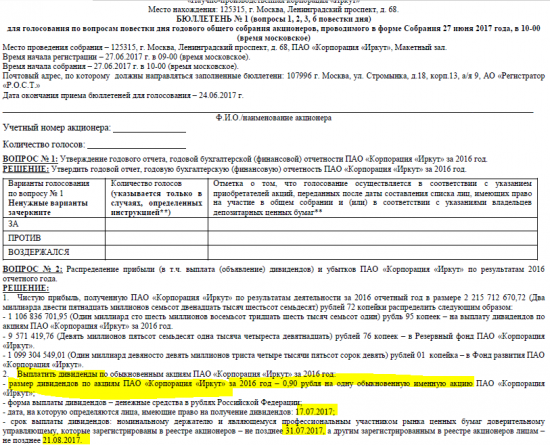

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал