ФосАгро

Новости компаний — обзоры прессы перед открытием рынка

- 17 мая 2019, 08:55

- |

«Газпром» берет Туркмению на баланс. Компания может заключить пятилетний контракт на покупку газа

«Газпром» ведет с Туркменией переговоры о заключении пятилетнего контракта на закупку газа, заявил заместитель главы Минэнерго РФ Анатолий Яновский. По его словам, объемы закупок могут быть выше, чем 1 млрд кубометров в квартал, о которых «Газпром» сообщил в апреле. Заключение контракта с Туркменией позволит «Газпрому» дотянуть до ввода Харасавэйского месторождения в 2023 году — текущий дефицит пиковых добычных мощностей на фоне рекордных экспортных поставок становится все более очевидным.

https://www.kommersant.ru/doc/3969574?from=main_6

Экспорт «Газпрома» снова в плюсе. Компания преодолела полосу падения поставок

«Газпром» впервые за три месяца нарастил экспорт газа в Европу. Поставки в первой половине мая увеличились на 2,4%, но это не компенсировало падения, которое с начала года по 15 мая составило 7,3%. В компании уже допускают, что рекордный уровень экспорта прошлого года — 200 млрд кубометров — в 2019 году не будет достигнут.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Фосагро - возможна привязка дивидендных выплат к FCF

- 16 мая 2019, 17:17

- |

финансовый директор компании Александр Шарабайко, на телефонной конференции:

«Мы сейчас рассматриваем изменение дивидендной политики. К заседанию совета директоров, которое состоится в конце августа, мы представим совету свои предложения по возможному изменению дивидендной политики»

«Одна из возможностей, которые мы рассматриваем, — привязать их к генерированию свободного денежного потока»,

1prime.ru/state_regulation/20190516/829981571.html

Фосагро - чистая прибыль (скорректированная на неденежные валютные статьи) за 1 кв более чем удвоилась - до 13,5 млрд рублей

- 16 мая 2019, 14:53

- |

Рыночные перспективы Прогноз ФосАгро относительно цен на фосфорсодержащие удобрения в 2019 году нейтральный, исходя из следующих факторов:

- Рыночная конъюнктура может начать улучшаться с началом высокого сезона в Латинской Америке, что, вероятно, позволит реэкспортировать накопленные в США запасы удобрений. Дополнительным поддерживающим фактором будет закрытие рудников Mosaic в Бразилии из-за нового экологического регулирования.

- Индийский импорт фосфорных удобрений во втором квартале может быть ниже прошлогодних уровней, поскольку местные дистрибьюторы ускорили накопление запасов DAP в предыдущем квартале. Прогноз объемов импорта DAP на 2019 год будет зависеть от сокращения максимальной розничной цены, сильной рупии и сохранение размеров субсидий на удобрения.

- Высокий сезон на внутреннем российском рынке ФосАгро ожидается во втором и третьих кварталах.

- Скорость, с которой запасы США и Индии снижаются, объемы китайского экспорта, а также увеличение загрузки новых мощностей в Саудовской Аравии и Марокко, останутся главными факторами, определяющими динамику рынка в этом году.

www.phosagro.ru/press/company/item17156.php

Фосагро прибыль увеличилась 3 раза...

- 16 мая 2019, 14:51

- |

Дивдоходность по акциям ФосАгро оценивается в 3,1% - Промсвязьбанк

- 16 мая 2019, 14:06

- |

Совет директоров ФосАгро рекомендовал выплатить дивиденды в размере 72 рубля на акцию (24 рубля на GDR) из нераспределённой чистой прибыли, сообщила компания. Общая сумма выплат составит 9,3 млрд рублей. Акционеры компании рассмотрят вопрос на внеочередном собрании 24 июня, реестр к нему закроется 30 мая. Датой закрытия реестра для получения дивидендов рекомендовано утвердить 10 июля.

Исходя из текущей стоимости акций компании, дивидендная доходность по ним оценивается в 3,1%. ФосАгро в течение года осуществляет несколько выплат. В целом, политика компании предполагает направлять на дивиденды 50% от прибыли по МСФО. По факту уровень выплат выше.Промсвязьбанк

Фосагро 1кв 2019 Цветок расцвел? Или влияние курса на результаты

- 16 мая 2019, 13:15

- |

Невероятный отчет при падающих котировках:

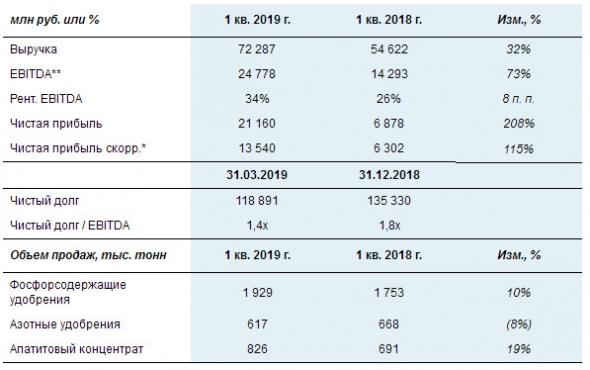

Выручка «ФосАгро» за первый квартал 2019 г. выросла на 32% — до 72,3 млрд рублей (1,1 млрд долларов США). EBITDA за первый квартал выросла на 73% — до 24,8 млрд рублей (375 млн долларов США), при увеличении рентабельности по EBITDA до 34%, по сравнению с 26% годом ранее. Чистая прибыль (скорректированная на неденежные валютные статьи) за первый квартал более чем удвоилась — до 13,5 млрд рублей (205 млн долларов США).

Андрей Гурьев

Наша стратегия продаж доказала свою эффективность даже в условиях нестабильной рыночной конъюнктуры, и она останется ключевым элементом органического роста компании в будущем. Мы сохранили наши лидирующие позиции по поставкам всех видов удобрений на внутренний рынок, увеличили продажи на приоритетные внешние рынки на 8%. Наибольший рост был отмечен в Северной Америке, на территории которой продажи фосфорных удобрений увеличились на 25% на фоне ожиданий устойчивого спроса со стороны сельхозпроизводителей.

( Читать дальше )

Фосагро - СД рекомендовал направить на дивиденды 9,3 млрд руб (72 руб/ао)

- 15 мая 2019, 20:04

- |

Внеочередное общее собрание акционеров пройдет 24 июня 2019 г. в заочной форме. Датой закрытия реестра для участия в нем определено 30 мая 2019 г.

В качестве даты закрытия реестра для получения дивидендов собранию акционеров было рекомендовано утвердить 10 июля 2019 г.

www.e-disclosure.ru/portal/event.aspx?EventId=0pmLqHNOK0qT3DwEdKQVuQ-B-B

Фосагро отчитается 16 мая и проведет телеконференцию - Атон

- 15 мая 2019, 12:13

- |

Мы прогнозируем, что общая выручка составит 73.9 млрд руб. (+24% кв/кв), ожидая, что на показателе благоприятно скажется рост продаж удобрений (+30% до 2.5 млн т), а также высокие цены, которые отражаются в отчете о прибылях и убытках с лагом в несколько месяцев (цена DAP Baltic достигла пика в $450/т в сентябре). EBITDA, как ожидается, вырастет до 23.9 млрд руб., почти удвоившись кв/кв, а рентабельность EBITDA увеличится до 32.3% (+11.6 пп).

Мы прогнозируем, что чистая прибыль составит около 12 млрд руб. Результаты должны продемонстрировать заметное улучшение как кв/кв, так и г/г, и мы ожидаем увидеть позитивную реакцию рынка. Мы имеем рейтинг ВЫШЕ РЫНКА по Фосагро, которая торгуется с консенсус-мультипликатором EV/EBITDA 2019П 6.0x против 9.5x у CF Industries.АТОН

Телеконференция: 16 мая, 16:30 по Москве, 14:30 по Лондону, +7 495 646 9315, Россия, +44 207 194 3759, Великобритания, ID: 37856941#.

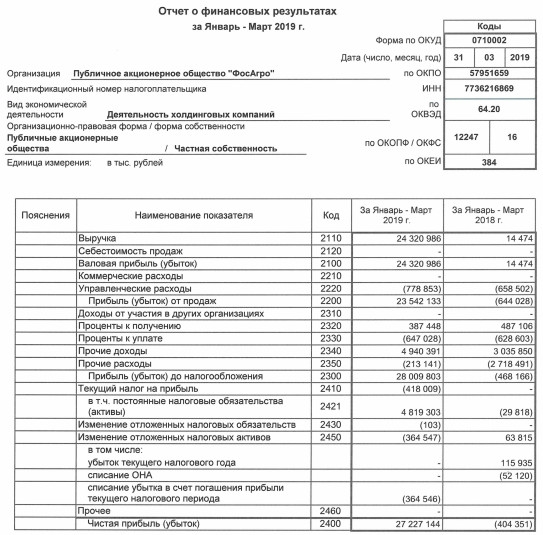

ФосАгро - чистая прибыль за 1 кв по РСБУ против убытка годом ранее

- 06 мая 2019, 16:44

- |

http://www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1513727

Итоги апрель 2019 г. Обзор портфеля.

- 01 мая 2019, 15:05

- |

Рынок нефти.

Дед Трамп плодотворно расчищает рынки для прихода сланцевой нефти который случится после окончания строительства трубопроводов, подробно можете прочитать в моей статье. Правда слишком быстрый уход Венесуэлы с Ираком в купе с сокращением добычи странами ОПЕК+ качнули баланс в сторону дефицита слишком сильно. Но наш любитель твиттера не растерялся сообщил о якобы договоренности с саудитами и скорректировал цены на нефть, хотя сами саудиты от переговоров открещиваются. Прошу обратить внимание всех мировых регуляторов на поведение дедушки Трампа, это явное манипулирование рынками.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал