ФрС

ФРС США уходит от стимулирующей политики.

- 27 сентября 2018, 07:35

- |

По итогам прошедшей торговой сессии американские биржевые индикаторы закрылись снижением на фоне прогнозов Федеральной резервной системы США по дальнейшей денежно-кредитной политике, в рамках которой регулятор планирует продолжать повышать процентные ставки выше нейтрального уровня.

По итогам двухдневного заседания регулятор повысил ключевую процентную ставку до 2-2,25% годовых, сделав акцент на устойчивом экономическом росте, оставив без изменения прогноз, предусматривающий одно повышение ставки в декабре, еще три в следующем году и одно в 2020 году. В свою очередь глава ФРС Джером Пауэлл подчеркнул, что торговые войны могут повредить ситуации на биржевых площадках, где цены на отдельный класс активов находятся в «верхней досягаемости их исторических диапазонов».

Индекс широкого рынка S&P 500 снизился на 0,33%, закрывшись на отметке 2905,97 пункта, промышленный индекс Dow Jones упал на 0,40%, высокотехнологичный NASDAQ потерял 0,22%. Доходность 10-летних казначейских облигаций снизилась на четыре базисных пункта до 3,05%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

ФРС убрала из заявления слово "мягкая"

- 26 сентября 2018, 21:59

- |

Федеральная резервная система в своем заявлении больше не использует слово «мягкая» применительно к денежно-кредитной политике. Такая характеристика означала, что процентные ставки все еще достаточно низки, чтобы стимулировать экономический рост.

Большинство руководителей центрального банка по-прежнему считают, что политика остается мягкой, но все в меньшей степени с каждым повышением ставок, которые находятся на пути к нейтральному уровню. Проблема состоит в том, что никто точно не знает где находится этот уровень, который не стимулирует и не сдерживает экономический рост.

Отказ от данной формулировки позднее, когда ставки были бы уже гораздо ближе к нейтральному уровню, мог бы ввести в заблуждение, так как рынки могли интерпретировать его как довольно точный сигнал о завершении ужесточения политики. Пауэлл не хочет создать впечатление, что ФРС точно знает, где находится нейтральный уровень, так как определенности здесь нет в принципе.

Первая жесткая ответка Трампу

- 26 сентября 2018, 21:57

- |

Трамп твиттер

-горит огнем, что ВВП растет и будет еще больше,- заслуга моя!!!

-ранее наехал на ФРС из за повышения ставок

-индексы на хае — заслуга моя!!!

Ждали ответки от Powella и она прилетела, только с опозданием и под кисло сладким соусом!!!

-мы будем повышать ставку, если ВВП будет дальше расти. тчк.

-мы будем повышать ставку, пока акции растут. тчк.

ФРС - доллар четко вверх

- 26 сентября 2018, 21:11

- |

Доллар строго вверх

Ставка ФРС

- 26 сентября 2018, 21:10

- |

Первая реакция рынков

Евро-доллар:

Индекс доллара

( Читать дальше )

ING: ФРС может завершить ужесточение политики в 2019 г

- 26 сентября 2018, 16:28

- |

26 сентября 2018, 13:14

Участники рынка учитывают в цене повышение ключевой процентной ставки ФРС на 50 базисных пунктов в 2019 году, и если позднее в среду центральный банк заявит, что больше не считает свою политику мягкой, ожидания так останутся примерено на этом уровне, говорят аналитики ING.

Если ФРС не будет считать свою денежно-кредитную политику стимулирующей, можно предположить, что мы находимся на поздних стадиях цикла ужесточения и политика приближается к нейтральной, говорят в банке.

Поэтому «изменения в политике вполне могут стать более зависимыми от данных и рынка, а это означает уменьшение необходимости для инвесторов учитывать в цене дальнейшее ужесточение», отмечают в ING.

Ожидается, что в среду ФРС повысит ключевую ставку на 25 базисных пунктов, до 2,25%.

Оставит ли ФРС политику подстройки сегодня?

- 26 сентября 2018, 14:33

- |

Сегодня тот день когда все внимание сфокусировано на долларе, однако умеренные колебания основных валютных пар говорит об отсутствии консенсуса на рынке по поводу итогов заседания. В целом экономика США может похвастаться уверенными темпами роста, однако хрупкие ожидания относительно «продолжения банкета» вынуждает также ориентироваться на тревожные сигналы с экономического фронта. Среди таких можно отметить торможение инфляции в августе, трудности производственного сектора и замедление темпов роста цен на недвижимость.

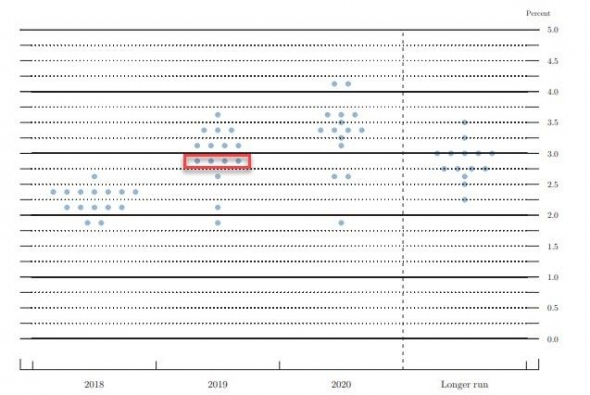

В первую очередь рассмотрим «график мнений» относительно траектории повышении ставок (dot plot):

Здесь мы видим что большинство чиновников ожидают, что ставка достигнет 3% в 2019 году, которую возможно будет необходимо поднять еще один раз в 2020 году. Долгосрочная ставка (нейтральный уровень") ожидается в диапазоне 2.75-3%, однако некоторые из представителей ФРС считают что она должна находиться чуть выше. Изменения на данном графике в целом являются самым важным источником информации для рынков, что в принципе будет основой для изменения формулировок в заявлении, а также комментариев Пауэлла.

( Читать дальше )

Газпром вырос выше 160 как я и обещал

- 26 сентября 2018, 12:48

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал