ФрС

Высказывания председателя ФРС Джанет Иеллен на пресс-конференции

- 16 марта 2016, 22:02

- |

— рост зарплат показывать устойчивое повышение;

— при постепенном повышении процентных ставок экономика будет расти;

— инфляционные ожидания повысятся до 2% в течение следующих 2-3 лет;

— предстоит увидеть, что более высокая базовая инфляция является устойчивой;

— слабые инвестиции бизнеса, отчасти, отражают добычу нефти;

— прогноз по ВВП немного ниже, чем в декабре;

— доля экономически активного населения заметно выросла;

— по-прежнему есть пространство для развития на рынке труда;

— экономический роста заграницей, кажется, немного более медленный чем ранее ожидалось;

— изменения за границей не привели к существенным изменениям в прогнозе;

— более низкие ожидания рынка по повышению процентной ставки эффективно уменьшились;

— следование осторожности даёт ФРС возможность проверить силу укрепления рынка труда;

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 9 )

ФРС

- 16 марта 2016, 21:04

- |

ФРС УХУДШИЛА ОЦЕНКУ РОСТА ВВП США В 2016Г ДО 2,2% С 2,4% В ДЕКАБРЕ

Долгосрочный целевой показатель ставки на текущий цикл снижен до 3,3% по сравнению с 3,5% в декабрьском прогнозе. Руководители Федрезерва в среднем ожидают, что на конец 2016 года ставка будет составлять 0,9%, а не 1,4%, как предполагалось ранее.

Значит ставку будут повышать в апреле или июне.

Амерскую фонду держат под экспирацию. Потом будет коррекция.

Сушите вёсла, позитив не надолго, для фонды ничего позитивного нет.

21:00

- 16 марта 2016, 20:35

- |

ФРС ставка "Вангую")

- 16 марта 2016, 16:30

- |

Что Вы думаете по этому поводу?)

Заседание ФРС: Ключевые аспекты, на которые следует обратить внимание инвесторам

- 16 марта 2016, 12:28

- |

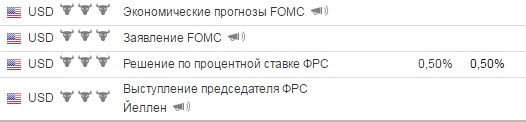

Заседание ФРС США, итоги которого будут опубликованы в среду вечером в 21:00 мск, является достаточно важным мероприятием. Это не удивительно, ведь перспективы монетарной политики в США не столь однозначны.

Сегодняшнее мероприятие будет содержать в себе ряд моментов, на которые стоит обратить внимание инвесторам. Следует отметить, что в 21:00 будут также представлены цифровые прогнозы Федрезерва относительно экономики и процентных ставок, а в 21:30 состоится пресс-конференция Джанет Йеллен.

— Процентные ставки. В декабре ключевая ставка была увеличена на 0,25% и составила 0,375% (диапазон 0,25-0,5%), что стало первым пересмотром с декабря 2008 года. На этот раз, по всей видимости, изменений не предвидится. Риски финансовой системы и низкая инфляция пока еще давят на ФРС.

— Покупки активов. Покупки Treasuries и ипотечных облигаций Федрезервом (программа QE3) завершились в прошлом октябре. Объявлять о новой программе в текущих условиях смысла не имеет.

В деталях

( Читать дальше )

Утренний брифинг Артема Деева 16.03.2016. Курс Форекс

- 16 марта 2016, 11:13

- |

О нефти, о заседании ОПЕК, о росте объемов добычи в Иране, о рубле, о перспективах евро, о заседании ЕЦБ, о снижении ставок и расширении программы количественного смягчения, об американской статистике, о заседании ФРС, о ценовых ориентирах по парам AUDUSD, NZDUSD, USDJPY и USDCAD.

Быть в курсе всех новостей и читать лучшую аналитику от AMarkets!

Текущее вью по рынку

- 16 марта 2016, 11:00

- |

Сегодня у нас данные по запасам нефти от EIA в 17:30, и после закрытия рынков в 21:00 данные по ставке ФРС. API уже отчитался по нефти, запасы сократились факт 1.5Мб, прогноз 3.4Мб. это существенный позитив для нефти, который пока она не реализовала в ожидании ставки.

http://ru.investing.com/economic-calendar/api-weekly-..

(сайт на момент публикации видимо завалился или на обслуживании)

Выражу свое мнение — прогноз по ставке. Оглядываясь на ЕЦБ, BOJ и на макростатистику мне кажется повышение ставки будет, но не в эту сессию. Об этом сегодня и объявят. Реальное изменение ставки я считаю наиболее вероятным конец весны — начало лета.

------

Если хочешь получать инвест идеи вовремя, узнавать последние новости первым заходи:https://vk.com/zerolossfund

Дисклаймер: все что вы делаете, делаете своими руками, обдумав своей головой и несете полную ответственность перед своим счетом за свои действия.

Покупай растущее, продавай падающее и не лови ножи ©

Ждать позитива от ФРС вряд ли стоит.

- 16 марта 2016, 09:36

- |

Внешний фон перед открытием торгов в России сегодня умеренно позитивный. В первой половине дня российский рублёвый индекс ММВБ может прибавить до 0.5%, а валютный индекс РТС, за счёт незначительного укрепления рубля, в пределах 0.5%, может показать рост до 1%. На более существенный рост по российским индексам в преддверии заседания ФРС рассчитывать вряд ли стоит.

Цены на нефть на новостях из Ирана накануне пробили важную техническую поддержку на отметке 40$ за баррель марки Brent. Закрытие ещё одного дня ниже этого рубежа приведёт к сценарию коррекции до отметок 36-37$ за баррель. Данные по запасам нефти и нефтепродуктов в США, которые будут опубликованы сегодня в 17.30, могут оказаться чуть лучше ожиданий, а вот объём добычи нефти в США вновь может показать незначительный рост. С учётом того, что инвесторы сейчас смотрят только на последний показатель, нефть может вновь оказаться под давлением продавцов.

Российский рубль в паре с американским долларом пока уверенно пытается удерживать важный технический уровень на отметке 70. Среднесрочный взгляд по российской валюте мы не меняем и ждём в ближайшие недели её падение на 5-6% до отметки 75 рублей за один американский доллар. Также стоит учитывать предстоящее заседание Центробанка РФ, которое пройдёт в пятницу. Пока что высока вероятность того, что регулятор снизит ключевую ставку на 0.5%, что создаст небольшой давление на рубль.

( Читать дальше )

Золото. Ретест вершины.

- 16 марта 2016, 07:24

- |

Думаю на волне новостей вполне вернемся к пиковым значениям локальных максимумов, нарисовав нечто похожее на двойную вершину.

Графически ситуация выглядит так:

Вот Вам и Фибо уровень 23 ))) -удержал таки....

Долгосрочно -лонг, а вот среденсрочно, все таки шорт, хотя мой коллега Дар Ветер и указывает на лонг, но тут скорей всего надо смотреть применительно ко времени входа. Краткосрок из за глобальных новостей не советовал бы, но если торговать, то от лонга, хотя стоп должен быть подтянут как можно ближе перед новостями, но вероятность того что его выбьет наверное 99,9 %.

Новости есть, по Англии много значительных новостей в европейскую сессию, а по нефти, по домам-эти новости уже после обеда.

Ночью-ФРС....

P.S. А Вы что ждете «после ФРС»? Я жду теста дна в следующем квартале этого года.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал