ФрС

Ожидания по ставке против дальнейшего ослабления американского доллара

- 25 апреля 2015, 15:17

- |

Вчера я призвал не драматизировать плохие макроэкономические данные, поскольку они не в состоянии изменить перспективы будущей денежно-кредитной политики США.

На этом фоне мне представляется, что американский доллар уже относительно сильно перепродан против большинства валют; прежде всего это EURO ( крупное QE), AUD (перспектива понижения ставки) и GBP ( выборы и корреляция с EURO).

В отношении JPY это не так однозначно, поскольку в последнее время появились сигналы от Банка Японии в сторону более жесткой политики.

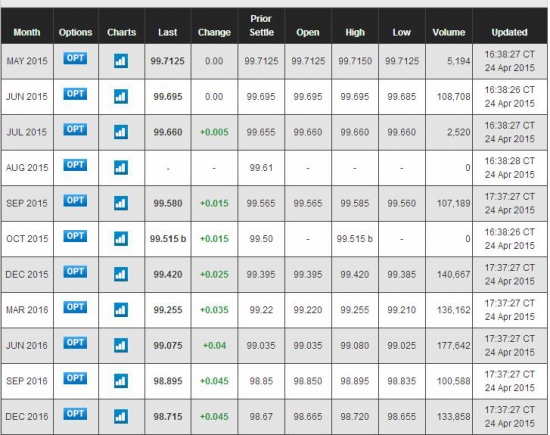

На мой взгляд, фьючерс евродоллара нам также показывает заниженную относительно реальной вероятность повышения ставки по фондам.

Сентябрьское значение фьючерса евродоллара составляет 99,58, что соответствует значению ставки в 0,42%. Таким образом, рынок оценивает вероятность повышения ставки до 0,5% в сентябре в 68% ((0,42-0,25)/0,25).

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 11 )

Pimco: Акции выдержат повышение ставки ФРС

- 24 апреля 2015, 16:00

- |

(Блумберг) — Казначейские бумаги США подешевеют после повышения процентной ставки Федеральной резервной системы, в то время как акции и корпоративные бонды едва ли существенно отреагируют на действия регулятора, ожидает Pacific Investment Management Co., управляющая крупнейшим в мире фондом облигаций.

«По нашим прогнозам, в течение ближайших 12 месяцев или около того доходность 10-летних облигаций увеличится примерно на 50-70 базисных пунктов, — сказал в четверг журналистам в Сиднее управляющий Pimco Михир Ворах. — Рисковые активы, будь то корпоративные бонды или акции, должны выдержать подобный рост ставок».

ФРС, вероятно, повысит процентную ставку в сентябре на фоне постепенного разгона инфляции, сказал Ворах, один из трех руководителей фонда Pimco Total Return, под управлением которого находится рекордный объем активов на $117,4 миллиарда. В марте калифорнийский фонд сократил долю гособлигаций США и подобных им бумаг в своем портфеле, свидетельствуют последние данные на сайте компании.

Представители ФРС обсуждают оптимальные сроки повышения ключевой ставки с околонулевого уровня на фоне признаков неравномерного экономического роста. Сейчас инфляция близка к нулю, тем не менее, судя по динамике долгового рынка, в ближайшие два года рост потребительских цен ускорится. Потенциальная опасность в том, что в таких условиях инвесторы будут требовать более высокую доходность по казначейским бумагам, что приведет к снижению цен.( Читать дальше )

Заявление Goldman стало причиной роста цен на золото

- 22 апреля 2015, 09:00

- |

На прошлой неделе на рынке драгоценных металлов произошли серьезные изменения.

На прошлой неделе на рынке драгоценных металлов произошли серьезные изменения.

Отчет о состоянии рынка труда США – худший за последние два года – вызвал 45-минутное кровопролитие на биржевых площадках в Страстную пятницу. Хотя фондовые фьючерсы росли умеренно, золото подскочило в цене сразу на 1,5 % и сейчас находится на грани преодоления уровня сопротивления. Таким образом, тренд последних двух месяцев, когда цена на драгоценные металлы падала, может быть переломлен.

Если золото пробьет отметку $ 1225 за тройскую унцию – а точнее, если глава Департамента FX & Gold Банка международных расчетов Беноит Гилсон позволит бумажному золоту это сделать – то короткое сжатие неминуемо. Шорты по доллару и евро находятся на рекордных максимумах.

В пятницу вечером Goldman, ссылаясь на ФРС, заявили, что «пришел момент отложить повышение процентных ставок». После этого цена на золото резко пошла вверх.

Судя по коротким позициям, трейдеры не предусматривали такого варианта, и многие из них могут оказаться вне игры.

Беззубый ЕЦБ. Обзор на предстоящую неделю от 19.04.2015

- 19 апреля 2015, 22:31

- |

На уходящей неделе:

— Заседание ЕЦБ

«Меня всегда восхищало умение его высочества в любом положении сохранять истинно королевское величие».

«Приключения принца Флоризеля»( Читать дальше )

Бернанке станет старшим советником хедж-фонда Citadel Investment

- 17 апреля 2015, 06:32

- |

Что ж, теперь за судьбу господина Бернанке можно не беспокоиться. Экономический обозреватель Григорий Бегларян прокомментировал эту новость так: «На одних лекциях не проживешь, а так вроде как при деле». Отметим также, что Бернанке остается полноценным сотрудником Института Брукингса.

Фонд Citadel довольно крупный и известный, объем средств под управлением составляет порядка $25 млрд, а основан он миллиардером Кеннетом Гриффином. Американские финкомпании стремятся привлечь к сотрудничеству бывших сотрудников Федрезерва, полагая, что их профессионализм поможет бизнесу в непростое время. Бернанке не первый подобный случай: Алан Гринспен, например, консультировал PIMCO и фонд Полсона.

( Читать дальше )

Квартальная отчетность M&T Bank Corp. (MTB) может разочаровать инвесторов

- 14 апреля 2015, 12:00

- |

В понедельник, 13 апреля, после закрытия торговой сессии, за 2 квартал 2015 финансового года отчитался один из крупнейших региональных банков в США – M&T Bank Corp (MTB). В первом квартале текущего финансового года отчетность вышла умеренно позитивная – общие доходы подросли в пределах 5% и превысили 1.2 млрд. долларов, а чистая прибыль подскочила на 15% почти до 280 млн. долларов, тогда как в прошлом году за аналогичный период показатель не достигал 230 млн. Политика нулевых процентных ставок ФРС и рост активности на рынке потребительского кредитования поддержали финансовые результаты банка. Тем не менее, данные оказались хуже ожиданий инвесторов, из-за чего после публикации отчетности акции упали в цене почти на 2.5% — ниже отметки 112.5 долларов.

( Читать дальше )

Рынок пересматривает перспективы политики ФРС. Обзор на предстоящую неделю от 12.04.2015

- 12 апреля 2015, 23:21

- |

На уходящей неделе:

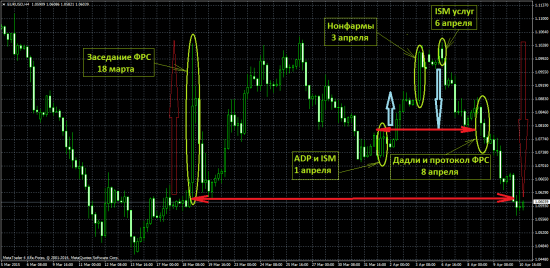

В обзоре «Тактика и анализ протокола ФРС от 18 марта», вышедшем перед публикацией протокола ФРС в среду, главные события уходящей недели были уже рассмотрены, но проанализирую подробнее причины падения евродоллара.

Для наглядности отображу крайние события на графике:

Читается график просто:

— Рост евродоллара на заседании ФРС 18 марта (снижение прогнозов по повышению ставок, росту ВВП, инфляции с одновременным исчезновением «терпения», т.е., по сути, голубиная риторика на фоне ужесточения «руководства вперед» ФРС).

— Последующие сомнения рынка по перспективам монетарной политики ФРС (т.е. действительно ли экономика США слаба для повышения ставок).

( Читать дальше )

Протоколы ФРС

- 08 апреля 2015, 21:09

- |

Протокол FOMC: Отказ от выражения от «терпении» не указывает на время первого повышения ставки

Протокол FOMC: Отказ от выражения о «терпении» даёт гибкость в измении ставки на каждом заседании

Протокол FOMC: «Почти все» руководители хотели исключить слова о «терпении» из заявления в марте

Протокол FOMC: Руководители ФРС разделились во мнениях, подходит ли июнь для повышения ставки

( Читать дальше )

Тактика и анализ протокола ФРС от 18 марта

- 08 апреля 2015, 18:40

- |

Сегодня в 21.00мск будет опубликован протокол заседания ФРС 18 марта.

В данном обзоре я проанализирую настроения инвесторов перед публикацией протокола, сделаю предположения по возможной реакции рынка и дам ориентиры по целям хода евродоллара в зависимости от мнений членов ФРС.

В еженедельном обзоре я прогнозировала минутки ФРС так:

«18 марта рынок чрезмерно отреагировал падением доллара на сопроводиловку, новые прогнозы членов ФРС и пресс-конференцию Йеллен.

Ожидания первого повышения ставки после заседания ФРС 18 марта переместились на сентябрь 2015г., с моей точки зрения это было не совсем оправданно.

Понятно, что протокол ФРС будет содержать голубиную риторику, опасения негативного влияния на экономику США высокого курса доллара и неуверенность в инфляционных перспективах.

( Читать дальше )

Все нынешнее движение против бакса похоже на замануху.

- 07 апреля 2015, 21:44

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал