Фундаментальный Анализ

EURUSD - потенциальный ГИП на развороте

- 21 ноября 2018, 17:34

- |

https://ru.tradingview.com/chart/EURUSD/DnsbBvt3-eurusd-potentsialbnyj-gip-na-razvorote/

- комментировать

- Комментарии ( 0 )

Усиленные Инвестиции: таблица рекомендаций и итоги недели 9-16 ноября

- 19 ноября 2018, 00:18

- |

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу рекомендаций по ценным бумагам:

- Распадская взлетела на 12.1%1 на фоне снижения индекса Мосбиржи на 1.5%, несмотря на укрепление рубля. Негативен также рост ставок аренды полувагонов, позитивен рост цен на коксующийся уголь в Китае. Целевая цена выросла на 0.4%, а потенциал роста уменьшился на 10.4%. Совет директоров компании планирует рассмотреть новую дивидендную политику на заседании в декабре, которая может быть основана на тех же принципах, что и дивполитика Евраза2. Распадская в 2019 году планирует увеличить добычу угля до 13.3 млн. тонн против 12-12.5 млн. тонн в этом году, на шахте «Распадская-Коксовая» (где добывается более качественный и маржинальный уголь) планируется рост производства более чем в 2 раза до 1.3 млн. тонн по сравнению с 500 тыс. тонн в этом году3.

- КузТК подорожала на 2.1%, несмотря на укрепление рубля. Также негативно снижение цен на энергетический уголь в Австралии и ЕС и рост ставки аренды полувагонов. Целевая цена в итоге снизилась на 14.7%, потенциал роста сократился на 16.4%. Совет директоров КузТК не принял решение о выплате промежуточных дивидендов по итогам 1п184. ФАС установила повышающий коэффициент 1.08 на экспортные перевозки с 2019 года все виды грузов, кроме нефтяных грузов и алюминия, и повышающий коэффициент 1.06 на порожний пробег полувагонов в соответствии с нашими ожиданиями

( Читать дальше )

Brent, BTC, NZDUSD, Магнит - сигналы на 16.11.2018

- 16 ноября 2018, 15:48

- |

Подготовил для вас парочку интересных позиций на сегодня:

Brent. Торговля при выходе из канала

https://ru.tradingview.com/chart/UKOIL/1K9kKOpQ-brent-prodazha-s-potentsialom-5-23/

BTCUSD. Распродажа продолжится

https://ru.tradingview.com/chart/BTCUSD/FDeu2N8e-zatishbe-pered-sleduyuschim-padeniem/

NZDUSD. https://ru.tradingview.com/chart/NZDUSD/qsaxuIeO-nzdusd-nastupaet-korrektsiya/

Магнит. Аутсайдер снова падает.

https://ru.tradingview.com/chart/MGNT/twDHgLwt-mgnt-autsajder-snova-padaet/

Кому нужно больше рекомендаций или вам нужны сигналы с точными цифрами от профессионала — приходите в телеграм канал (https://t.me/scapitalsignal)

Аналитика рынков на 14.11.2018г.

- 14 ноября 2018, 14:46

- |

#КРИПТОВАЛЮТА

BTCUSD https://www.tradingview.com/x/xk426OCy/

#ФОРЕКС

EURUSD https://www.tradingview.com/x/Vbtrn28X/

USDJPY https://www.tradingview.com/x/UHKgMPZb/

GBPUSD https://www.tradingview.com/x/BxoGFJWv/

#ФОРТС

UKOIL (Brent) https://www.tradingview.com/x/QVjrlTbP/

RTSi https://www.tradingview.com/x/OigSkPon/

USDRUB (spot) https://www.tradingview.com/x/hkTSJ1fe/

АНАЛИТИКА НА 12.11.2018

- 12 ноября 2018, 16:50

- |

#ФОРЕКС

EURUSD https://www.tradingview.com/x/6yeLdTHX/

USDJPY https://www.tradingview.com/x/S1k5unjn/

AUDNZD https://www.tradingview.com/x/TYz8Vo5i/

USDCAD https://www.tradingview.com/x/mGgcYtPy/

GBPUSD https://www.tradingview.com/x/GcYpa2hS/

XAUUSD https://www.tradingview.com/x/saEFTfte/

NZDUSD https://www.tradingview.com/x/NrlbG2oC/

EURGBP https://www.tradingview.com/x/Yro5cIco/

#ФОРТС

UKOIL (Brent) https://www.tradingview.com/x/ukX6yKi0/

SRZ2018 https://www.tradingview.com/x/Dge55aw0/

SIZ2018 https://www.tradingview.com/x/MUR1Dg7F/

( Читать дальше )

Усиленные Инвестиции: таблица рекомендаций и итоги недели 2-9 ноября 2018

- 11 ноября 2018, 22:54

- |

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу рекомендаций по ценным бумагам:

- Русал взлетел на 4.9%1 на фоне роста индекса Мосбиржи на 2.5% и ослабления рубля. Позитивны рост цен на алюминий и снижение цен на глинозем. Негативен рост цен на электроэнергию в Сибири. Целевая цена не изменилась, а потенциал роста сократился на 5%. Ebitda Русала в 3кв18 выросла на 23% в долларах по сравнению с 3кв17. Компания сменит юрисдикцию с острова Джерси на российскую офшорную зону2. Русал продолжает получать дивиденды Норникеля, несмотря на санкции США3. В 3кв18 продажи первичного алюминия и сплавов выросли на 34% по сравнению с 2кв18, за 9м18 продажи сократились на 5% по сравнению с 9м174. Министерство финансов США продлило срок завершения сделок американских компаний с попавшими под санкции UC Rusal, En+ и группы ГАЗ до 7 января 2019 года и отметило, что эти компании предлагают существенные изменения в корпоративном управлении, способные привести к значительным переменам в контроле над ними

( Читать дальше )

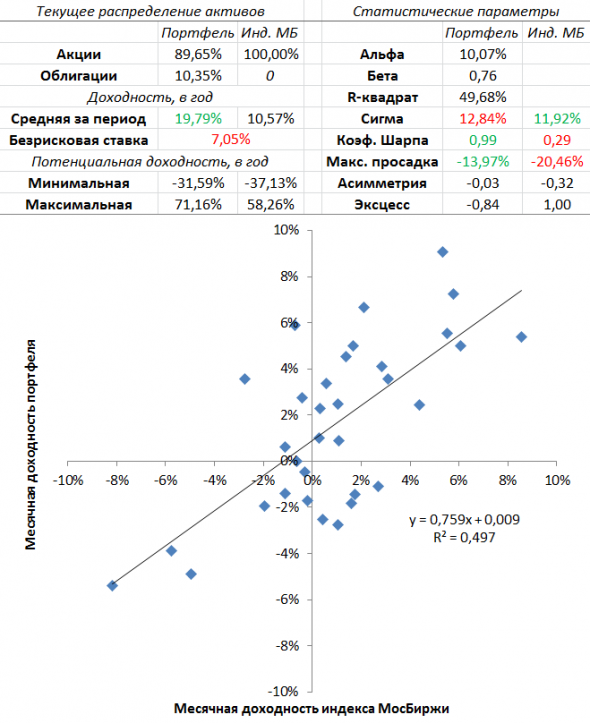

Пересмотр портфеля акций 06-11-2018

- 08 ноября 2018, 19:02

- |

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Объем каждой новой позиции не должен превышать 10% от объема портфеля, оставшимися средствами балансируются уже открытые позиции.

Статистика торгового счета

Ниже представлено сравнение статистики торгового счета и индекса МосБиржи с 1 февраля 2016 г. Из-за малой величины выборки (менее 3 лет) статистика на данный момент не значима.

( Читать дальше )

Кирилл Кузнецов, Усиленные инвестиции: стратегия выбора акций в портфель и во что инвестировать сейчас?

- 07 ноября 2018, 17:21

- |

Мне лично понравился Кирилл и его подход. Парень совсем нераскрученый, но очень глубоко разбирается в рынке, его команда применяет научный метод в фундаментальном анализе.

Я бы даже сказал, что это лично для меня было самое интересное выступление.

Полное видео доступно по ссылке: https://play.boomstream.com/5KK7KDC5

00:00 о себе, результаты

02:00 фундаментальный подход: Грэхем, Баффет, Гринблат

03:30 как использовать мультипликаторы

06:00 как оценить порядочность компаний?

11:00 прогнозирование параметров и другие детали стратегии

15:00 чем мы отличаемся от других инвесторов?

17:00 риск-менеджмент

18:00 как мы улучшаем исполнение сделок?

22:00 примеры удачных инвестиций с 2015 года

26:00 текущая структура портфеля

Рекомендую обратить внимание на блог Кирилла на смартлабе:

https://smart-lab.ru/profile/EnhancedInvestments/

Все видео с конференции смартлаба доступны по ссылке: confa.smart-lab.ru

Вебинар "Фундаментальный анализ акций" (запись).

- 07 ноября 2018, 17:09

- |

Вчера на ProValue, прошёл мой вебинар на тему «Фундаментальный анализ акций». Конечно, тема очень большая и за 1,5 часа я смог дать только направление куда смотреть. Поэтому по сути вебинар являлся обзорным. Основной целью – было донести до людей, что при правильном подходе стоимостная оценка предприятий позволяет добиться хороших результатов в инвестировании, особенно для частных инвесторов. Я постарался рассказать, на что в первую очередь должен опираться стоимостной инвестор, какой у него есть инструментарий, как выглядит его работа, и когда лучшее время для фундаментальных инвестиций.

( Читать дальше )

Поводыри утратили значение? Нефть, S&P и прочее

- 07 ноября 2018, 13:52

- |

В последние годы много говорится о том, что зависимость нашего рынка от нефти и S&P канула в лету. Я решил проверить это утверждение и посчитал корреляцию основных индексов нашего рынка с известными поводырями. Упражнение не новое, конечно. Но периодически такие расчеты нужно делать, чтобы посмотреть, как меняется рынок.

Результаты в табличках ниже. В качестве пар взяты дневные изменения индексов против дневных изменений поводырей: индексов, товаров, фьючерсов. Рассмотрены следующие индексы: нефть и газ (O&G), металлы (M&M), финансы (FNL), электроэнергетика (PWR), потребительский (CGS), RTS (RTSI), ММВБ (IMOEX). В качестве поводырей использованы фьючерсы на доллар, золото, нефть, S&P 500, а также индекс ставок на межбанке -MIACR.

Таблица 1. Корреляции за три последних года

| Индексы/ Поводыри | RTSI | IMOEX | USDRUB |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал