Фундаментальный анализ

Проект "30 вопросов Смарт-Лабу" №22: Какой из мультипликаторов для Вас имеет наибольшее значение?

- 12 октября 2018, 16:56

- |

Суть проекта в этом посте

Предыдущие вопросы тут

Вопрос №22: Какой из мультипликаторов для Вас имеет наибольшее значение?

- комментировать

- ★2

- Комментарии ( 21 )

Ищу продажи на рынке природного газа.

- 12 октября 2018, 12:19

- |

Недельный график природного газа США. Рынок находится вверху баланса — отличное место для поиска входа в шорт, и фундаментал подходящий.

Подписывайтесь на мой телеграмм-канал.

Сезон отопления начался. Ожидается, что октябрь и ноябрь будут прохладнее прошлого года, это может привести к росту спроса на отопление по сравнению с прошлым годом, но все равно эти месяцы будут не теплее среднего за последние 10 лет значения. А зимние месяцы будут даже теплее прошлой зимы и гораздо теплее нормы. Так что спрос со стороны коммерческого и жилого секторов будет относительно низким в ноябре-январе. При этом добыча природного газа продолжает наращиваться. В итоге запасы газа хоть и остаются на низких отметках, но это отставание продолжит сокращаться, что по-медвежьи для рынка. Важно понимать, что такой сценарий справедлив только при том условии, что погода будет именно такой, какой ее прогнозируют сейчас. Любое похолодание \потепление может привести к изменению ситуации на рынке природного газа. Мы сейчас входим в период высокой чувствительности к температуре на улицах США. Ноябрь-январь самые интересные месяцы в этом плане. Мониторить прогнозы погоды придется постоянно.

Инвестиционная идея №1: Интер РАО

- 11 октября 2018, 00:10

- |

Ранее писал в другом месте инвест идею про Интер РАО, решил выложить сюда. Акция ликвидная и это не очень быстрая история, поэтому у вас будет достаточно времени подумать и при желании тоже купить акцию (я сейчас постепенно покупаю, планирую 20%+ от портфеля). Изначально писал идею 30 сентября, но с тех пор почти ничего не поменялось

Саммари по Интер РАО

1) Компания сейчас это настоящая кэш-машина. Я не знаю растущих компаний (рост EBITDA на 24% в 1П 2018), которые стоят 3х денежных потока. Это очень дешево (даже по сравнению с другой энергетикой в РФ, которая сейчас вся дешевая)

2) Я считаю, что новые стройки (ДПМ-штрих) не помешают компании генерить много кэша, которого у компании и сейчас очень много. Поэтому тезис 1) остается в силе

3) Дивидендный поток скорее всего вырастет

Акции

( Читать дальше )

Фундаментальный Анализ: Мультипликатор P/E

- 10 октября 2018, 12:55

- |

Всем привет.

Начинаю новую рубрику — «Ответы на Вопросы». В этом ролике будем рассматривать Фундаментальный Анализ Акции.

— Как происходит Оценка Компании через мультипликатор P/E?

— Как можно определить, что дорогие компании не являются пузырём?

( Читать дальше )

Валютный рынок. Обзор и прогноз.

- 09 октября 2018, 13:42

- |

В этой статье фундаментальный обзор валютного рынка.

В последнем нашем прогнозе опубликованного на странице Харьковского клуба трейдеров https://www.facebook.com/traders.kh и канале в Телеграмм https://t.me/khtrader мы спрогнозировали движение евро к отметке 1,15. Продолжаем свой прогноз и прогнозируем разворот всего против доллара США.

Пару слов О США и мире.

Экономика США продолжает тормозить. не взирая на отличные показатели по кредитованию, безработице, индикаторам доверия и ожидания, имеем сокращение инфляции в августе, снижение PMI (комплексный индикатор бизнес-циклов). А рынок труда, выпустил в пятницу очень плохие показатели по труду, новых рабочих мест значительно меньше и т.д. Это позволит ФРС притормозить с повышением ставок, дабы не мешать экономике расти, а Трампу продолжать заниматься протекционистской внешней политикой. В целом, мировой экономический рост также тормозит из-за развивающихся рынков, на которые давят высокие цены на нефть, крепкий доллар и многое другое.

( Читать дальше )

Отличия инвестора от трейдера

- 09 октября 2018, 11:26

- |

По мотивам поста А.Г. Попробую сформулировать собственные критерии отличия инвестора от трейдера.

По моему мнению, инвестор покупает акции, какой либо компании по двум основным критериям:

А) На основании отчетности компании рассчитывает «справедливую» стоимость актива и сравнивает ее с текущей рыночной капитализацией. Если «справедливая» стоимость меньше, покупает с расчётом\надеждой, что рынок рано или поздно устранит несправедливость.

Б) Принимает решения о покупке на основании других критериев, отличных от «справедливости», например рост капитализации вследствие талантливого менеджмента, перспективности отрасли, благоприятной макроэкономической ситуации, изменения див. политики и т.д.

Нетрудно заметить, что первый пункт является основным методом работы фундаментального анализа. С интересом читаю «фундаменталиста» Григория Богданова. Особенно технику работы на разных стадиях рынка, как например, здесь Если вкратце, Григорий формулирует ее так:

( Читать дальше )

Стратегия на мировых рынках акций. Осень 2018

- 08 октября 2018, 17:40

- |

Как оценить ожидаемую доходность рынка акций

Исследования показывают, что среди всех фундаментальных индикаторов наилучшей способностью предсказывать будущую доходность фондовых рынков обладают показатели отношения текущей капитализации к прибыли компаний: P/E и CAPE. Когда эти мультипликаторы значительно увеличиваются в величине, это сигнализирует об «иррациональном оптимизме» инвесторов, который затем приводит к разочарованию и падению стоимости акций. Низкие мультипликаторы говорят о пессимизме участников рынка.

Таким образом, индикаторы P/E и CAPE выше исторически средних уровней занижают ожидаемую доходность рынков, ниже — повышают. Отметим, что правило применимо к долгосрочным доходностям, то есть, начиная от горизонта в 5 лет. В краткосрочном периоде ни один из фундаментальных индикаторов не способен объяснить поведение рынков акций.

( Читать дальше )

Усиленные Инвестиции: таблица рекомендаций и итоги недели 28 сентября - 5 октября 2018

- 08 октября 2018, 00:01

- |

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу рекомендаций по ценным бумагам:

- КузТК взлетела на 11.0%1 на фоне снижения индекса Мосбиржи на 0.6% и укрепления доллара. Позитивен также рост цен на уголь в ЕС. Негативно снижение цен на уголь в Австралии и рост ставки аренды полувагонов. Целевая цена увеличилась на 5.1%, потенциал роста уменьшился на 5.3%. Крупнейшая угольная компания РФ СУЭК Андрея Мельниченко ведет переговоры о выкупе КузТК2.Глава Союза железнодорожных операторов Игорь Ромашов в письме главе ФАС Игорю Артемьеву предложил исключить особые тарифы на порожний пробег инновационных вагонов (которые активно используются КузТК для перевозки угля), тариф ОАО РЖД на порожний пробег инновационных полувагонов на 11–27% ниже. Идею поддерживают ФАС и ассоциация «Русская Сталь», Объединение вагоностроителей против, у операторов и грузоотправителей однозначной позиции нет3. Это может несколько ухудшить экономику КузТК.

( Читать дальше )

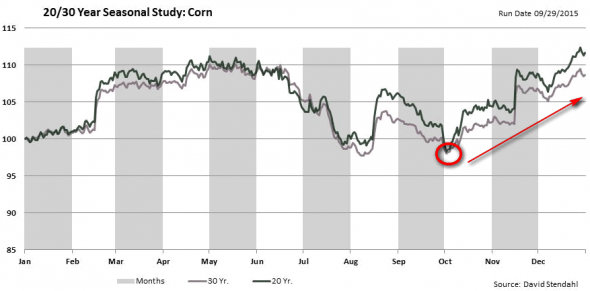

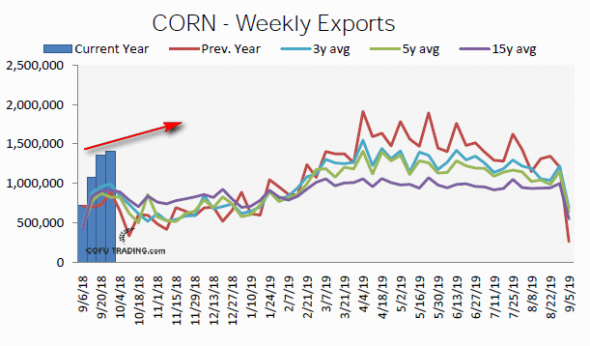

Отыгрываем сезонность на кукурузе

- 04 октября 2018, 21:35

- |

Мой телеграмм канал: https://t.me/cofutrading

( Читать дальше )

Усиленные Инвестиции: таблица рекомендаций и итоги недели 21-28 сентября 2018

- 01 октября 2018, 00:33

- |

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу рекомендаций по ценным бумагам:

- Сургутнефтегаз привилегированный подорожал на 3.1%1 на фоне роста индекса Мосбиржи на 1.9%, несмотря на укрепление рубля. Позитивен для компании рост цен на нефть и на нефтепродукты в ЕС и России. Мы проанализировали отчетность по МСФО за 1п18, которая оказалась хуже ожиданий. Целевая цена в итоге снизилась на 2%, а потенциал роста уменьшился на 5%. Мы немного сократили позиции по ценам, близким к максимуму недели. Компания покинула тройку наиболее привлекательных, уступив место Фосагро.

- КузТК подешевела на 1.8% на фоне укрепления рубля. Позитивен рост цен на уголь в Австралии, ЕС и России и снижение ставки аренды полувагонов. Целевая цена увеличилась на 1.6%, потенциал роста вырос на 3.5%. ОАО РЖД поставило вопрос о том, что рост цен на дизельное топливо должен быть компенсирован, сообщил журналистам замминистра транспорта РФ Алан Лушников. Министерство сейчас обсуждает, нужно ли помимо индексации роста грузовых тарифов еще как-то компенсировать избыточное ценовое давление2. Такая компенсация может ухудшить экономику КузТК.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал