Хэдхантер

🔟 ТОП-10 перспективных бумаг от ВТБ!

- 11 декабря 2024, 19:43

- |

Аналитики данного дивидендного чуда ежемесячно обновляют подборку наиболее перспективных акций.

📊И на сегодняшний день она выглядит следующим образом:

⛽️Газпром

⛽️ЛУКОЙЛ

🏦Московская Биржа

💿Норникель

💿Русал

⛽️Сургутнефтегаз преф

⛽️Татнефть

🔖 Хэдхантер

📱 Яндекс

💎АЛРОСА

⚡️ И по большей части список не такой уж и плохой, но к некоторым активам все же есть вопросы:

— Например та же Алроса, которая сейчас находится в не лучшем положении из-за санкций, слабого спроса на продукцию и низких цен на алмазы вместе с развитием искусственных конкурентов.

— К Газпрому некоторые вопросы тоже присутствуют, ведь хоть его акции уже и впитали всё худшее, они всё равно не кажутся дешевыми, да и дивиденды в ближайший год мы тут не увидим.

❗️ Но все же остальные бумаги действительно выглядят довольно интересно: часть за счет нахождения в IT секторе, часть за счет ослабления рубля, а часть из-за высокой ключевой ставки!

И пока на рынке царит паника, я спокойно докупаю интересные акции по смешным ценам.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Портфели БКС. Волатильность остается повышенной

- 11 декабря 2024, 11:42

- |

Геополитическая напряженность и дальнейшее ужесточение монетарной политики ЦБ на декабрьском заседании могут сдерживать рынок от активного роста. Однако на горизонте нескольких недель не исключаем поступательного движения вверх на фоне ожиданий снижения геополитических рисков. Ближайшая цель по Индексу МосБиржи находится на отметке 2700 пунктов.

Главное

• Краткосрочные идеи оставляем без изменений.

• Динамика портфеля за последние три месяца: фавориты просели на 2%, Индекс МосБиржи снизился на 3%, аутсайдеры упали на 16%. Динамика все еще хуже рынка, что позитивно для портфеля.

Краткосрочные фавориты: причины для покупки

Т-Технологии (ТКС Холдинг)

Сохраняем «Позитивный» взгляд с учетом сильных перспектив компании. Интеграция с Росбанком, рост клиентской базы и ставка на технологии — факторы поддержки и продолжения роста в 2025 г. Текущая оценка предполагает сильный дисконт к среднеисторическим уровням.

Московская Биржа

Торговая площадка выигрывает от высоких процентных ставок в экономике, имеет диверсифицированную бизнес-модель с учетом различных сегментов, от фондового рынка до денежного и деривативов. Также у биржи хороший дивидендный потенциал с рекордными ожиданиями прибыли за 2024 г.

( Читать дальше )

ИИС становится еще интереснее: время пополнять счет

- 10 декабря 2024, 13:21

- |

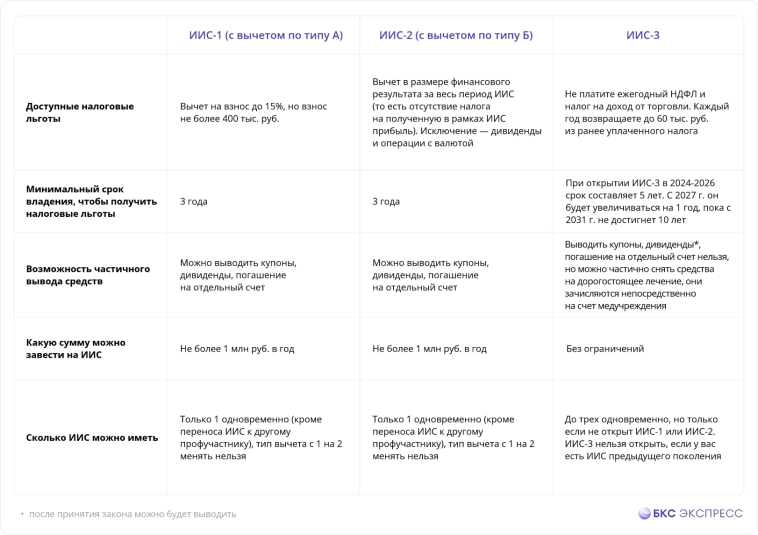

Для держателей ИИС-3¹ (индивидуальный инвестиционный счет третьего типа) скоро откроются новые возможности. Президент РФ Владимир Путин предложил разрешить вывод дивидендов по акциям, которые были куплены на ИИС-3. В Минфине подтвердили, что законопроект подготовлен. Таким образом, функционал нового типа ИИС становится шире и интереснее.

ИИС и его преимущества

Что такое ИИС

ИИС – это брокерский счет или счет доверительного управления, который позволяет вкладывать в различные финансовые инструменты, но, в отличие от обычного счета, имеет приятные налоговые послабления. По инвестициям на брокерском счете нужно платить налог на доход. Но если у вас ИИС, то налога не будет.

Существуют ИИС трех типов. Последний, третий, был введен совсем недавно, при этом счета первого и второго типов с 2024 г. открыть нельзя.

По счетам старого типа можно получить только один из вычетов, какой инвестор — решает сам. К ИИС-3 применимы сразу оба вычета, в этом его существенное преимущество, особенно для тех, кто активно и успешно управляет своим капиталом.

( Читать дальше )

Хэдхантер. Дивидендам быть! План действий

- 09 декабря 2024, 21:01

- |

Акционеры Хэдхантера на внеочередном собрании утвердили специальные дивиденды. Как и планировали — в размере 907 рублей на акцию. Стоит ли бежать покупать? Вопрос спорный, как и все что есть в инвестициях.

🟢С одной стороны, Хэдхантер сильная компания, показывающая высокие темпы роста бизнеса. Сильный отчет за третий квартал, чистая прибыль растет более чем в два раза!

Рыночная конъюнктура позволяет. Тренд на нехватку сотрудников в России продолжается и будет продолжатся. Даже если закончится СВО, компаниям все равно будут нужны работники разного уровня специалитета.

Радует, что растет и экосистема. Хэдхантер увеличила долю в компании HRlink с 9,09% до 60%. Растет автоматизация HR, активно развивается социальная сеть «Сетка» с ежемесячной аудиторией более 100 тыс. пользователей.

🔴С другой стороны, все тот же вялотекущий рынок. Физики продолжают продавать, а юр лица сохраняют аккуратный настрой.

А тут разовый дивиденд, более 20%! Сможет ли, и главное захочет ли рынок выкупать подобный дивидендный гэп? Большой вопрос.

( Читать дальше )

ХэдХантер, дивиденды будут 😉

- 09 декабря 2024, 19:56

- |

Сегодня акционеры компании одобрили выплату специального дивиденда в размере 907 рублей на акцию.

Датой закрытия реестра акционеров, имеющих право на получение дивидендов, назначено 17 декабря.

✔️ Однако реакции от бумаги на данные новости мы практически не увидели, хоть коррекция, начавшаяся в ноябре, в этой истории скорее всего уже завершена.

О чем говорят ряд индикаторов вместе с покиданием области перепроданности.

🎯 Теперь следующим серьезным препятствием уже выступит отметка в 4500, которая и станет ближайшей целью.

👉 И спешу напомнить, что сейчас лучшее время для приобретения сильных и перспективных акции по очень низким ценам!

Список таких бумаг уже опубликован в моем tg: https://t.me/+tUWrRnSctOczNjky

Переходите скорее, пока идеи еще актуальны ❤️

Фундаментально дешево и отскок обнадеживает

- 09 декабря 2024, 17:17

- |

Индекс МосБиржи на неделе отскочил из района ноябрьских минимумов, что технически позитивно. Есть предпосылки для его развития. Фундаментально рынок остается недооцененным. Возможно, на текущей коррекции это последний момент закупиться акциями по интересным ценам.

Техническая картина

- На недельном графике котировки Индекса МосБиржи снизились до нижней границы долгосрочного восходящего канала от февраля 2022 г.

- В роли дополнительной поддержки выступает зеркальный уровень сопротивления, идущий от сентября 2022 г.

- На текущей неделе формируется вторая свеча с разворотными признаками.

- За разворот также говорит и сильная бычья дивергенция по индикатору RSI.

( Читать дальше )

Роснефть, Хэдхантер, ЭсЭфай, Сбер, Лукойл - компании, которые готовы щедро делиться прибылью с акционерами по мнению Альфа-Инвестиций

- 09 декабря 2024, 13:17

- |

Роснефть

Промежуточные выплаты — 36,47 рубля на бумагу. Дедлайн для покупки — 9 января.

Потом компания может перечислить ещё 26,3-31,5 рубля.

Суммарная доходность — около 14%

ЭсЭфай

За девять месяцев инвесторы получат 227,6 рубля на акцию. Купить акции нужно не позднее 20 декабря.

Доходность — 15,9%

Хэдхантер

Разовые выплаты после переезда 907 рублей на акцию. Чтобы их получить, вложиться в бумаги нужно до 20 декабря включительно.

Доходность — 21%

Сбербанк

По разным оценкам, дивиденды за 2024 год могут достичь 35-37 рублей на акцию. Выплаты объявят в мае-июне.

Потенциальная доходность — 14,5-15,4%

Лукойл

Дивиденды за девять месяцев — 514 рублей. Дедлайн для покупки — 16 декабря.

По итогам года нефтяник может выплатить ещё 473-686 рублей.

Суммарная доходность — 14-16%

3 бумаги на неделю. Индекс нашел новую поддержку

- 09 декабря 2024, 10:49

- |

На прошлой неделе Индекс МосБиржи вновь был очень волатильным и по итогам торгов в первые дни декабря потерял почти 2%. Есть и позитивная новость: рынок нашел новую поддержку в районе 2470 п. и уже дважды отскакивал от нее. Однако рассчитывать на активный рост до заседания Банка России 20 декабря не стоит. Лучше обратить внимание на отдельные истории вместо инвестиций в широкий рынок.

• ЛУКОЙЛ: нашли точку опоры, рассчитываем на рост к концу недели в пределах 3,5%.

• Хэдхантер: продолжаем краткосрочный рост до уровня 4500 руб.

• Т-Технологии: шанс на развитие отскока, хорошая точка для входа на неделю и более.

ЛУКОЙЛ

Акции ЛУКОЙЛа уже точно завершили среднесрочный нисходящий тренд, начавшийся в мае 2024 г., и продолжают движение в устойчивом боковике. В эту пятницу бумаги во второй раз продемонстрировали отскок от уровня 6700 руб., а стохастический осциллятор покинул область перепроданности, тем самым дав подтверждающий сигнал на покупку.

К концу недели ожидаем, что акции компании будут торговаться в диапазоне 7000–7100 руб. (2–3,5%).

( Читать дальше )

💼 Критерии оценки качества актива. Простыми словами

- 06 декабря 2024, 13:45

- |

Дорогие подписчики, завершая очередную торговую неделю у меня появилась идея написать материал на тему того, как определить качество того или иного актива, а также какие критерии могут быть для этого использованы. В связи с текущим положением дел на отечественном рынке акций Вы неоднократно могли слышать от моих коллег и от меня в том числе, что пока рынок пребывает в состоянии неопределенности, самое главное — это наполнение портфеля качественными активами. Постараюсь изложить свои мысли простыми словами.

1. Финансовое здоровье

Первым и наиболее значимым для оценки качества актива является его финансовое здоровье. В первую очередь я стараюсь смотреть на следующие детали:

— долговая нагрузка должна быть отрицательной либо же находится на комфортном уровне (важно понимать, под какие ставки компания осуществляла займы);

— есть ли у компании льготное финансирование, либо же дополнительное обременение налогами;

— предстоят ли компании капитальные затраты в будущем, насколько существенными они являются;

( Читать дальше )

Народный портфель. Фиксация в ЛУКОЙЛе

- 06 декабря 2024, 10:35

- |

Московская биржа опубликовала данные о «Народном портфеле» за ноябрь. Рассмотрим, какие бумаги были популярны у российских частных инвесторов, а также проанализируем их выбор.

«Народный портфель», или «Портфель частного инвестора», — аналитический продукт Московской биржи, отражающий предпочтения этой категории инвесторов на рынке акций. Каждый месяц биржа публикует его структуру, состоящую из 10 наиболее популярных бумаг у частных инвесторов.

Что изменилось в ноябре

Относительно октября выросла доля:

• Сургутнефтегаз-ап (+1 п.п.)

• Норникель (+1 п.п.)

• Роснефть (+1 п.п.)

• Т-Технологии (+1 п.п.)

Снизились позиции:

• ЛУКОЙЛ (-1 п.п.)

• Сбербанк-ао (-1 п.п.)

• Яндекс (-1 п.п.).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал