ЦБ рф

Утренний комментарий по финансовым рынкам 21.01.2019

- 21 января 2019, 10:36

- |

— Торги на азиатских площадках проходят в позитивном ключе.

— Американские биржи сегодня работать не будут, что скажется на ликвидности рынков и внесет коррективы в активность участников.

— После новостей о дискуссии в Белом доме по снятию пошлин на товары из Китая, важным фактором являются очередные стимулирующие меры Пекина.

— Госсовет взялся за потребительские расходы населения. Планируется способствоватьрост покупок на автомобили и бытовую технику.

— Китай предложил США соглашение, в рамках которого за 6 лет удастся достичьбаланса в торговле, то есть экспорт и импорт между 2 странами сравняется. По итогам 2018 года, экспорт Китая в США увеличился на 11.3%, а импорт всего на 0.7%, что должно продемонстрировать Белому дому слабое влияние пошлин на устранение дисбаланса и приблизить соглашение.

— После заседания ОПЕК+, где страны участники обещали активизировать сокращение добычи в рамках соглашения, нефть начала заметно дорожать. В течение недели цена Brent, вероятно, достигнет уровня 64-64.50.

— Рейтинговое агентство S&P подтвердило кредитный рейтинг России на инвестиционном «ВВВ-» и оценили прогноз как стабильный.

— ЦБ РФ рассчитывает, что инфляция к концу 2019 году составит не более 5-5.5%.

— Ускорение потребительских цен создает возможность для роста финансовых показателей ритейлеров, на фоне чего акции компании выглядят лучше рынка в начале года. Бумаги Х5, Лента и Детский мир можно покупать вблизи текущих цен, Магнит после коррекции.

Более подробный отчет https://clck.ru/F5Bjz

Накопленная результативность наших торговых рекомендаций 53.4%. Зарабатывайте на наших идеях.

- комментировать

- Комментарии ( 2 )

Льют все: ЦБ РФ проиграл на форексе еще $9,5 млрд

- 16 января 2019, 18:02

- |

Ну и сама новость:

( Читать дальше )

Почему ЦБ аннулировал лицензии форекс-дилеров

- 13 января 2019, 19:54

- |

Кто такие форекс-дилеры?

Форекс-дилеры — это площадки для торговли валютой. В отличие от бирж, клиенты на ней фактически совершают сделки не друг с другом, а с самим дилером. Такая система позволяет организации контролировать обменный курс.

Дмитрий Клеточкин, партнер юридической компании «Рустам Курмаев и партнеры»:

«Проблема большинства форекс-дилеров (точнее, их клиентов) в том, что такой дилер зачастую только мимикрирует под валютную биржу, на самом деле являясь разновидностью казино.

На нормальной валютной бирже клиенты заключают сделки друг с другом, с реальными лицами, которым нужна та или иная валюта для каких-либо целей. У форекс-дилера замкнутая система, в которую клиент вводит деньги с целью заработать. Деньги учитываются на счету у дилера, конвертируются по меняющимся обменным курсам, но в реальности все это движение в основном происходит внутри дилера, как в черном ящике.»

( Читать дальше )

Банк России рассказал, как будет проводить интервенции против рубля

- 11 января 2019, 17:02

- |

Рубль стабилен в ожидании параметров валютных интервенций.

Рубль торгуется в районе уровней открытия, пытаясь укрепляться к доллару в ответ на попытки нефти продолжить рост. К 11:17 мск рубль торгуется почти без изменений к доллару на уровне 66.90. Пара евро/рубль расчетами «завтра» сейчас вблизи уровня 77.07, и здесь рубль теряет 0.2 процента, отражая текущее укрепление единой валюты на форексе. Поддержкой рублю кроме нефти стало падение доллара против большинства конкурентов. Против доллара сыграло смягчение риторики представителей ФРС США. Так, Джером Пауэлл вчера вновь повторил, что регулятор проявит терпение в вопросе дальнейшего ужесточения монетарной политики.

Интервенции Банка России против рубля

Инвесторы ждут информацию об объемах возобновляемых Центробанком с 15 января покупок валюты на открытом рынке для Минфина в рамках бюджетного правила. Данные появятся в 12:00 мск. Если реальные цифры покупки валюты ЦБ окажутся ниже ожиданий, то рубль может усилить рост, уверены аналитики, опрошенные Рейтер.

( Читать дальше )

"Ход конем" от ЦБ?

- 10 января 2019, 21:54

- |

ЦБ РФ обновил данные по структуре своих золотовалютных резервов. По состоянию на 30 июня 2018 года (данные публикуются со значительной задержкой во избежания спекуляций и инсайдерской торговли) доля американского доллара в структуре ЗВР упала до рекордного минимума и составляет теперь всего лишь 21.9% вместо 46.3% годом ранее. Напомню, что ЦБ РФ, почти полностью вышел из американских Трежерис в первой половине 2018 года из-за угрозы замораживания своих вложений, наподобие того, как это было сделано с Ираном. Из доллара ЦБ переложился в евро, йену и юань. Причем доля китайской валюты в резервах выросла с ноля до 14.7% (см. рисунок внизу).

С одной стороны диверсификация была просто необходима, учитывая реальную угрозу заморозки российских вложений в американские гособлигации. Логика здесь понятна. Если брать чисто политические риски, то структура резервов ЦБ стала менее уязвима перед потенциальными санкциями со стороны США против РФ. Этой цели добился наш регулятор. Но с другой стороны, теперь стало гораздо больше рыночных рисков, связанных с нынешней структурой ЗВР.

( Читать дальше )

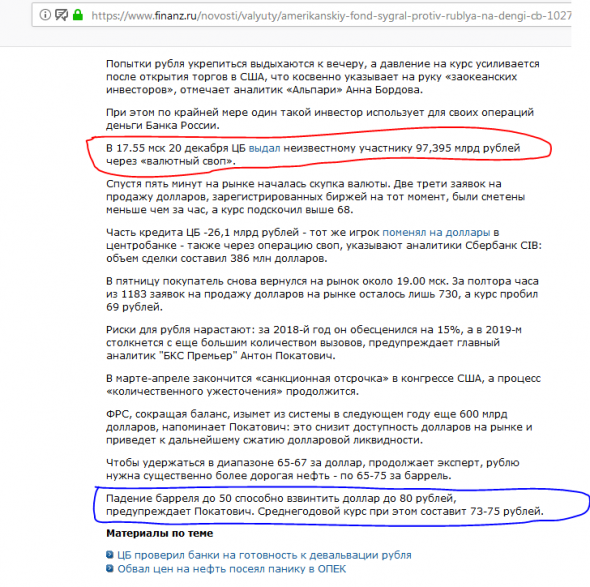

Падение барреля до 50 способно взвинтить доллар до 80 рублей

- 24 декабря 2018, 16:52

- |

Российский валютный рынок снова тонет под ударом крупных покупателей долларов.

В четверг курс пробил 68 рублей, а в пятницу впервые с сентября поднялся уже выше 69.

К 21.52 мск сделки проходили по 69,09 рубля за доллар и 78,52 рубля за евро.

( Читать дальше )

Ожидание инфляции, нефть и Альфа-банк

- 23 декабря 2018, 17:05

- |

Совершенно не переживаю, что так поздно здесь пишу об этом. Влияние на валютные курсы тезиса «возобновляем отложенные покупки иностранной валюты» и дополнительно: «при любых условиях», — и без постов понятно. А я хочу сказать о более среднесрочных ориентирах...

Если вы захотите посмотреть видео полностью, оно есть на youtube-канале Центрального банка РФ.

Нам говорят: главное не инфляция сегодня, а инфляция завтра + инфляционные ожидания. Именно последний индикатор рассматривает ЦБ, как основной. Набиуллина ожидает ускорение инфляции к весне 2019 года до 6% и именно это заставляет ЦБ принимать превентивные меры. Итак, мы знаем, что ЦБ смотрит на потребительские настроения, инфляционные ожидания и другие опережающие показатели. В этой связи ЦБ РФ сотрудничает с ФОМ, и мы так же можем знакомиться с этими опросами на сайте cbr.ru. Все данные в открытом доступе.

( Читать дальше )

Банк России снизил прогноз по чистому оттоку капитала на 2019г до $20 млрд с $25 млрд

- 14 декабря 2018, 17:00

- |

МОСКВА, 14 дек — ПРАЙМ. ЦБ снизил прогноз по чистому оттоку капитала из РФ на 2019 год до 20 миллиардов долларов с 25 миллиардов долларов, заявила глава регулятора Эльвира Набиуллина на пресс-конференции в пятницу.

«Сальдо финансового счета по частному сектору несколько снижено — до 20 миллиардов долларов по сравнению с 25 миллиардами долларов в октябре», — сказала она.

Банк России также снизил прогноз положительного сальдо текущего счета платежного баланса РФ в 2019 году до 71 миллиарда долларов, сообщила глава ЦБ.

«Изменение предпосылок по нефти более существенно влияет на наш прогноз платежного баланса. Сальдо текущего счета мы теперь прогнозируем в размере 71 миллиард долларов в 19-м году по сравнению с 95 миллиардами в октябре. Сальдо финансового счета по частному сектору также несколько снижено — до 20 миллиардов долларов по сравнению с 25 миллиардами долларов в октябре», — сказала она.

По словам Набиуллиной, причиной снижения прогноза сальдо финансового счета по частному сектору, помимо снижения цен на нефть, стала приостановка и затем возобновление Банком России покупок иностранной валюты на рынке в рамках бюджетного правила.

Как сообщал ранее ЦБ, профицит текущего счета платежного баланса РФ в январе-ноябре выросло в 3,8 раза по сравнению с аналогичным периодом прошлого года и составило 104,3 миллиарда долларов.

1prime.ru/state_regulation/20181214/829544402.html

Зачем Центробанку РФ брать взаймы?

- 12 декабря 2018, 18:30

- |

И невольно задался вопросом: а зачем Центробанку брать деньги взаймы? Зачем организации, которая просто печатает деньги заморачиваться с облигациями и платить по ним купоны?

Кто-нибудь может внятно объяснить?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал