ЦБ

ЦБ или Сетевики кто у кого идею "минимальной цены " позаимствовал?

- 21 сентября 2016, 13:01

- |

- комментировать

- Комментарии ( 2 )

ЦБ спровоцировал волну распродаж на рынке гособлигаций

- 20 сентября 2016, 20:31

- |

Инвесторы распродают российские гособлигации после обещания Банка России не снижать ключевую ставку до конца года, рассказали РБК несколько трейдеров инвестиционных компаний. «Спекулятивно настроенные инвесторы закрывают свои позиции», — подтвердил руководитель отдела долговых инструментов «Атона» Константин Глазов. В основном, по его словам, продажи наблюдаются в сегменте коротких ОФЗ. «Хотя глобальных распродаж пока мы не видим», — уточнил он.

Подробнее на РБК:

www.rbc.ru/finances/20/09/2016/57e110d79a794756e178aa6d?from=main

ЦБ предложил рынку новую ликвидность, резко увеличив операции РЕПО

- 20 сентября 2016, 19:41

- |

Сегодня Центральный банк России провел аукцион РЕПО на 620 млрд. рублей, предварительно увеличив ограничения по максимальному объем сделок с 320 млрд. рублей до текущего уровня. Общий спрос на ликвидность со стороны кредитных организаций составил 626 млрд. рублей.

В последний раз столь значимый аукцион состоялся в марте текущего года, после которого ЦБ постепенно снижал ограничения по объемам и в начале августа они опустились до 10 млрд. рублей.

В своих обзорах регулятор сообщал, что в банковской системе в августе месяце наблюдался профицит ликвидности ввиду размещения бюджетных средств и вместо операций РЕПО проводились депозитные аукционы (то есть банки не просили средства у ЦБ, а наоборот размещали на его счетах).

Резюме

Вполне возможно, что Центральный Банк возобновил аукционы РЕПО в связи с тем, что в текущем месяце российским предприятиям необходимо выплатить внешнего долга на 12 млрд. долларов вместе с процентами.

( Читать дальше )

Центробанк понизил ставку до 10%

- 20 сентября 2016, 19:13

- |

Основополагающими факторами, на которые, ориентируется Центробанк любого государства при принятии решения о повышении/понижении ключевой ставки рефинансирования, конечно же, является уровень инфляции и инфляционные ожидания. В этом вопросе возвращаясь к недавно опубликованной статистике, в Российской экономике в последние несколько недель всё стало более-менее. Текущий уровень инфляции находится около нуля, а показатель ожидаемой в следующие 12 месяцев инфляции по оценкам «инФОМ» уменьшился до минимального с октября 2014 г. значения составив 12,6%. В таких условиях для ЦБ практически не было никаких преград для понижения ставки.

( Читать дальше )

Что я понял за 2 года торговли

- 20 сентября 2016, 14:13

- |

— ЦБ ох**ли

— всегда лонг бакса

— никогда шорт сбера

— Виктор Тарасов за 777 рублей сделает меня долларовым миллионером

Ну вот и объяснение

- 20 сентября 2016, 11:26

- |

Почему столько шума вокруг нововведений ЦБ

- 20 сентября 2016, 11:03

- |

Кто не понял, тот поймёт или делаем ставку.

- 20 сентября 2016, 10:12

- |

01.01.2016: $144.0 млрд

01.09.2016: $124.1 млрд

------------------

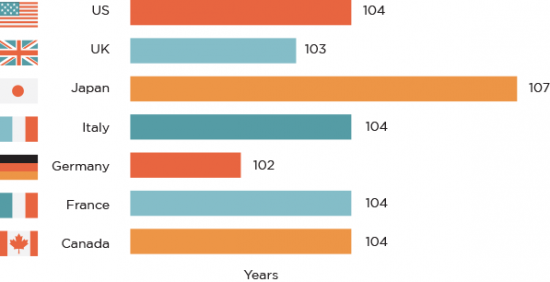

Люди рожденные сегодня в развитых странах, проживут в среднем уже больше 100 лет:

Китай: общий объем непогашенной задолженности по кредитам составляет 28 трлн$, сопоставимо с банковскими системами США и Японии вместе взятыми.

Корпоративные кредиты составляют 171% ВВП, а общая сумма долга по экономике составляет 255% ВВП.

-----------------

Шотландия

( Читать дальше )

Закроют ли рынок?

- 20 сентября 2016, 09:15

- |

Во-первых, никому вы даром не нужны, если не делитесь деньгами.

Во-вторых, трейдинг — это бесполезная игра для большинства частников. Люди тупо тратят свое время, деньги и силы на то, что никому не нужно. Это хорошо, если какие-то ограничения введут. Правда, очень сильно сомневаюсь, что они вообще коснутся обычных частников с их копейками. А надо бы!

Ферма не будет распродавать своих дойных коров!

Грядущие ограничения для физиков по торговле на ФР РФ , каковы могут быть последствия?

- 20 сентября 2016, 02:21

- |

Последнее время много постов и обсуждений на эту тему.

Задумался я тут, и вот некоторые мысли «на правах бреда» :

Допустим худший расклад — у физиков забирают возможность торговать на ФР. Каких-либо достойных альтернатив и возможностей не предлагается, в т.ч. разработанные новые продукты брокерских компаний (которые кстати, что-то еще вообще и не чешутся даже ) тоже не устраивают. Продолжать работать с этими же брокерскими компаниями, например, в рамках перехода на обслуживание торговли на зарубежных рынках (продукт, кстати, и так достаточно урезанный и специфический) — остаются единицы. Основная масса физиков расстраивается, плюет на все (и, возможно, подогретая созревшими к тому моменту и другими неблагоприятными обстоятельствами в экономике) = забирает все свои средства из брокерских компаний.

Тут навскидку возникает 2 основных момента (может и больше, но эти 2 как-то сразу пришли в голову):

1. физики находящиеся в акциях (условно назовем их инвесторы) — продают их, чтобы вывести средства от брокера = происходит это достаточно лавинообразно, что создает определенную волну «слива» на ФР. Каковы бы не были (как их оценивают, как крайне низкие) доли этих физиков в бумагах, но определенную волну это создаст. Спекули (наверно уже больше в лице компаний) воспользуются этим , чтобы погнать волну вниз.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал