Цб

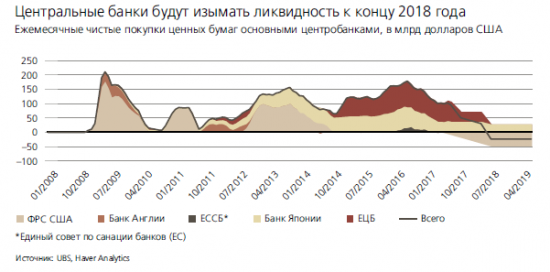

Мировые ЦБ начнут изымать ликвидность с рынка уже в 2018 г.

- 07 декабря 2017, 11:00

- |

Следующий год пройдет под эгидой ужесточения монетарной политики центральными банками мира, однако переживать не стоит, считают в швейцарском банке UBS.

“В следующем году центральные банки будут ужесточать денежную политику. Мы не видим причин для тревоги. Более того, повышение процентных ставок может открыть некоторые возможности. Но инвесторы должны быть готовы к росту волатильности и корреляции между классами активов и к более широкому разбросу доходности по акциям”, отметили в UBS.

Согласно прогнозу швейцарского банка, в 2018 г. ФРС США сократит свой баланс менее, чем на 10%. Также регулятор дважды пойдет на повышение процентных ставок.

Сегодня в мире основной печатный станок работает в Европе и Японии. ЕЦБ сегодня ежемесячно покупает финансовых активов на 60 млрд долларов, с января сумма снизится до 30 млрд. В UBS ожидают, что “к концу года” покупки закончатся.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

просрочка

- 06 декабря 2017, 18:01

- |

просрочка по кредитам юр. лиц. и ип. (по данным ЦБ):

с чего-то резко выросла просрочка в категории «операции с недвижимостью, аренда».

так же резко сократилась просрочка в строительстве.

(вероятно это какой-то сбой, будем наблюдать)

просрочка по ипотеке (по данным ЦБ):

( Читать дальше )

Банк России рекомендует...

- 02 декабря 2017, 13:12

- |

«Такое сложное явление, как рынок ценных бумаг, проще изучать на примере увлекательных остросюжетных историй. В этот раз я хочу обратить внимание на книги, которые помогут понять азы фондового рынка и определиться, стоит ли самому попробовать стать трейдером», — прокомментировал Швецов.

Его выбор пал на книги: «Истории Уолл-стрит» Эдвина Лефевра (для начинающих инвесторов и всех, кто пока мало знаком с фондовым рынком), «Черепахи-трейдеры: легендарная история, ее уроки и результаты» Майкла Ковела (для тех, кто сомневается, торговать ему на бирже или нет) и «Покер лжецов» Майкла Льюиса (для финансистов и всех, кто хочет понять смысл бизнес-отношений и научиться распознавать денежные аферы).

Так что процесс пошел. Догоним и перегоним америку по числу частных инвесторов!!!

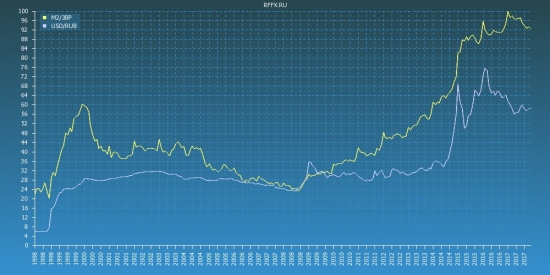

М2/ЗВР

- 30 ноября 2017, 17:23

- |

ЦБ опубликовал данные по М2, текущая диспозиция:

M2: +0.24%

ЗВР: +1.08%

кросспост rffx.ru

ЦБ РФ будет участвовать в торгах поставочными фьючерсами за золото на Московской бирже

- 24 ноября 2017, 13:21

- |

Первый зампред ЦБ Сергей Швецов:

«Мы имеем глубокое намерение со временем, даже скажу, в не очень отдаленном времени, перейти на поставочный фьючерс, потому что он имеет больший потенциал развития, так как это два в одном — инструмент хеджирования, с другой стороны это инструмент реализации или приобретения в зависимости от страны. И конечно, наши промышленные предприятия, финансовые организации, которые вовлечены в этот бизнес, смогут в дополнение к тем деривативам, которые они делают на международном рынке, использовать деривативы на „Московской

( Читать дальше )

"Мы говорим - Регулятор, подразумеваем Альфа!" ?

- 23 ноября 2017, 22:29

- |

Суд обязал Алексея Хотина, бывшего владельца банка «Югра», выплатить $700 млн Альфа-банку, которые бизнесмен задолжал по договорам поручительства. Мирового соглашения достичь не удалось.

/www.rbc.ru/

Атака со необычно стремительным отзывом лицензии перешла в стадию неспешного освежевывания жертвы.

п.с. кстати, если кто ещё не видел, статья о том как статусные российские либералы Авен и Чубайс заламывают руки по поводу судьбы отечественной демократии здесь

aillarionov.livejournal.com/1025661.html

примерно также как сейчас прицокивают над «неэффективной моделью бизнеса» Хотиных)

ООО «Альпари» и ее основной владелец манипулировали акциями семи эмитентов - ЦБ

- 23 ноября 2017, 19:30

- |

Банк России установил факты неоднократного манипулирования акциями семи эмитентов на Московской бирже с марта по декабрь 2015 года, говорится в сообщении ЦБ.

Манипулированием занималась компания ООО «Альпари» (не связана с международной группой Alpari), зарегистрированная в Калининграде, и ее основной владелец и гендиректор Виктор Прохор.

Речь идет об акциях «Ростелекома», ИСКЧ, «ЧЗПСН-Профнастил», банка «Авангард», «

( Читать дальше )

Сбербанк представит свою новую дивидендную политику во время Дня инвестора 14 декабря

- 23 ноября 2017, 10:07

- |

Г-жа Набиуллина согласилась, что российские государственные банки должны иметь долгосрочную дивидендную политику, но не поддержала точку зрения правительства, что госбанки должны обязательно выплачивать не менее 50% от своей чистой прибыли в качестве дивидендов. Чистая прибыль — основной источник капитала банка, и размер дивидендов должен зависеть от коэффициентов достаточности капитала.

Это то, что ЦБ всегда говорит во время дискуссий с правительством относительно дивидендной политики, и мы считаем, что это правильно. Что касается акций Сбербанка, мы полагаем, что комментарии Набиуллиной нейтральны для котировок. Коэффициенты достаточности капитала Сбербанка в настоящий момент намного выше минимальных уровней. Мы считаем, что он может выплатить в качестве дивидендов 40-50% своей чистой прибыли. Банк представит свою новую дивидендную политику во время Дня инвестора 14 декабря.АТОН

ЦБ РФ против формального подхода к дивидендам госбанков

- 22 ноября 2017, 13:07

- |

Председатель Банка России Эльвира Набиуллина:

«Первое — я считаю, что дивидендная политика банков с государственным участием должна быть долгосрочной. И она должна давать понимание инвесторам, в том числе разным — там не только у нас государственная собственность...»,

«Второе — при определении уровня дивидендов банкам не совсем корректно исходить из просто формальных цифры 50%, потому что у банков в отличие от других организаций и предприятий есть требования к капиталу»

Капитал банков в основном формируется за счёт прибыли.

«Поэтому мы должны обеспечить, чтобы банки соблюдали все требования к капиталу, капитализировали достаточным образом свои банки из прибыли, и на базе этого уже рассматривали возможность выплаты дивидендов»«Поэтому эти принципы даже важнее, чем эта цифра. Сейчас я могу отметить, что банковская система восстанавливает свою прибыльность»

Прайм

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал