Ценные бумаги

Купить акции. Инвестиции в акции. Как заработать?

- 25 октября 2021, 17:20

- |

Какие акции купить? Этот вопрос я слышу чаще всего.

Мне задают его везде: в инстаграмме, в контакте, при личной встрече друзья и знакомые.

Я получаю его от своих новых клиентов при первой встрече.

О чем это говорит, и кто знает ответ на этот популярный вопрос?

Настало время дать ответ!!!

- комментировать

- Комментарии ( 0 )

Зачем нужен кризис 2022 года?

- 19 сентября 2021, 20:21

- |

Адреналин, паника, страх, все вокруг теряют голову, картина Пикассо с упоротым человеком от происходящего – это всё скоро предстоит узнать населению. Что такое социалистический капитализм никто не ответит, потому что мы об этом даже не думали. Люди живут сегодняшним днём, берут кредиты на товары стоимостью выше, чем их доход в 5 раз, потом пашут в состоянии угнетённости что бы отдать кредит за новый iPhone или iMac, безконтрольная (не желаю употреблять приставку бес) выдача ипотеки, только вспомните к чему такая же акция от ЦБ привела в 2008 году… Люди без уверенности бегут брать ипотеки скупая жильё, тем самым выстраивают цепочку: спрос на жильё мало того что провоцирует повышение цены на квартиры, так ещё и спрос на строительные материалы и они тоже начинают расти в цене. Но, чтобы доставить строительные материалы нужна налаженная логистика и больше прежней, в итоге растут цены на логистику и причём всю, так как нехватка транспорта провоцирует повышение цен на услуги, а также покупку нового вида транспорта (которые берутся в лизинг или в кредит, а долги возвращать надо и цены ещё повышают).

( Читать дальше )

Кредитные спреды: жива ли ещё канарейка в «угольной шахте» фондового рынка?

- 04 сентября 2021, 08:31

- |

Можно ли с помощью мусорных облигаций и казначейских облигаций спрогназировать следующее движение фондового рынка?

Автор: Robert Folsom

Источник

Мы также переводим непубличные статьи из MyEWI, где публикуется более детальная информация. Подписаться

Наш блог очень легко отблагодарить, достаточно зарегистрироваться на сайте Elliott Wave International перейдя по этой ссылке.

О планируемом событии FinEx ETFs

- 30 августа 2021, 13:02

- |

Привет, смартлабовцы!

9 сентября произойдет дробление акций (сплит) биржевого фонда компании FinEx.Торговый код – FXDE.

У инвесторов станет в 100 раз больше бумаг, стоимость каждой из которых пропорционально снизится (коэффициент 1 к 100).

Для этого мы приостановим торги акциями FXDE с 7 по 8 сентября. Торги возобновятся 9 сентября.

Подробности в первом комментарии 👇🏻

Акции: Усреднение в стоимости акций. Усреднение на бирже

- 29 августа 2021, 10:46

- |

( Читать дальше )

Обзор новостей рынка ценных бумаг.

- 20 августа 2021, 16:05

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе

• ФАС начала проверку нескольких крупнейших торговых сетей РФ на наличие ценового сговора.

• Акционеры компании “Русал” приняли решение не выплачивать дивиденды за 1 полугодие 2021 года. Разделение активов компании также переносится на неопределенный срок.

• Компания “Башнефть” впервые за 1,5 года показала чистую прибыль за полугодие.

• 20 августа “Роснефть” выдвинет решение о размере дивидендов по итогу 1 полугодия 2021 года. Мы предполагаем, что дивиденды будут выплачены в размере 17 — 19 рублей на акцию.

• “Русагро” опубликовал отчетность за 1 полугодие 2021 года. Совет директоров выдвинул решение о выплате дивидендов в размере 4,45 долларов на акцию, что показывает доходность в 5,5%.

( Читать дальше )

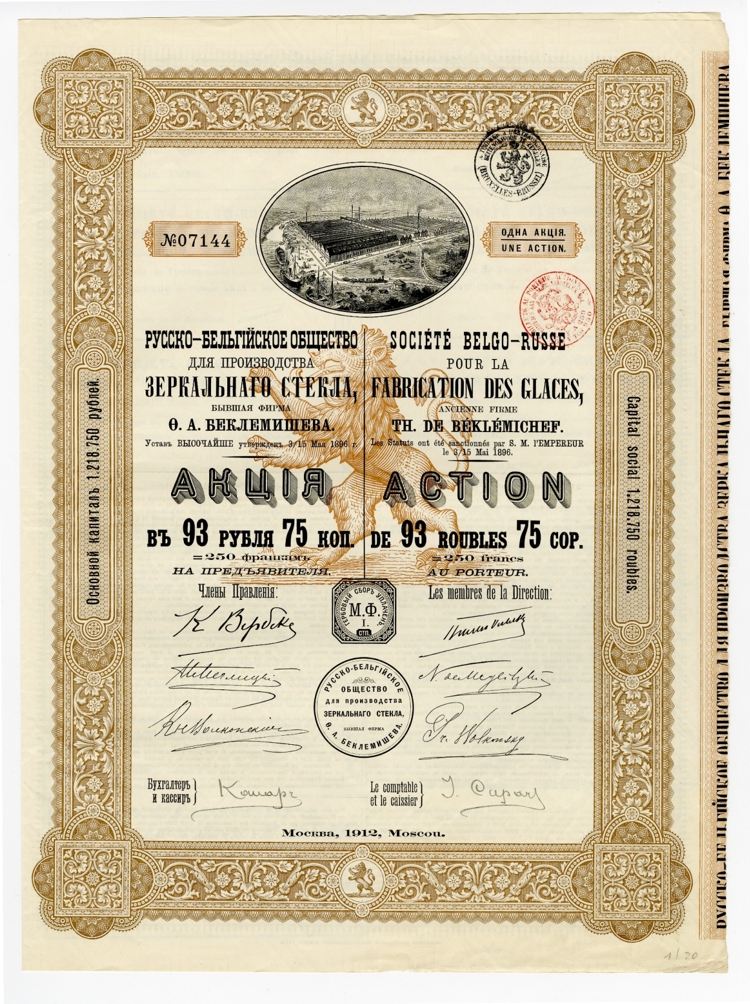

Ценные бумаги. Взгляд в прошлое. Русско-бельгийское общество производства зеркального стекла.

- 13 августа 2021, 13:12

- |

www.ccb.ru/services/analytics/blog/istoricheskiy-blog/tsennye-bumagi-vzglyad-v-proshloe-tovarishchestvo-neftyanogo-proizvodstva-g-m-lianozova-synovey/

История создания зеркального производства в России необычна и показательна. С XVI века признанным лидером в этой сфере была Венеция. И со времен Петра I спросом пользовались итальянские зеркала. Отечественная продукция была не популярна, да и организовать зеркальное производство было сложно: ограниченность подходящих ресурсов, вредность технологии, длительность и трудоемкость процесса. Однако статский советник Ф.А. Беклемишев неожиданно реализовал успешный проект по производству зеркал в России.

В 1872 году он основал небольшую зеркальную мануфактуру в Рязанской губернии, близ села Лакаш (здесь находится современный Окский заповедник). Дело в том, что здесь на берегу притока Оки оказались богатые залежи мельчайшего белоснежного песка, необходимого для производства зеркал. Первоначально на предприятии было 8 шлифовальных машин на водяной тяге, обслуживаемые 75 работниками. Но скоро его продукция стала пользоваться высоким спросом у отечественной знати из-за высокого качества и более низкой стоимости, по сравнению с зарубежными аналогами.

( Читать дальше )

Куда вложить 5 миллионов рублей чтобы заработать?

- 04 августа 2021, 07:33

- |

Когда сумма приличная и срок размещения превышает три года, можно говорить об инвестициях. Здесь вариантов несколько, от самых известных и привычных, до нестандартных. Начать следует с банковского вклада и доходных карт с процентом на остаток. Первый способ я лично не одобряю от слова совсем, насчет второго можно подумать, если по карте вы совершаете и обычные, регулярные платежи, а та в свою очередь выплачивает кэшбек. В этом случае мы получим возможность защитить сбережения от инфляции и реализуем цель «сохранить».

( Читать дальше )

Банк России предложил допустить к торговле ценными бумагами подростков с 12 лет

- 03 июня 2021, 18:34

- |

Мир становится быстрее, и подростки с точки зрения цифровизации точно нас опережают. Поэтому нормально, что возраст для инвестирования будет снижаться, более того, некоторые люди выходят на рынок не для того, чтобы заработать, а чтобы получить знания. Разницы по большому счету — если родитель за тебя платит, чтобы ты учился в колледже, или родители дали тебе деньги, чтобы ты учился инвестировать — нет. Поэтому мы выступаем за то, чтобы снизить планку для детей, по возможности, работы на бирже. Но пока еще окончательного консенсуса с правительством не достигнуто (речь идет о том, чтобы допускать подростков к торговле на финансовом рынке с 12 лет — ред.)

Все зависит от того, что преподают в школе. <…> Есть продвинутые школы, которые преподают математику опережающим образом, поэтому дети к 12 годам имеют достаточные знания по математике, чтобы начать пробовать элементарные финансовые продукты

Швецов подчеркнул, что речь идет о целенаправленном желании родителей привить подростку культуру инвестирования, чтобы он получил соответствующее знание и практический опыт, "если речь идет о небольших суммах и это не разорительно для бюджета семьи, но полезно для самого ребенка".

tass.ru/ekonomika/11556017

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал