ЭНЕЛ Россия

Тема дня: Энел Россия- день инвестора!

- 06 февраля 2019, 18:12

- |

У компании сегодня был день инвестора.

Компания ухудшила финансовые ожидания на три года из-за слабого спроса и профицита энергомощностей, не исключает пересмотра дивидендной политики из-за роста инвестиций.

В 2019 году компания ждет снижения прибыли до 6,7 миллиарда рублей с 7,3 миллиарда рублей по итогам 2018 года, тогда как ранее прогнозировала рост до 7,9 миллиарда рублей.

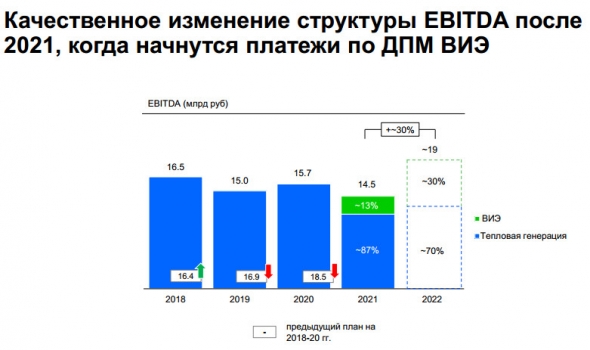

Показатель EBITDA также сократится до 15 миллиардов рублей с 16,5 миллиарда рублей в 2018 году, вместо ожидавшегося раньше роста до 16,9 миллиарда рублей.

Мы попросили нашего аналитика прокомментировать падение:

Судя по немалым объемам распродаж, спекулянты увидели то, что не очень хотели увидеть в презентации развития компании 2019-2021гг. А именно: падение уровня EBITDA, падение чистой прибыли, уменьшение размера дивидендов, продолжающиеся CAPEXы в ВИЭ, окончание ДПМ в 2021.

НО!

Не за горами продажа Рефтинской ГРЭС, которая не сильно повлияет на результаты валовой прибыли, плюсом ДПМ ветряных станций в Азове и Мурманске поддержат валовую прибыль, после окончания ДПМ теплоэлектростанций. По прогнозам самой компании 2019 будет хуже 2018, это давно известный факт.

По прогнозам размеры дивидендов действительно незначительно понизятся с уровней 2017г., подчеркиваю незначительно .

Сильных моментов для панических распродаж не могу отметить, стоит покупать ближе к рублю на долгосрок (2021г). Плюсом удержания данных акций будут служить ежегодные дивиденды, а ближе к 2022г. и запуск ветряных станций, которые обещают дать к тому времени 30% EBITDA, между прочим!

Инвестируйте в портфель высокодоходных облигацийс нами. Для тех, кому нужен стабильный высокий доход

- комментировать

- ★1

- Комментарии ( 0 )

Энел Россия - не исключает пересмотра дивидендных выплат в связи с модернизацией ТЭС

- 06 февраля 2019, 18:03

- |

генеральный директор «Энел Россия» Карло Палашано Вилламанья:

«В сравнении с прошлыми периодами перед нами стоят интересные проекты… новые возможности по модернизации старого оборудования. Мы должны придерживаться баланса между этими возможностями, в том числе и по возобновляемой энергии, и вознаграждениями акционеров»

«План, который был вам представлен, составлен на основе прогноза о выплате дивидендов 65% от прибыли по МСФО. Но мы не исключаем возможности, что в будущем при определенном исходе тендера по модернизации, при новом тендере по строительству возобновляемых источников энергии, мы, возможно, задумаемся о том, чтобы лучше способствовать благосостоянию наших акционеров»

( Читать дальше )

Энел Россия - надеется ускорить переговоры по продаже Рефтинской ГРЭС

- 06 февраля 2019, 16:45

- |

«Энел Россия» надеется ускорить переговоры о продаже Рефтинской ГРЭС с потенциальным покупателем станции в ближайшее время, рассчитывает раскрыть новости по итогам переговоров в ближайшие месяцы. Но ведение переговоров — сложный процесс и на него влияет много факторов, в том числе и внешние.

глава «Энел Россия» Карло Палашано:

«Мы надеемся ускорить переговоры с потенциальным покупателем в ближайшее время»

«Процесс продажи Рефтинской ГРЭС еще идет. Новости ожидаем в ближайшие месяцы»,

Сейчас компания ведет переговоры с одним претендентом на покупку станции, от которого была получена обязывающая оферта.

«Есть альтернативные решения (по продаже Рефтинской ГРЭС — прим. ТАСС), но они в резерве. Ожидаем исхода переговоров с потенциальным покупателем»

https://www.finanz.ru/novosti/aktsii/enel-rossiya-nadeetsya-uskorit-peregovory-po-prodazhe-reftinskoy-gres-1027929497

Акции Энел Россия интересны к покупке в расчёте на дивиденды - Инвестиционная компания ЛМС

- 06 февраля 2019, 15:52

- |

По данным опубликованной презентации «Энел Россия», к 2021 году капитальные затраты на строительство восполняемых источников энергии достигнут максимума, как и соотношение чистого долга к EBITDA на уровне 3,6 лет в 2021, тогда как сейчас долговая нагрузка — минимальна — Чистый долг/EBITDA=1.1. Основная задача, решаемая строительством ВИЭ — это преодоление спада доходов по ДПМ от тепловой генерации к 2021 году и, следовательно, чистой прибыли, из которой 65% выплачивается в виде дивидендов акционерам. Возврат на инвестиции по ДПМ ВИЭ гарантируется государством выше 12%, что в текущих условиях является очень привлекательными условиями.

Со временем, около 30% EBITDA будет приходиться на ДПМ ВИЭ, что позволит увеличить операционную прибыль на 30% в 2022 году, в сравнении с минимальным уровнем EBITDA в 2021 году, который, в свою очередь, меньше на 13% текущего уровня 2018 года в $251 млн. (16,5 млрд. руб.). Таким образом, к 2022 году бизнес Энел Россия вырастет на 15%, в сравнении с 2018 годом. Компания отдельно в стратегии указывает, что в эти цифры не входит модернизация имеющихся мощностей (ДПМ-2) и продажа Рефтинской ГРЭС, ожидающейся в 2019 году.

( Читать дальше )

По будущим дивидендам Энел Россия стало меньше видимости - Финам

- 06 февраля 2019, 15:04

- |

Норма выплат по итогам 2018 подтверждена на уровне 65% (60% по итогам 2017) и дивиденд может составить 0,134 руб. на акцию с доходностью 12% к текущим котировкам. Вместе с тем, цели по выплатам на 2019-2021 не обозначены (ранее 65% по итогам 2019-2020 гг.) и могут измениться. Мы видим риск снижения доли нормы выплат со следующего года на фоне меньших ожиданий по прибыли, начала строительства 2-х ветропарков и роста долговой нагрузки. Прогнозы умеренно негативны для капитализации ENRU. Ставим рекомендацию по акциям ENRU на пересмотр.Малых Наталия

ГК «ФИНАМ»

Энел Россия - стратегический план на 2019-2021 гг (EBITDA, дивиденды, капзатраты)

- 06 февраля 2019, 11:03

- |

«ЭНЕЛ РОССИЯ» прогнозирует чистую прибыль в 2019 г на уровне 6,7 млрд руб, в 2020 г – 6,9 млрд руб, в 2021 г – 5 млрд руб

«ЭНЕЛ РОССИЯ» прогнозирует снижение EBITDA до 15 млрд руб в 2019 г и до 14,5 млрд руб в 2021 г

«ЭНЕЛ РОССИЯ» планирует капзатраты в 2019-2021 годах в 45,3 млрд руб

«ЭНЕЛ РОССИЯ» сохраняет прогноз по дивидендам за 2018 год в размере 65% чистой прибыли по МСФО

( Читать дальше )

Энел Россия: избыток мощностей продолжает негативно сказываться на продажах энергии

- 30 января 2019, 12:48

- |

Выработка электроэнергии снизилась на 0,9% в 4 кв. Вчера Энел Россия опубликовала умеренно негативные операционные результаты за 4 кв. и весь 2018 г. Выработка и полезный отпуск электроэнергии в 4 кв. сократились на 0,9% и 0,7% (здесь и далее – год к году) до 11,2 млрд кВтч и 10,7 млрд кВтч соответственно. Операционная динамика ухудшилась из-за низких показателей Невинномысской ГРЭС (минус 13,5% по выработке и минус 13,7% по полезному отпуску), обусловленных переизбытком мощностей, хотя компания отмечает растущий спрос на электроэнергию в регионе присутствия ГРЭС. Выработка и полезный отпуск ключевой для Энел Россия Рефтинской ГРЭС (47% в суммарных показателях компании) выросли на 5,1% и 5,5% на фоне падения потребления энергии в Уральском регионе. Продажа тепловой энергии в 4 кв. уменьшилась на 3,2% до 1,6 млн Гкал против минус 23,5% кварталом ранее.

Операционные улучшения по сравнению с результатами за 9 мес. 2018 г. По итогам всего 2018 г. снижение выработки и полезного отпуска электроэнергии замедлилось до 1,7% и 1,6% с 2,1% и 2,0% за 9 мес. до 41,3 млрд кВтч и 39,2 млрд кВтч соответственно. Сокращение продажи тепловой энергии также сбавило темп – с 7,0% до 5,8%, что объясняется более низкими температурами относительно 4 кв. 2017 г.

( Читать дальше )

Сокращение выработки электроэнергии окажет негативное влияние на финансовые показатели Энел Россия - Промсвязьбанк

- 30 января 2019, 12:03

- |

Энел Россия в 2018 г. снизило выработку электроэнергии на 1,7%, до 41,3 млрд кВт.ч, сообщила компания. В IV квартале 2018 г. производство электроэнергии Энел Россия составило 11,25 млрд кВт.ч, снизившись на 0,9% по сравнению с аналогичным периодом прошлого года. Продажи тепловой энергии в 2018 г. снизились на 5,8%, до 4,9 млн Гкал.

На снижение производственных показателей компании в 2018 г. оказали влияние переизбыток мощности в системе и более низкое потребление электроэнергии в некоторых регионах. Сокращение выработки окажет негативное влияние на финансовые показатели Энел Россия.Промсвязьбанк

Энел Россия - в 2018 г сократила выработку электроэнергии на 1,7%, до 41,3 млрд кВт.ч

- 29 января 2019, 14:56

- |

Полезный отпуск электроэнергии в 2018 незначительно сократился из-за более низкого производства паросиловых блоков (не ПГУ), в частности:

Отпуск электроэнергии на Конаковской ГРЭС снизился на 7%, в основном, ввиду меньшей загрузки оборудования со стороны Системного оператора по причине переизбытка мощности в системе;

Отпуск электроэнергии на Невинномысской ГРЭС сократился на 2.7%, поскольку меньшая выработка паросиловых блоков по причине большей загрузки АЭС на юге России не была компенсирована стабильными результатами блока ПГУ на фоне растущего спроса на электроэнергию в регионе.

Продажи тепловой энергии в 2018 году сократились, в основном, из-за снижения потребления тепловой энергии на Среднеуральской и Невинномысской ГРЭС.

( Читать дальше )

Электроэнергетики в 2019 году могут стать интересной идеей - Финам

- 21 декабря 2018, 17:38

- |

Среди компаний, ориентированных на внутренний рынок, интересны дивидендные бумаги «электроэнергетиков».Малых Наталия

В 2019 году стоит присмотреться к бумагам «Энел Россия» и «Юнипро»

В сетевых компаниях выбор выше, в лидерах доходности будут бумаги «ФСК ЕЭС», «МРСК Центра и Приволжья», «МРСК Волги», «МРСК Центра» и «префы» «Ленэнерго».

ГК «ФИНАМ»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал