акции

От Мюллера до Венесуэлы и DASKA 2.0

- 01 апреля 2019, 18:52

- |

Российский рынок предпринимает очередные робкие попытки вырваться из санкционных оков, которые сдерживали его в узком коридоре на протяжении февраля-марта. Отсутствие обвинительного вердикта в адрес Трампа по итогам 22-месячного спецрасследования не повлияло на внутреннюю политическую кухню в США. Конгресс по-прежнему готов и впредь делать все возможное, чтобы при помощи санкций сдерживать Россию там, где происходит столкновение геополитических интересов.

В пятницу одного лишь упоминания о том, что под пакетом мер по «делу Скрипалей» осталось поставить лишь подпись американского президента, заставил участников рынка отложить попытки закрепления выше 2500 пунктов по индексу ММВБ. Несмотря на обнадеживающий старт текущей недели благодаря рационализации пятничных новостей, инвесторам стоит помнить о планирующейся 6 апреля оппозиции Венесуэлы операции по свержению президента Мадуро.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Маленькие дивиденды АФК Системы- это крах?

- 01 апреля 2019, 16:20

- |

Компания объявила маленькие дивиденды за 2018 год, и наш персональный брокер Дмитрий Балакин прокомментировал данную новость.

В преддверии годового отчета, акции АФК Системы находятся под давлением со стороны негодующих инвесторов, которых не оправдали ожидания крупных дивидендов.

По итогу будут выплачены символические 0.11 рублей из нераспределенной прибыли прошлых лет.

Сэкономленные средства менеджмент скорее всего планирует направить на сокращение долга в т.ч. и за счет вывода дочек в свет публичных компаний, а также покупки перспективных активов.

В моменте — несомненно негатив, но с точки зрения развития бизнеса, рост капитализации компании планируется именно за счет сокращения долговой нагрузки, что гораздо важнее, чем дивиденды.

Зарабатывайте на идеях персонального брокера.

Инвесторы спешат купить растущие акции американских компаний. Стартует сезон отчетностей в США

- 01 апреля 2019, 16:05

- |

01.04.2019, 14:54

Американские фондовые индексы восстанавливаются, инвесторы вкладывают в акции местных компаний все больше средств. Некоторые аналитики полагают, что благодаря этому интересу подъем на рынках акций продолжится, несмотря на недавний рост стоимости облигаций и прогнозы о замедлении мирового экономического роста.

Для индекса S&P 500 минувший квартал стал лучшим с 3-го квартала 2009 года. Оптимизм насчет внешнеторговых переговоров и заявление Федеральной резервной системы о временном отказе от повышения процентных ставок оказали большее влияние, чем беспокойство о росте мировой экономики и кризисе, связанном с выходом Великобритании из состава ЕС. Ведущие американские индексы приблизились к прошлогодним рекордным максимумам, и инвесторы боятся упустить свою выгоду.

Доходность долгосрочных американских казначейских облигаций опустилась ниже доходности краткосрочных. Такое соотношение доходностей называют инвертированной кривой доходности, она часто предвещает рецессию. В начале месяца рынки акций остро отреагировали на эти перемены, но быстро оправились от шока. По итогам прошлой недели индекс Dow Jones Industrial Average набрал 1,7%. Одним из поводов для роста стали надежды инвесторов на то, что торговое соглашение между США и Китаем стабилизирует мировую экономику и поддержит рост прибыли в корпоративном секторе.

( Читать дальше )

Самый важный фактор для акций в 2019 году

- 01 апреля 2019, 15:28

- |

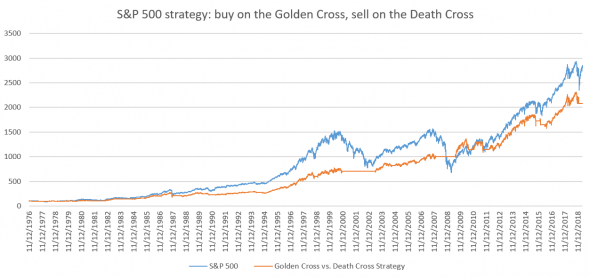

Как показывают бэктесты, «покупать на золотом кресте, продавать на мертвом кресте» – это на самом деле, хуже, чем покупать и держать.

( Читать дальше )

Все ли так хорошо у Apple, как кажется

- 01 апреля 2019, 14:06

- |

Невероятный рост Apple за последнее десятилетие был обусловлен успешными продажами iPhone. Но рынок смартфонов больше не растет.

Согласно данным IDC, в четвертом квартале прошлого года мировые продажи смартфонов упали на 4,9, в свою очередь продажи Apple сократились на 11,5%.

В течение определенного времени компании удавалось выигрывать за счет повышения цен на свою продукцию, но больше это не так. Apple ожидает, что ее общая выручка сократится во втором финансовом квартале, поскольку рост других секторов бизнеса производителя, не связанных с iPhone, не сможет компенсировать слабые продажи флагманского продукта.

В связи с тем, что продажи iPhone больше не растут, Apple в последнее время уделяет много внимания сервисному сегменту своего бизнеса. Программное обеспечение компании установлено примерно на 1,4 млрд устройств, так что у нее есть все возможности продавать платные подписки пользователям.

( Читать дальше )

Обновлены инвестиционный бюллетень и статистика по модельному портфелю

- 01 апреля 2019, 13:45

- |

1. Опубликован инвестиционный бюллетень ABTRUST с последними данными. На сегодняшний день он включает в себя информацию о:

— валютном курсе рубля по отношению к основным мировым валютам

— более 30 самых торгуемых акциях российских эмитентов

— 18 выпусках облигаций федерального займа

— рублевых ETF представленных на Московская Биржа

— готовых инвестиционных портфелях для инвесторов и «заготовок» для тех, кто хочет составить свой инвестиционный портфель

— макроэкономических показателях

А также большой блок полезных материалов с примерами, как можно и нужно использовать инвестиционный бюллетень.

Постоянный адрес данного выпуска бюллетеня: http://ab-trust.ru/matlab/bulletin/20190401/publish_bulletin.html

2. Обновлена статистика по модельному портфелю (http://ab-trust.ru/info/modelnyjj_portfel/).

Моя визитная карточка QR:

Без рынка труда не выведешь «быков» из ума

- 01 апреля 2019, 12:43

- |

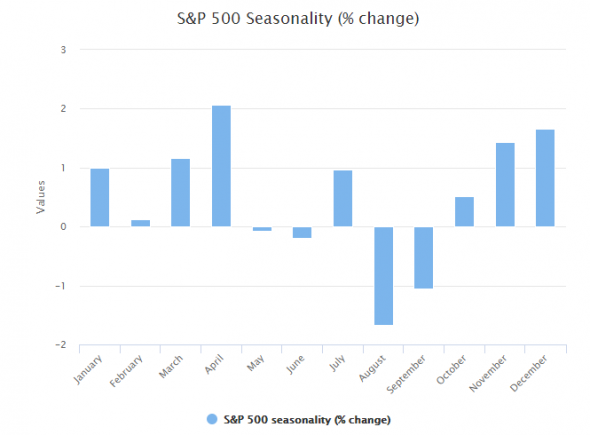

Американскому рынку акций после наилучшего за десять лет квартала уготовано продолжение «ралли»,если доверять ведущим финансовым СМИ, которые отталкиваются от истории. За последние 50 лет индекс S&P после подъема за этот период более, чем на 10% (в I кв. он составил 11,9%) завершал год двузначным подъемом. При этом в последующем квартале в четырех случаях из пяти для оптимистов все складывалось благоприятно. Подтверждение пробоя сопротивления в 2800 пунктов по S&P, «замораживание» ФРС подъема ключевой ставки со сворачиванием «обратного QE», а также выход переговоров США и Китая на финишную прямую, казалось бы, не оставляют иного варианта.

С другой стороны, в практически каждом правиле есть исключения (1987 год запомнился «черным понедельником»), которые могут сорвать намеченный план. Ведь рынок уже не дешев, а предстоящий через две недели сезон квартальных отчетов говорит о снижении EPS на 3,7% г/г, при этом рынок потеряет поддержку buyback’ов, которые выступили основным драйвером восстановления рынка после провала в ноябре-декабре. В этом отношении предстоящий отчет по рынку труда в пятницу способен раскрыть истинные мотивы большинства игроков, ведь к динамике предыдущей недели нельзя относиться всерьез. Все из-за так называемого window dressing – усилиях крупных игроков, настроенных на то, чтобы обеспечить красивую «картинку» для квартальной «отсечки» финансовых результатов.

( Читать дальше )

Утренний комментарий по финансовым рынкам за 1.04.2019

- 01 апреля 2019, 10:10

- |

• Очередной раунд торговых обсуждений в Пекине получил высокую оценку от участников. В частности, был достигнут прогресс по итоговому тексту соглашения. На этом фоне индексы США способны обновить максимумы 2019. 3 апреля китайские делегаты нанесут ответный визит в Вашингтон для продолжения обсуждений.

• Второй квартал для рубля и облигаций РФ начнется в негативном свете, так как появилась информация, что Госдеп практически сформулировал список новых санкций по «делу Скрипаля». Одной из дополнительных тем повестки может стать ситуация в Венесуэле.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал