акции

Волновой анализ USD/JPY, APPLE и нефти WTI.

- 24 января 2019, 11:13

- |

По плану. В альтернативном сценарии волна [iv] исполнила все правила для своего завершения. Так что, держите стопы в безубытке, если уже вошли в лонг. Я пока жду.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Утренний комментарий к финансовым рынкам 24.01.2019

- 24 января 2019, 10:21

- |

— Американские индексы завершили вчерашнюю сессию в незначительном плюсе, на фоне возможного возобновления работы гос. учреждений в ближайшее время.

— Демократы представили законопроект, согласно которому ведомства должны работать, ориентируясь на бюджет прошлого год, до тех пор, пока Трамп и Конгресс не договорятся. Однако, в случае его принятия, шатдаун все равно будет иметь негативные последствия. Советник президента Хассет считает, что ситуация была недооценена и приведет к нулевому или же незначительному приросту ВВП США в 1 квартале 2019 года. Торговые переговоры с Китаем также не несут поводов для оптимизма.

— Бумаги IMB прибавили 8.46% после сильных результатов 2018 года, акции Procter&Gamble почти 5% и вплотную приблизились к историческому максимуму. Kimberly-Clark, наоборот, показала

( Читать дальше )

Индекс МБ сегодня

- 24 января 2019, 09:36

- |

Удержание зоны 2450-54 вылилось в еще 1 волну роста и пробой 2477.

Финальная цель 2495-2520 мамбы.

Сбер достиг среднесрочной цели 212 и пора по нему ждать откат. Хотя еще возможен финальный задерг к 215.

Сегодня ожидаю опен 2482-77. Удержание указанной зоны, финальный подскок к 2502-2520. Там рекомендован шорт.

Отмена выход 2520+ по дню. тогда нас ждет еще 1 волна ралли на 130-150 пунктов.

Цель шорта от 2500-2377.

Вчера делал спек лонги ри, сбера, потихоньку сдаю те лонги что подходят к целям (мтс, сети, мечел).

Открыл небольшой шорт.

Пока не агрессивный.

Рекомендации на сегодня. Удержание 2477-81 спеклонг к 2495-2502.

Закрепление под 2477 — работа от шорта.

Удачи

Тема дня: электроэнергетики в лидерах

- 23 января 2019, 18:03

- |

Ясное и конкретное возвращение капитала в сектор.

Есть ряд новостей, которые свидетельствуют о будущем повышении тарифов.

Во-первых, министерство экономики предложило план социальной нормы энергопотребления, который предусматривает отмену тарифных льгот для владельцев электроплит и сельских жителей.

Во-вторых, ещё 17 января Чубайс призвал повысить тарифы на электроэнергию. И вопрос уже вынесен на правительственный уровень. Сегодня должно состояться заседание.

Также, возможно, что участники рынка вспомнили, что скоро сетевые компании будут платить немалые дивиденды по итогам 2018 года.

Однако, конкретных новостей, которые бы могли поднять сектор, нет.

Зарабатывайте на идеях персонального брокера.

Консолидация рынков на фоне охлаждения глобального спроса на риск

- 23 января 2019, 13:48

- |

Российский рынок акций

Рынок акций РФ выглядит крепким, но рост приостановился под воздействием ряда факторов: коррекция нефтяных котировок, а также коррекция на внешних рынках акций.

При возобновлении роста нефти и/или индекса S&P500 возможно возобновление роста индекса ММВБ с целью ~2500-2540 пунктов.

Сильнее всего на нашем рынке акций выглядят финансовый и потребительский сектора, также сохраняются покупки в отдельных акциях энергетического сектора.

В случае возобновления роста рекомендуем обращать внимание на акции Сбербанка, ВТБ, Московской биржи, Магнита, Россетей, ФСК и ТГК-1.

Денежный рынок

На ключевом сегменте денежного рынка Московской биржи всё стабильно. По однодневным сделкам РЕПО с Центральным Контрагентом текущие ставки составляют: RUB 7,7-7,8%, USD 2,2-2,4%, по недельным — RUB 7,7-7,8%, USD 2,4-2,6%.

Рынок облигаций

Рынок рублевых облигаций после недавнего ралли в начале года вошел в фазу консолидации, это коррелирует с общим охлаждением глобального спроса на риск, каких-либо значимых драйверов для дальнейшего роста рискованных активов сейчас нет, но доходности рублевых активов все еще очень привлекательны для иностранных инвесторов. Сегодня Минфин проведет аукцион по размещению 3,5-летних ОФЗ 26209 на 20 млрд рублей и 15-летних ОФЗ 26225 на 10 млрд рублей, результаты аукционов будут показательны с точки зрения отношения инвесторов к рублевым облигациям. Обратим внимание на новые размещения рублевых корпоративных облигаций: Магнит, объем 10 млрд руб. на 3 года, ориентир YTM 9.10-9.31%, МТС, объем 10 млрд руб. на 5 лет, YTM 8.99%, РЖД, объем 10 млрд руб. на 5 лет, ориентир YTM 8.89-8.99%. Доходности по этим выпускам превышают доходности ОФЗ на эти сроки на 80-100 бп, это достаточно щедрая премия, которая превышает обычные значения спреда к ОФЗ на спокойном рынке, рекомендуем этим воспользоваться и обратить внимание на выпуски корпоративных облигаций.

( Читать дальше )

Почему так сильно выросли акции Норильского никеля?

- 23 января 2019, 13:43

- |

Последнее время мне стали часто задавать вопрос: «Почему так сильно растут акции Норильского никеля, игнорируя при этом падение цен на производимые металлы?»

Создать карусель Добавьте описание

Создать карусель Добавьте описаниеЦены на никель по итогам 2018 г. упали на 15,5%, на медь – на 15,6%, на платину — на 18,8%. Но хочу отметить, что цены на палладий обновляют исторические максимумы.

( Читать дальше )

Спасется ли Китай через QE?

- 23 января 2019, 11:22

- |

Является ли удивительным то, что социалистическое государство, а Китай таковым и является если верить конституции, пошло по стопам западного, капиталистического, мира. В условиях мировой глобализации, от которой уже пытаются избавиться, это риторический вопрос.

Итак, Китай переняв опыт старших (в смысле менеджмента) коллег решил внедрить у себя политику «количественного смягчения», в то время как мировые центральные банки уже перешли к «количественному ужесточению» в монетарной политике.

Попытаюсь ответить на вопрос в заголовке к данной статье в 10 макроэкономических картинках.

Чуть ликбеза

Количественное смягчение это политика стимулирования экономики через «накачку» деньгами. Кредитование, расширение денежной массы, низкие процентные ставки, все это расширяет спрос, а последний, как гласит экономика, рождает предложение.

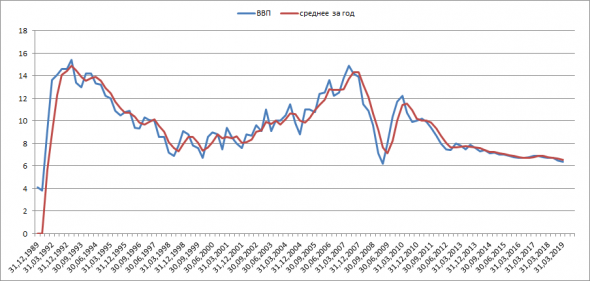

Взглянем на проблему поближе. На картинке ниже ВВП

( Читать дальше )

Take-Two Interactive: видео-выигрышное положение

- 23 января 2019, 10:56

- |

Акции Take-Two Interactive Software, как и Electronic Arts и Activision Blizzard, не смогли получить противоядия от вируса «медвежьего» рынка в октябре-декабре. Только в отличие от конкурентов, которые по итогам предыдущего квартала, представили разочаровывающие прогнозы финансовых показателей на следующие три месяца, акции Take-Twoпали жертвой относительно высокой оценки рынка. Теперь после отката на 30% в моменте от пиковых значений октября, что понизило мультипликатор PE forward до 21x рынок может вновь сфокусироваться на фундаментальных основах компаний. Тем более, что в ноябре менеджмент компании улучшил прогноз чистых заказов по итогам фискального 2019 года с $2,8 млрд. до $2,8-2,9 млрд. (+43% г/г), что позволило аналитикам строить консенсус-ожидания роста скорректированного показателя чистой прибыли на акцию в $4,99 (+49% г/г). А на протяжении последних трех лет менеджмент ни разу не огорчил рынок фактическими показателями ниже прогнозов аналитиков.

( Читать дальше )

Моя первая книга по финансовому анализу, имеющая практическое применение

- 23 января 2019, 10:23

- |

Данная книга и представляет собой лекции базового курса международной компьютерной учебной программы FAST — Financial Analysis and Security Trading (Финансовый анализ и торговля ценными бумагами), разработанной в бизнес-школе Университета Карнеги Меллон (США).

Данная книга произвела на меня очень благоприятное впечатление, т.к. в ней в очень простой и доступной форме были изложены многие понятия рынка ценных бумаг и связанные с ними расчеты. В книге дается введение в теорию Марковица, а также оценки стоимости опционов и простейшие опционные стратегии.

По сути с этой книги и началась моя осознанная деятельность на фондовом рынке. До этого она была интуитивной :)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал