алготрейдинг

алготрейдинг - подход к биржевой торговле, основанный на автоматизации торгового процесса при помощи программных алгоритмов и различных аппаратных решений.

Ниже приведены все записи на нашем сайте по теме алготрейдинга.

Выбор торговой платформы))) Подбираюсь к финишу.

- 26 апреля 2019, 15:02

- |

Всем привет!!!!

Огромное спасибо за ваши комментарии и за советы)))))))). Прочитав ваши сообщения начала смотреть статьи по языкам и попутно сделала для себя таблицу по тем программам которые их используют, ну естественно для торговли))). В итоге выбор не очень большой по моим наблюдениям, а наиболее схож для Java это С#. Еще как оказалось не все моего брокера поддерживают(((. Может кто-нибудь кто-нибудь сталкивался с этими программами, и знает больше плюсов или подводных камней, не всегда же бесплатно хорошо, а некоторый функционал может и не нужен и тех поддержка так себе )))) Или может посоветуйте что-то еще посмотреть.

Заранее спасибо ))))

Всем пока )))

программы |

язык программирования |

достоинства |

стоимость |

Quik |

Lua |

Русскоговорящая тех поддержка |

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 22 )

Заявки: рыночные или лимитные?

- 26 апреля 2019, 10:56

- |

Вот еще нюанс. Как именно входить и выходить из позиции? Рыночной заявкой или лимитной? Если указать цену поблизости от текущей, например, поместив заявку со своей стороны спреда – вероятность сильно более 50% процентов, что сделка пройдет по твоей цене.

Достаточно ли это, чтобы всегда работать лимитником? Давайте прикинем. Допустим, вероятность исполнения по статистике на данном инструменте за энный срок – 83%. В 83% случаев вы экономите на спреде, но чуть-чуть. В 17% вы теряете, но значительно больше. Заявка поставлена. Заявка не исполнилось. Если это заявка на выход, вы все равно должны выйти. Но, допустим, цена хуже уже на 1%. А на спреде вы экономили всего 0.1%. Посчитайте сами, 13% перевесят 87%. Если это заявка на вход, можно просто не входить. Но скорее всего, если цену так вынесло за малое время, ее понесет и дальше: вы пропустите лучшие сделки года.

Вход по рынку можно корректно оттестить: примерно понятно, на сколько хуже торговля, если платишь эту дань. Просто добавляешь цифру в графу транзакционные издержки, и смотришь – совсем плохо или терпимо? В случае входа лимиткой потери не понятны заранее. Обычно все будет хорошо, но иногда будет сильно хуже, но как часто и насколько? Лишняя неопределенность – это плохо. Вы как бы подписались на маленького черного лебедя, и в самый ответственный момент (например, в день биржевого краха) его вам доставят на дом.

( Читать дальше )

Подбрасываем монетку с помощью языка R

- 25 апреля 2019, 22:09

- |

На СЛ я часто замечаю, как умные и опытные люди моделируют или вычисляют всё в экселе. Это тоже отличный инструмент, но я думаю им стоит обратить внимание на язык R и попробовать, ничего сложного, как оказалось, там нет. Конечно какие-то базовые навыки программирования всё же потребуются.

Далее я напишу, как бесплатно и легально настроить свой компьютер для запуска среды. Потом приведу пример с подбрасыванием монетки

(прошу прощения, если такая тема уже была, сделал поиск по сайту, из последних ничего не нашел).

Настройка среды для запуска R

Сразу хочу сказать, что ничего сложного в настройке нет. Нужно скачать пару файлов и последовательно их установить. Никаких особых настроек и сложных выборов, качаем и ставим, всё заработает.( Читать дальше )

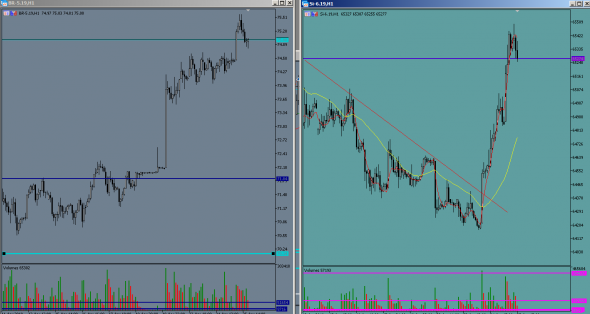

BR Si без корреляции, Алго-трейдеры плачут.

- 25 апреля 2019, 17:34

- |

( Читать дальше )

Нюансы управления капиталом

- 25 апреля 2019, 09:18

- |

Уточним – речь идет об управлении капиталом в спекулятивной торговле. В продолжение заметок smart-lab.ru/blog/533326.php (как делать торговую систему), как оценить торговую систему (https://smart-lab.ru/blog/535145.php), smart-lab.ru/blog/531726.php (трейдинг должен быть дедуктивным), smart-lab.ru/blog/532375.php (гипотезы надо не щадить), smart-lab.ru/blog/533056.php (за математикой желательна физика). Можно считать это бесплатным курсом для новичков…

Итак, какой долей капитала играть – пропорциональной или фиксированной? Например, у нас миллион рублей, играем без плеч. Если сайз фиксированный, мы будем входить на миллион, даже когда на счете станет 1200 тысяч. Или 900, неважно. Под риск по-прежнему идет миллион. Если система управление капиталом пропорциональная, в первом случае под риск встанет 1200 тысяч, во втором – 900.

Как лучше? Тестер шепчет, что, конечно, пропорциональная система – наше все. Именно она дает геометрическую прогрессию. А геометрическую прогрессию мы все очень любим. За год при умеренной игре это разница в несколько процентов, за годы – капитал будет отличаться в разы.

( Читать дальше )

Грааль имени лузеров

- 24 апреля 2019, 10:29

- |

Это не банальный вопрос, если задуматься – как вообще можно проиграть на бирже?

Большинство «трейдеров» проигрывает, но как это возможно? Они что, все совершают сделки тупо наоборот? Тогда если поменять местами их входы и выходы, мы получим рабочую систему, осталось снять с лузеров мерку, выведать их драгоценный секрет? Это было бы прекрасно, но мир жестче. Никакого секрета здесь нет. В среднем проигравший торгует с профит-фактором, стремящемся к 1, принимая его за что-то другое.

Перевернутый грааль лузера будет точно так же сливать.

Как это объясняется? Если большинство играет на бирже с профит-фактором, стремящемся к 1, откуда минус?

а). Транзакционные издержки, и это не только комиссии. Проскальзывание опаснее тем, что менее очевидно.

б). Асимметрия проигрыша и выигрыша: если иметь миллион, выиграть 50%, потом проиграть 50%, то будет не миллион, а 750 тысяч.

( Читать дальше )

Смотрим статистики по торговому инструменту

- 24 апреля 2019, 10:10

- |

Для примера, я скачал дневные данные открытий, закрытий, максимумов и минимумов фьючерса Brent биржи ICE за последние 30 лет. Так выглядит график цен закрытия для этого инструмента:

Посчитаем некоторые статистики для Brent:

Процент растущих дней: 50.01%.

Средний возврат дня: 0.023%

Фактически это означает, что использовать инструмент Brent для долгосрочного инвестирования не очень хорошая идея. Так как средний возврат дня близок нулю, а процент растущих дней от общего количества фактически совпадает с процентом падающих дней.

Далее рассмотрим следующие статистики:

Процент растущих дней, если предыдущий 1 день падал: 40.71%

Процент растущих дней, если предыдущий 1 день рос: 59.72%

( Читать дальше )

Какой язык выбрать??

- 23 апреля 2019, 16:05

- |

Простите что долго не писала, на выходных немного простыла и решила отдохнуть, тем более отпуск.

Спасибо Вам всем, мои хорошие, кто старается помочь мне в моих вопросах. Спасибо за ваши советы и помощь))))).

Я прочла много сообщений в которых вы пишите, что нужно учится программировать))). Я полностью с Вами согласна))), только если честно, я не знаю, какой язык выбрать для изучения))) только нужно такой на котором можно потом писать роботов.

Если не трудно, не могли бы поподробнее разобраться, что бы потом не переучиваться))))

Заранее спасибо)))))))

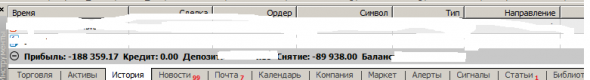

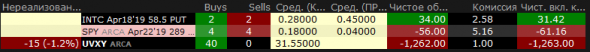

Риск + мани менеджмент + проблемы с частотой сделок? Торгуем по инструкции.

- 23 апреля 2019, 14:56

- |

А чтобы не быть голословным, я обещал претворять в жизнь свои постулаты.

На абсолютно реальных сделках. А то скажут, млин, теоретик.

( Читать дальше )

Как оценить торговую систему?

- 23 апреля 2019, 10:56

- |

Заметка продолжает вот этот ряд, наставляющий новичка на тяжкую правду: smart-lab.ru/blog/533326.php (как делать торговую систему), smart-lab.ru/blog/531726.php (трейдинг должен быть дедуктивным), smart-lab.ru/blog/532375.php (гипотезы надо не щадить), smart-lab.ru/blog/533056.php (за математикой желательна физика).

Как оценивать систему? То есть предположим, что уже есть система, на тестере. Есть важные показатели стратегии, есть не очень. Прибыльность, максимальный дродаун, максимальный период просадки – это всем понятно. Менее очевидно, но важны: средняя прибыль на сделку и профит-фактор. Если тестер показал меньше определенных значений, торговая система не работает. И неважно, какая там прибыль. Вообще неважно, хоть 500% годовых.

Средняя прибыль на сделку важна, потому что это показатель хрупкости системы.

Если у вас на стадии теста средняя прибыль вышла 0.02% на сделку, это, весьма вероятно, приговор. В конкретных цифрах это, например, средняя прибыль в 10 единиц с контракта ценой 50000 единиц. Такая прибыль висит на соплях. Если чуть подует ветерок – повысятся комиссии, спреды, чуть изменится рынок – она опрокинется. При этом тестер может нарисовать вам любую прибыль, но вы должны быть умнее его. Начиная от 0.1% уже терпимо для гиперликвидов (на Московской бирже последние десять лет это были фьючерсные контракты на доллар и индекс РТС, сейчас еще брент). Проверял – терпимо, работает. На менее ликвидных инструментах показатель должен быть сильно больше.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал