аналитика

AMarkets. Утренний брифинг Артема Деева 31.05.2016. Курс Форекс

- 31 мая 2016, 11:01

- |

- комментировать

- Комментарии ( 0 )

Торговые идеи от Артема Деева на 31 мая 2016

- 31 мая 2016, 10:26

- |

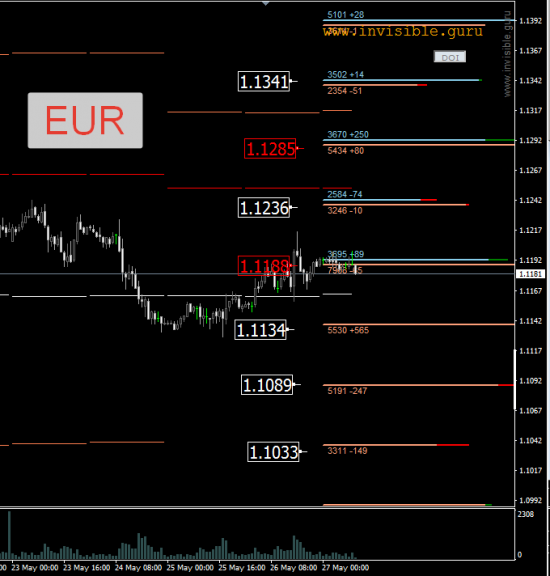

Европейская валюта в понедельник отличилась незначительным восстановлением против доллара и закрыла день на уровне 1,1135. Как ожидается, ЕЦБ вряд ли пойдет на коррективы денежно-кредитной политики в предстоящий четверг. Подобная позиция сохранится по крайне мере до тех пор, пока меры стимулирования, начатые еще в марте, не проявятся в полной мере. Однако, учитывая вероятность того, что инфляция может оставаться ниже целевого уровня до конца 2018 года, европейский регулятор вполне может и удивить. Конечное решение будет зависеть от актуальных данных по инфляции в ЕС. Опубликованный вчера отчет по ИПЦ Германии поддержал оптимистичные настроения трейдеров. Индекс прибавил как в годовом, так и месячном выражении, выбравшись из зоны дефляции. Сегодня в 12:00 МСК выйдут данные и по индексу потребительских цен Еврозоны. Судя по прогнозам экспертов, годовой индикатор инфляции продолжает оставаться в отрицательной зоне, напоминая о крайне низких значениях потребительской активности. Если фактическая цифра укажет на спад более чем на 0,1%, речь председателя ЕЦБ Марио Драги в предстоящий четверг может оказаться довольно щедрой на мягкую риторику. В этом случае снижение евро продолжится. Кроме того, на позиции главного валютного риска продолжит влиять и укрепление доллара, находящегося в одном шаге от решения ФРС повысить процентную ставку уже в этом июне.

Европейская валюта в понедельник отличилась незначительным восстановлением против доллара и закрыла день на уровне 1,1135. Как ожидается, ЕЦБ вряд ли пойдет на коррективы денежно-кредитной политики в предстоящий четверг. Подобная позиция сохранится по крайне мере до тех пор, пока меры стимулирования, начатые еще в марте, не проявятся в полной мере. Однако, учитывая вероятность того, что инфляция может оставаться ниже целевого уровня до конца 2018 года, европейский регулятор вполне может и удивить. Конечное решение будет зависеть от актуальных данных по инфляции в ЕС. Опубликованный вчера отчет по ИПЦ Германии поддержал оптимистичные настроения трейдеров. Индекс прибавил как в годовом, так и месячном выражении, выбравшись из зоны дефляции. Сегодня в 12:00 МСК выйдут данные и по индексу потребительских цен Еврозоны. Судя по прогнозам экспертов, годовой индикатор инфляции продолжает оставаться в отрицательной зоне, напоминая о крайне низких значениях потребительской активности. Если фактическая цифра укажет на спад более чем на 0,1%, речь председателя ЕЦБ Марио Драги в предстоящий четверг может оказаться довольно щедрой на мягкую риторику. В этом случае снижение евро продолжится. Кроме того, на позиции главного валютного риска продолжит влиять и укрепление доллара, находящегося в одном шаге от решения ФРС повысить процентную ставку уже в этом июне.

Рекомендация EURUSD: Sell TP 1,10 SL 1,1180

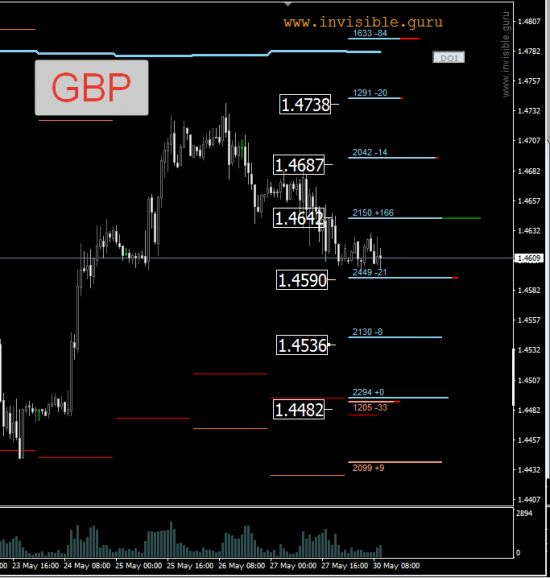

Прогноз по парам GBPUSD и USDJPY на сайте

Авторский индикатор уровней спроса и предложения 30.05.2016

- 30 мая 2016, 11:11

- |

( Читать дальше )

Торговые идеи от Артема Деева на 27 мая 2016

- 27 мая 2016, 10:54

- |

Европейская валюта продолжает торговаться в узком диапазоне 1,11-1,12. Улучшению рыночных настроений поспособствовало ралли на рынке нефти, загнавшее Brent выше психологического сопротивления $50 за баррель. Получив достаточно сигналов с национального рынка, евротрейдеры уже не сомневаются, что ЕЦБ в ходе пресс-конференции, которая запланирована на следующей неделе, намекнет рынку о готовности расширить экономические стимулы. Усилить подобные ожидания смогут и обновленные данные по ИПЦ, которые будут представлены в начале следующей пятидневки. Из важных событий вчерашнего дня стоило выделить блок американской статистики, которую трейдеры интерпретировали в качестве возможного триггера потенциального решения американского регулятора повысить ставки. Поскольку макроэкономический фон не разочаровал, ключевой идеей рынка так и остался контраст монетарных режимов ЕЦБ и ФРС. Главный вопрос – когда он проявит себя? Учитывая, что европейская валюта никак не может решиться на движение в район 1,11, ей нужен дополнительный катализатор. Сегодня с этой функцией могут справиться годовые данные по ВВП США, также комментарии председателя ФРС Джанет Йеллен, которые, будем надеяться, смогут пролить свет на дальнейшие планы регулятора по ужесточению монетарной политики. На этом фоне давление на евро может усилиться.

Европейская валюта продолжает торговаться в узком диапазоне 1,11-1,12. Улучшению рыночных настроений поспособствовало ралли на рынке нефти, загнавшее Brent выше психологического сопротивления $50 за баррель. Получив достаточно сигналов с национального рынка, евротрейдеры уже не сомневаются, что ЕЦБ в ходе пресс-конференции, которая запланирована на следующей неделе, намекнет рынку о готовности расширить экономические стимулы. Усилить подобные ожидания смогут и обновленные данные по ИПЦ, которые будут представлены в начале следующей пятидневки. Из важных событий вчерашнего дня стоило выделить блок американской статистики, которую трейдеры интерпретировали в качестве возможного триггера потенциального решения американского регулятора повысить ставки. Поскольку макроэкономический фон не разочаровал, ключевой идеей рынка так и остался контраст монетарных режимов ЕЦБ и ФРС. Главный вопрос – когда он проявит себя? Учитывая, что европейская валюта никак не может решиться на движение в район 1,11, ей нужен дополнительный катализатор. Сегодня с этой функцией могут справиться годовые данные по ВВП США, также комментарии председателя ФРС Джанет Йеллен, которые, будем надеяться, смогут пролить свет на дальнейшие планы регулятора по ужесточению монетарной политики. На этом фоне давление на евро может усилиться.

Рекомендация EURUSD: Sell TP 1,10 SL 1,1230

Прогноз по парам GBPUSD и USDJPY на сайте

Расчет мультипликаторов – часть 1: фундаментальный анализ.

- 27 мая 2016, 09:31

- |

Отец фундаментального анализа, учитель Уоррена Баффета и просто финансовый гуру Бенджамин Грэхем в своей книге «Разумный инвестор» писал:

«Единственная стратегия инвестирования, которая может обеспечить вам относительную безопасность вложений наряду с доходностью, превышающей доходность рынка, основана на оценке реальной стоимости акций компании.»

Разберем же детальнее стратегию Грэхема и идею всего фундаментального анализа.

Наша задача как инвестора, найти неправильно оцененные (=недооцененные) компании, реальная стоимость которых выгодно отличается от их рыночной стоимости (рыночной капитализации. Именно такие недооцененные компании имеют фундаментальные, обоснованные и лучшие перспективы роста, и кроме того, что не менее важно, данные компании подвержены меньшему риску в периоды кризиса.

Итак, с общей идеей мы разобрались, осталось понять, каким образом нам, во-первых, оценить реальную стоимость компаний, во-вторых определить недооценненность, либо переоценнность компании, ну и в-третьих выбрать конкретные компании среди их большого множества.

( Читать дальше )

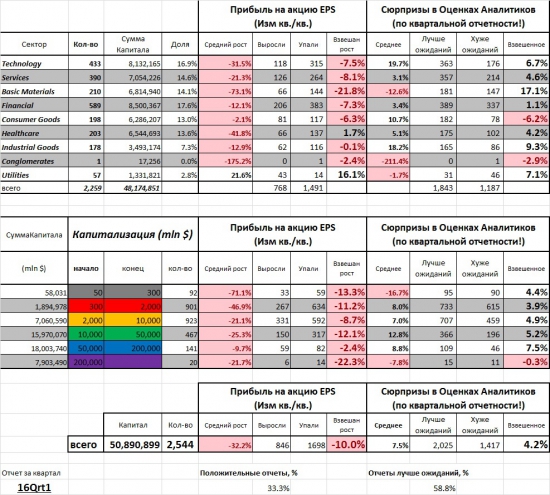

Текущее состояние амер. компаний (по отчетам за 1 кв. 2016 года).

- 26 мая 2016, 17:54

- |

2'544 компании отчитались на данный момент в этом квартале, сумма капитализации компаний 50.89 трлн. долларов.

Количество компаний, которые отчитались

с ростом выручки: 846 компания (33,3 %)

с падением выручки: 1698 компаний (66,7 %)

Взвешенный результат этого квартала: - 10,0 % (Т.е. выручка компаний в 1 кв. 2016 упала на — 10,0% по сравнению с 4 кв. 2015)

Заметный рост выручки (кв./кв.) в секторе: Utitlities +16.1 %

Значительное падение в секторе: Basic Materials -21.8%

По количеству положительных отчетов по секторам, следующие результаты:

Technology 118 компания (27%)

Services 126 компаний (32%)

Basic Materials 66 компаний (31%)

Financial 206 компаний (35%)

Consumer Goods 81 компаний (41%)

Healthcare 66 компаний (33%)

Industrial Goods 62 компания (35%)

Utilities 43 компаний (75%)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал