аналитика

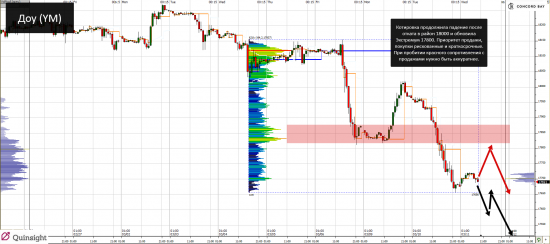

YM (mini-size DOW) @ GC - Gold (XAUUSD) @ CL (Нефть) @ 6B (GBP/USD) @ 6Е (EUR/USD)

- 11 марта 2015, 17:58

- |

- комментировать

- Комментарии ( 0 )

Мои первые публичные размышления.

- 11 марта 2015, 12:27

- |

Как то уж очень печально ситуация развивается с нашим рублем. Есть два фактора заседание ЦБ и динамика цен на нефть.

1. ЦБ РФ

Вероятно рубль будет находится под давлением вплоть до оглашения % ставки ЦБ РФ — все об этом говорят.

Консенсус прогноз если верить RBC — понижение ставки на 1%.

Это вроде немного и от понижения на данную величину скорее больше плюсов чем минусов.

Почему мы тогда падаем? причина в пункте два.

2. Нефть.

Причина снижения? — предложение настолько избыточно, что хранить негде. И что?

Поставщики будут продавать с дисконтом — лишь бы брали? Хм. Тогда почему мы торгуемся все еще выше 50 по бренту? Хмм.

А есть же более трех сортов черного золота? Вроде Light переизбыток? Почему Brent снижается быстрее чем light? Наверное это неважно вкупе с заевлением саудитов, создается негативный фон. Из-за чего котировки под давлением. Что делать?

( Читать дальше )

Волновые теории

- 11 марта 2015, 10:18

- |

С недавних пор, здесь стали популярны волновые теории. Не буду судить хорошо это или плохо. Речь о другом.

Давно, мне пришлось читать работу одного человека новации которого говоря доступным языком сводились к тому, что он брал различные временные ряды ( как сейчас говорят тайм фреймы ) и «механическим» анализом амплитуд показывал « эффекты » этих сложений.

Прозрачность идеи настолько очевидна, что не надо даже вспоминать падающий мост под сапогами марширующих в ногу солдат и всей математики резонансных процессов.

Однако, удавалось ли Вам в штиль или даже в небольшие волнения видит тренды морской воды и просто ли было это сделать?!

Не знаю, как сейчас обстоят дела в области физики когерентных полос ( собственно это то, что приводит в прогнозам амплитудных импульсов, читай ценовых движений ), но раньше в этой области работали очень много?!

О волнах Кондратьева, эти исследования до сих пор вызываю больше головоломок, чем имеют инструментарий практического использования.

( Читать дальше )

Альтернативные способы взвешивания индексов.

- 11 марта 2015, 03:56

- |

Всем известно, что индекс широкого рынка SnP500 взвешивается по капитализации компаний, входящих в базу индекса.

А правильно ли это – взвешивать по капиталу?

( Читать дальше )

Фундаментальный анализ финансовых рынков на неделю 09.03.2015 – 15.03.2015 г.

- 10 марта 2015, 16:56

- |

Рынок всё же готовится к скорому повышению ставок ФРС США, можно сказать, что он почти поверил в это решение. Данный вывод следует из реакции всех инструментов на выход данных по количеству новых рабочих мест в несельскохозяйственных отраслях США. Данные вышли ощутимо лучше, чем прогнозировали аналитики, и котировки как валют, так и товаров стали падать по отношению к доллару США. Это означает, что рынки поверили в реальность угрозы ФРС поднять ставки, несмотря на все аргументы против этого. Под это политическое решение, судя по всему, и подгоняются публикуемые экономические показатели, так же как это было с решением о первом сокращении ежемесячного объёма QE3. А это в свою очередь означает, что всё внимание рынков будет приковано к информации, поступающей из США.

1.Перспективы развития госфинансов США

Экономические власти США планомерно реализуют политику создания управляемых кризисов ровно по той же схеме, по которой был организован ипотечный кризис 2008 года. Судя по всему, делают они это сознательно не взирая на все риски и последствия, рассчитывая при этом не только сохранить власть, но и увеличить контроль за мировыми ресурсами. В создании нового кризиса используется совершенно аналогичная схема, что и в ипотечном кризисе 2008 года. Давайте вспомним основные причины его возникновения. Сначала ФРС США в течении нескольких лет поддерживала низкие процентные ставки, всеми силами стимулируя развитие ипотеки не только в смысле приобретения недвижимости в долг, но и в смысле создания многочисленных производных на этот первоначальный кредит. В результате сложилась ситуация, когда не слишком надёжный ипотечный кредит был многократно перепродан, став основой для создания производных долговых инструментов на суммы в разы превышающие сумму самого первоначального кредита. Когда пузырь достаточно надулся, и в рискованную игру втянулись многие иностранные банки, ФРС резко повысила ставки. В результате рынок недвижимости замер и просел, а вся пирамида производных бумаг рухнула, что стало отправной точкой для продолжающегося до сих пор мирового экономического кризиса. Этот кризис стал катализатором многочисленных конфликтов на расовой, религиозной и иной почве, большинство из которых пока только усиливаются. Схема создания нового кризиса совершенно аналогична, только в целях упрощения ипотечные производные решили просто заменить деньгами. Причём сейчас в выпуск этих ничем не обеспеченных «ценных бумаг» вовлечены все без исключения мировые центральные банки. А результатом станет не разрыв ипотечного пузыря, а обрушение всей мировой финансовой системы со всеми вытекающими отсюда последствиями. Какими они будут сейчас предугадать сложно, но свято место пусто не бывает, и на смену существующим принципам придут новые. Кто и какое место займёт в новом мировом порядке, покажет время. Скорее всего, все события будут развиваться ещё на нашей памяти, и мы не только увидим что из всего этого выйдет, но и сможем поучаствовать.

( Читать дальше )

Волновой анализ Евро, Фунт, Нефть, ММВБ на 10/03/2015

- 10 марта 2015, 14:11

- |

Евро

На графике евро произошёл однозначный переход к альтернативному сценарию, который предполагает продолжение развития красной 3-й волны. Как следует из приведённой картинки, после завершения 3-й жёлтой волны для завершения последней волны в составе нисходящего движения будет не хватать двух колебаний. Далее нас ожидает коррекционный рост в качестве 4-й красной волны с озвученными ранее целями.

Фунт

( Читать дальше )

YM (mini-size DOW) @ GC - Gold (XAUUSD) @ CL (Нефть) @ 6B (GBP/USD) @ 6Е (EUR/USD)

- 10 марта 2015, 13:31

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал