апри флай плэнинг

АО АПРИ Флай Плэнинг провело гашение очередного выпуска облигаций

- 06 июля 2022, 10:35

- |

Сегодня – полное гашение выпуска облигаций АПРИ Флай Плэнинг АО БО-П02 (номинал выпуска – 300 млн.р., гашение проходило путем постепенной амортизации). Это первый из выпусков АПРИ, организатором которого выступила «Иволга Капитал». И третий из погашенных эмитентом выпусков. Всего АПРИ «Флай Плэнинг» на сегодня погасил облигаций суммой 700 млн.р., причем основная часть возврата облигационного долга пришлась нынешний год.

Параллельно происходит размещение выпуска АПРИ Флай Плэнинг АО БО-П05 (ruB, сектор ПИР, 500 млн.р., ставка купона на 1 год, до оферты – 24%). Выпуск размещен почти на 30%.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- комментировать

- Комментарии ( 0 )

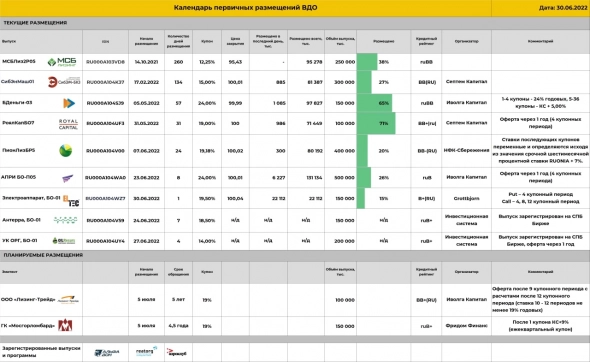

Календарь первичных размещений ВДО. Стартовало размещение облигаций Лизинг-Трейд 001P-04 (BB+(RU), 100 млн.р., YTM ~20,5% до годовой оферты)

- 05 июля 2022, 09:46

- |

Сегодня, 5 июля, стартовало размещение четвертого выпуска облигаций крупного межрегионального лизингодателя ООО «Лизинг-Трейд»

Обобщенные параметры выпуска:

• Размер выпуска – 100 млн.р. (номинал 1 облигации – 1 000 р.).

• Срок обращения – 1 год до выкупа по оферте (после 2-го года обращения еще один выкуп по оферте, весь срок обращения — 5 лет).

• Ориентир ставки купона на первый год, до выкупа по первой оферте – 19% годовых.

• Купонный период – 30 дней.

Организатор выпуска – ИК Иволга Капитал.

Скрипт для участия в первичном размещении:

— полное / краткое наименование: Лизинг-Трейд 001P-04 / ЛТрейд 1P4

— ISIN: RU000A104XE0

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

( Читать дальше )

Календарь первичных размещений ВДО.

- 01 июля 2022, 09:39

- |

5 июля стартует размещение четвертого выпуска облигаций крупного межрегионального лизингодателя ООО «Лизинг-Трейд» (BB+(RU), 100 млн рублей, 19%).

Презентация эмитента и выпуска облигаций:

( Читать дальше )

ВДО. Календарь первичных размещений

- 28 июня 2022, 09:52

- |

Продолжается размещение бумаг МФК Быстроденьги 03 и строительного холдинга АО АПРИ «Флай Плэнинг»

Не является инвестиционной рекомендацией.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Новости строителей, входящих в публичный портфель PRObonds (АСПЭК-Домстрой, Страна Девелопмент, АПРИ Флай Плэнинг)

- 25 июня 2022, 10:24

- |

- Девелопер АСПЭК-Домстрой — лидер по уровню доверия на рынке жилой недвижимости в Ижевске. ЕРЗ публикует результаты исследования о доверии к застройщикам Ижевска.

- Банк ДОМРФ и Страна Девелопмент договорились о финансировании проектов компании.

- Челябинск вышел в лидеры по росту стоимости квартир на первичном рынке. Директор по маркетингу АО АПРИ «Флай Плэнинг» комментирует причины роста стоимости недвижимости в регионе.

/Облигации ООО «АСПЭК-ДОМСТРОЙ» входят в портфели PRObonds на 4% от активов, АПРИ «Флай Плэнинг» на 12,3%, ГК «Страна» на 8%/

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Облигации нового выпуска АО АПРИ Флай Плэнинг (ruB, сектор ПИР, 500 млн.р., 24%) добавляются в портфель PRObonds ВДО

- 24 июня 2022, 12:18

- |

Вчера началось размещение облигаций АПРИ «Флай Плэнинг». Сегодня они добавляются в портфель PRObonds ВДО на 2% от активов. Покупка в режиме первичного размещения.

Доля данного выпуска со временем может вырасти примерно до 5% от активов портфеля.

Не является инвестиционной рекомендацией.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Коротко о главном на 23.06.2022

- 23 июня 2022, 10:53

- |

Старт размещений и кредитные рейтинги:

- АПРИ «Флай Плэнинг» сегодня начинает размещение выпуска трехлетних облигаций серии БО-П05 объемом 500 млн рублей. Купоны ежеквартальные. Ставка 1-4-го купонов по выпуску установлена на уровне 24% годовых. Предусмотрено частично-досрочное погашение по 50% от номинала в даты окончания 11-го и 12-го купонных периодов. Организатор — ИК «Иволга Капитал».

- ХК «Эволюция» сегодня начинает размещение на СПБ Бирже семилетнего выпуска облигаций серии БО-01 объемом 10 млрд рублей. Датой окончания размещения станет 150-й календарный день с даты начала размещения либо дата размещения последней облигации выпуска. Номинальная стоимость одной бумаги — 1 млн рублей. Купоны полугодовые. Ставка 1-го купона установлена на уровне 12,92% годовых. Ставка 2-14-го купонов будет определяться по формуле: ключевая ставка Банка России, действующая по состоянию на пятый рабочий день, предшествующий дате начала купонного периода, плюс 3,42%.

( Читать дальше )

Скрипт участия в размещении выпуска облигаций АО АПРИ Флай Плэнинг (ruB, сектор ПИР, 500 м.р., 1 год до оферты, купон 24%)

- 22 июня 2022, 14:24

- |

23 июня — старт размещения нового выпуска облигаций уральского строительного холдинга АО АПРИ «Флай Плэнинг» (ruB):

Обобщенные параметры выпуска:

• Размер выпуска — 500 млн.р. (номинал 1 облигации – 1 000 р.).

• Срок обращения – 1 год (364 дня) до оферты (3 года до погашения; амортизация 50% выпуска вместе с выплатой 11 купона).

• Купонный период — 91 день.

• Ставка купона до оферты – 24% годовых.

Скрипт для участия в первичном размещении:

— полное / краткое наименование: АПРИ Флай Плэнинг АО БО-П05 / АПРИФП БП5

— ISIN: RU000A104WA0

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

О подаче предварительной заявки на участие в размещении 👉 здесь.

Контакты клиентского блока ИК «Иволга Капитал»:

— [email protected], +7 495 150 08 90

— Елена Шмелева, @elenashmelevaa, +7 999 645 91 23

— Антон Дроздов, @Drozdov_Anton, +7 964 585 10 18

( Читать дальше )

23 июня - старт размещения облигаций АО АПРИ Флай Плэнинг (ruB, 500 м.р., 1 год до оферты, 24%)

- 22 июня 2022, 06:58

- |

На завтра 23 июня намечен старт размещения облигаций уральского строительного холдинга АПРИ «Флай Плэнинг». Основная информация об эмитенте и выпуске облигаций АО АПРИ «Флай Плэнинг» — в прилагаемой презентации.

Предварительные параметры нового выпуска АО АПРИ «Флай Плэнинг»:

- Размер выпуска — 500 млн.р. (номинал 1 облигации – 1 000 р.).

- Срок обращения – 1 год до оферты (3 года до погашения; амортизация 50% выпуска вместе с выплатой 11 купона).

- Купонный период — 91 день.

- Ориентир ставки купона до оферты – 22-24% годовых.

О подаче предварительной заявки на участие в размещении - здесь.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал