аэрофлот

Захеджированные контракты Аэрофлота на авиатопливо снизят волатильность базы затрат перевозчика - Атон

- 26 июня 2019, 13:39

- |

Как сообщает Интерфакс со ссылкой на гендиректора компании, Аэрофлот-российские авиалинии (не включая дочерние компании) захеджировал 70% контрактов на авиатопливо на 2019.

Мы считаем новость умеренно позитивной для Аэрофлота, учитывая, что захеджированные контракты существенно снизят волатильность базы затрат перевозчика в течение года.Атон

- комментировать

- Комментарии ( 0 )

Аэрофлот демонстрирует устойчивые темпы роста в течение 5 месяцев - Атон

- 26 июня 2019, 12:45

- |

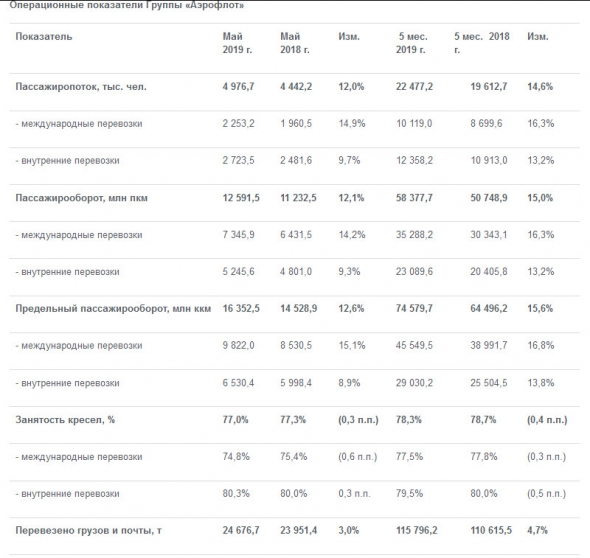

В мае количество перевезенных Аэрофлотом пассажиров увеличилось на 12% г/г, а пассажирооборот на 12.1%. Коэффициент занятости пассажирских кресел составил 77%, упав на 0.3 пп. За 5M19 количество перевезенных пассажиров увеличилось на 14.6%, а пассажирооборот вырос на 15%. Коэффициент загрузки упал на 0.4 пп до 78.3%.

Темпы роста оказались чуть медленнее, чем в апреле, когда количество перевезенных пассажиров увеличилось на 13.2%. Тем не менее мы отмечаем, что Аэрофлот демонстрировал устойчивые темпы роста в течение 5M19. Мы сохраняем позитивный взгляд на акции компании.Атон

Новости компаний — обзоры прессы перед открытием рынка

- 26 июня 2019, 09:22

- |

Борис Ковальчук вышел из «Интер РАО». Глава компании заработал около $12 млн

В преддверии принятия новой опционной программы гендиректор и предправления «Интер РАО» Борис Ковальчук продал 0,15% акций «Интер РАО» примерно за $12 млн. Это весь пакет, принадлежавший топ-менеджеру в компании. Вслед за ним еще 0,25% акций могут продать остальные руководители госхолдинга.

https://www.kommersant.ru/doc/4012249

Топ-менеджеры «Аэрофлота» не получат бонусы из-за катастрофы «Суперджета»

«В KPI топ-менеджмента «Аэрофлота» предусмотрено, что в случае катастрофы мы лишаемся премий», – заявил гендиректор «Аэрофлота» Виталий Савельев на собрании акционеров авиакомпании 25 июня. То есть со II квартала и до конца года менеджеры не получат премий, добавил он. Никаких подробностей – кто именно лишится бонусов и на какую сумму – Савельев на привел, представитель «Аэрофлота» от комментариев отказался. Как следует из данных «Аэрофлота», премии членов правления авиакомпании – самого Савельева и 10 его заместителей – в 2018 г. составили 413,2 млн руб., в 2017 г. – 281,4 млн. Премии в «Аэрофлоте» выплачиваются ежеквартально, есть также годовая премия, на каждую квартальную может приходиться порядка 15–20% общего переменного вознаграждения за весь год, знает сотрудник «Аэрофлота». Из слов Савельева следует, что премии за I квартал топ-менеджеры получили.

( Читать дальше )

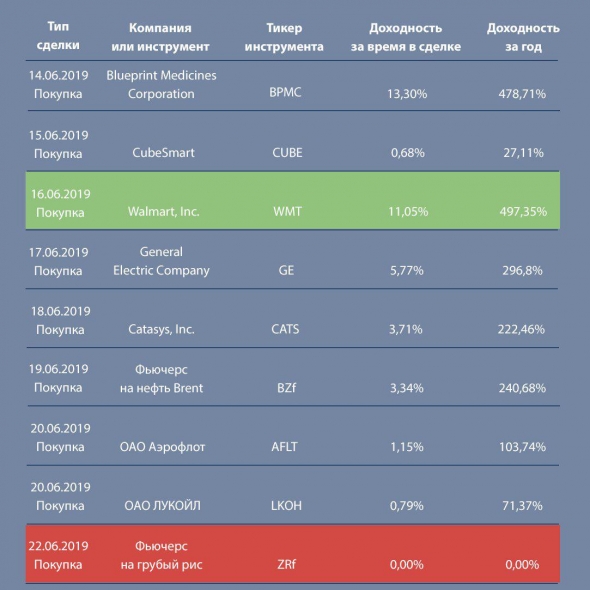

Киборг DTI Algorithmic: первые результаты

- 25 июня 2019, 21:02

- |

На прошлой неделе запустили бота с торговыми сигналами «Судья Дредд» — эффективное сочетание блистательных навыков Михаила Дорофеева и искусственного интеллекта.

Делимся результатами проделанной работы:

➕ 2462 подписчика

➕ 9 торговых идей

➕ 208% годовых текущая доходность — да, мы знаем, это много, считайте это полосой везения

Для любопытных делимся подробной таблицей с результатами: blog.dti.team/dredd-results

Кто впечатлён результатами, добро пожаловать на борт! blog.dti.team/drd-rs

( Читать дальше )

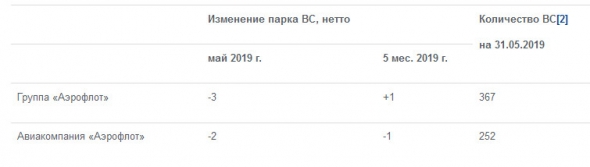

Аэрофлот - за 5 месяцев Группа перевезла 22,5 млн пассажиров, +14,6% г/г

- 25 июня 2019, 17:51

- |

За пять месяцев 2019 года Группа «Аэрофлот» перевезла 22,5 млн пассажиров, что на 14,6% превышает результат аналогичного периода 2018 года. За этот же период авиакомпания «Аэрофлот» перевезла 14,5 млн пассажиров, на 11,3% больше, чем за аналогичный период прошлого года.

Пассажирооборот Группы увеличился на 15,0% по сравнению с аналогичным периодом прошлого года, пассажирооборот Компании – на 9,6%. Предельный пассажирооборот Группы увеличился на 15,6% по сравнению с аналогичным периодом прошлого года, предельный пассажирооборот Компании – на 10,2%.

Процент занятости пассажирских кресел по Группе «Аэрофлот» снизился на 0,4 п.п. по сравнению с аналогичным периодом прошлого года и составил 78,3%, по Компании показатель снизился на 0,4 п.п. до 76,3%.

релиз

Аэрофлот - 70% затрат на керосин в 2019 г захеджировано

- 25 июня 2019, 16:28

- |

«Мы в этом году захеджировали… керосин, потому что есть такое ощущение, что керосин опять может сыграть непонятным образом на рынке

»То есть что бы ни случилось на рынке с ценой, у нас есть гарантия того, что ту цену, которую мы с вами заложили в бизнес-плане на этот год, мы будем сохранять".

«По нашим оценкам, в целом рынок авиации в прошлом году… понес дополнительные расходы в объеме примерно 100 миллиардов рублей»

источник

Топ-менеджеры «Аэрофлота» остались без премий из-за сгоревшего SSJ100

- 25 июня 2019, 14:45

- |

Пишу с ГОСА а\флот

- 25 июня 2019, 12:32

- |

При регистрации дали вшивый блокнотик, ручку и флешку на 16 Гбт.

Никакого приветственного кофе, никакого обеда. Я счас спустился в буфет и на свои пообедал.

Короче, всего самолетов 366 штук. И на этой технике вы хотите сделать деньги?

Дивы утвердили в размере как и было опубликовано ранее. Гендиректор каюр Савельев отчитался за 2018 год.

Потом по остальным вопросам спал в президиуме. Сейчас обед, кормится каждый сам. Вижу группу халявщиков. Ходят с понурыми мордами, не дали ничем поживиться. Познакомился с одним дедком из этой группы. Говорит, на ГОСА Мосэнерго кормили хорошо. Завтра еще пойдет на другое госа.

Вообщем, себе правление выписало награды от 20 млн и ниже.

Дядьки все пузатые и лысоватые.

Потом напишу подробнее по финотчету, начинается вторая часть!

Ваш все тот же самый,

S.Hamster

АКРА: авиаотрасль РФ в глубоком системном кризисе

- 24 июня 2019, 11:05

- |

Операционные денежные потоки крупнейших авиакомпаний едва покрывают процентные и лизинговые платежи.

Совокупный убыток отрасли вырос в 1кв 2019 до 45 млрд руб с 34 млрд руб годом ранее.

По итогам 2018 года это соотношение по мировому рынку авиаперевозок составляло 2,2x против 1,4x для крупнейших российских авиакомпаний. Приближение показателя к уровню 1,0x свидетельствует о том, что даже у крупных авиакомпаний денежные потоки покрывают процентные и лизинговые платежи с небольшим запасом, что указывает на рост рисков для кредиторов. Уровень риска средних и малых авиаперевозчиков в описанной ситуации еще выше, что при сохранении текущих рыночных тенденций может привести к росту количества дефолтов и банкротств на рынке

О чем это говорит? Ну еще парочка АК обанкротится и Аэрофлоту станет от этого еще лучше:) Но не сейчас, сначала надо дождаться банкротств, очистки рынка...

p.s. То о чем я говорил, наконец произошло. А именно: я говорил, что из-за нюансов бюджетной политики, которые взвентили цены на топливо в рублях в космос, бюджет должен был предусмотреть отрицательные акцизы на топливо для НПЗ. И вот, спустя год, Путин наконец вспомнил про это и поручил правительству разработать механизм компенсации цен на авиатопливо и битум. Коммерсант пишет, что это будет стоить бюджету 50 млрд руб + 7 млрд руб. Это и нормально, потому что бюджет получает сверхдоходы от заниженного курса рубля.

О полезных вебинарах и покупка акций Аэрофлота ($AFLT)

- 21 июня 2019, 11:37

- |

Никаких инфоцыган, только профессиональные управляющие: Элвис Марламов, Александр Кудрин (тот самый), Евгений Коган, Андрей Мовчан и многие другие. Не хватает только Уоррена Баффета, да и он, возможно, скоро подтянется

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал