аэрофлот

Рост пассажирских авиаперевозок в июне текущего года составил 9,4% - Росавиация

- 10 июля 2018, 15:51

- |

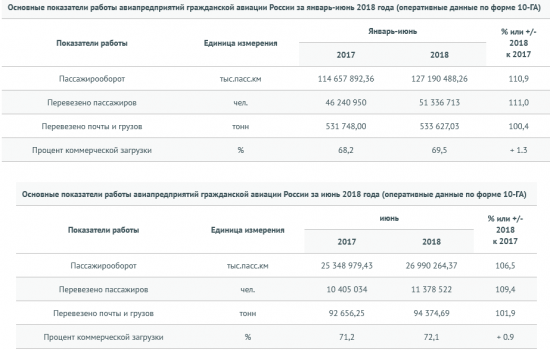

По оперативным данным, в июне 2018 года российские авиакомпании перевезли 11,3 млн пассажиров, рост по сравнению с аналогичным периодом прошлого года составил 9,4%. Пассажирооборот увеличился до 27 млрд пассажирокилометров, рост — 6,5%. Перевезено грузов и почты — 94,3 тыс.тонн, рост составил 1,9%.

По итогам первого полугодия авиаперевозчики обслужили 51,3 млн пассажиров, рост по сравнению с аналогичным периодом прошлого года составил 11%. Пассажирооборот увеличился до 127,1 млрд пассажирокилометров, рост — 10,9%. Перевезено грузов и почты – 533,6 тыс.тонн, рост – 0,4%.

Увеличение объемов производственной деятельности в июне с.г. отмечается у авиакомпаний «Аэрофлот» — перевезено 3,2 млн пассажиров (+9,6%), «S7» — 1,13 млн пассажиров (+19,5%), «Россия» — 1,25 млн пассажиров (+0,5%), «Уральские авиалинии» — 914,7 тыс. пассажиров (+17,7%).

пресс-релиз

- комментировать

- Комментарии ( 0 )

Аэрофлот - вероятность сохранения своей позиции у г-на Савельева высока

- 10 июля 2018, 11:19

- |

По данным Коммерсанта, Виталий Савельев — генеральный директор Аэрофлота, еще официально не утвержден в должности правительством, несмотря на то, что его кандидатура была согласована с Президентом. Официально контракт г-на Савельева истекает в октябре и к этому моменту директива правительства должна быть подписана. Коммерсант пишет, что по данным анонимных источников возможным кандидатом вместо г-на Савельева может стать бывший министр транспорта Максим Соколов, который вошел в Совет Директоров авиаперевозчика.

Мы расцениваем подобную новость, скорее, как спекуляцию, которая не влияет на котировки компании. Подобные слухи возникали в СМИ и ранее. Мы полагаем, что вероятность сохранения своей позиции у г-на Савельева высока, учитывая, что под его руководством Аэрофлот добился больших успехов в своем развитии.АТОН

Акции Мосбиржи могут продолжить рост

- 09 июля 2018, 18:32

- |

Рубль к середине дня укрепился к доллару и евро. Доллар опустился ниже 63 руб., а евро – чуть ниже 74 руб.

Эмитенты.

В лидерах роста к середине дня пребывали акции «Аптечной сети 36,6» (+3,92%) и бумаги «КАМАЗа» (+3,12%). Котировки «Мосбиржи» прибавили 1,74%. В лидерах падения были бумаги «Группы ЛСР» (-7,71%) и акции «Аэрофлота» (-0,70%).

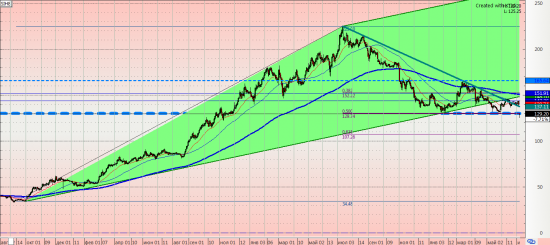

Акции «Мосбиржи» в понедельник поднялись выше сопротивления 109,5 руб. (средняя полоса Боллинжера дневного графика) и тестируют на прочность отметку 110 руб. ADX указывает на ослабление нисходящего тренда, что дает “быкам” надежду на продолжение роста. При способности бумаг по итогам дня устоять выше 109,5 руб. можно открыть позиции с расчетом на движение к 112,5 руб. и стоп-лоссом чуть ниже 109,5 руб.Кожухова Елена

ИК «Велес Брокер»

Тест стратегии «ДИВИДЕНДНЫЕ ИСТОРИИ. Нетрадиционная ориентация»

- 09 июля 2018, 14:50

- |

Вводные: 05 июля уже без дивидендов торговались 3 маржинальные, ликвидные акции: Аэрофлот (12,8 руб.), РусГидро (0,026 руб.), Татнефть-ао (12,16 рублей) Открытие коротких позиций с учетом режима торгов Т+2 стали возможны только 09 июля. Это и хорошо, ввиду хорошего роста акций и закрытия некоторых гэпов на прошлой недели, включая этот понедельник. После обеда в понедельник я и открывал короткие позиции (шорт) по текущим ценам (скрины прилагаются ниже). Тейки размещаем на величину, составляющую 100% от суммы дивидендов (в первоисточнике указаны цели от 40 до 100% — берем верхнее значение). Про стопы тоже не забываем и размещаем их на уровне, составляющем

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 09 июля 2018, 09:12

- |

«Нафтогаз» хочет получить от «Газпрома» еще $11,58 млрд

«Нафтогаз» сообщил, что 6 июля обратился в стокгольмский арбитраж с новым иском к «Газпрому»: предмет – цена транзита газа, требования – $11,58 млрд без учета процентов. «Контракт на транзит «Нафтогаза» и «Газпрома» дает сторонам возможность требовать пересмотра тарифа, если на газовом рынке Европы произошли существенные изменения, а также когда тариф не соответствует европейскому уровню», – сообщила украинская компания. Новый иск не оспаривает этого решения и не возвращается к ретроспективному пересмотру тарифа, сообщил представитель «Нафтогаза»: требуется изменение тарифа на период с марта 2018 г. по 2019 г., т. е. до конца контракта. Это новое арбитражное разбирательство. «Нафтогаз» официально сообщил, что настаивает на увеличении платы за транзит в 2,46 раза – до $5,78 млрд за 110 млрд куб. м в год. (( Читать дальше )

Акции Аэрофлота не взлетают

- 06 июля 2018, 10:29

- |

Акции «Аэрофлота» обновили минимум с ноября 2016 года. Поводом стало закрытие реестра на дивиденд. Однако за год котировки упали на 40%, а дивиденд, несмотря на высокую доходность по сравнению с другими бумагами, не оказал заметной поддержки. Вероятнее всего, инвесторов настораживают факторы риска. В 1-м квартале «Аэрофлот» увеличил расходы на топливо и аренду на 24%, в то время, как рост выручки составил всего 8,5%. Опережающий рост расходов стал причиной убытка в 11,5 млрд руб.

Опасения участников рынка могут быть связаны с тем, что во 2-м квартале расходы могли увеличиться из-за роста стоимости топлива и ослабления рубля. До подведения итогов 2-го квартала, намеченного на 30 августа, крупные инвесторы, на мой взгляд, не будут проявлять бурного интереса к акциям «Аэрофлота», но спекулятивный отскок на 5-10% в июле возможен.Ващенко Георгий

Ожидаю «боковик» или рост в пределах 1%. На локальном рынке в фокусе нет значимых новостей. Инвесторы, вероятнее всего, не будут фиксировать длинные позиции перед выходными. Рынок готовится обновить максимум по индексу Мосбиржи, но это, вероятнее всего, произойдет позднее. Ориентир по паре USD/RUB: диапазон 63,00-63,50. Ожидания по индексу Мосбиржи: 2330-2360 п.

ИК Фридом Финанс"

Есть смысл частично зафиксировать прибыль в акциях Сбербанка

- 05 июля 2018, 16:13

- |

Рубль к середине дня немного укрепился к доллару и ослаб против евро. Доллар находился выше 63 руб, а евро впервые с июня преодолел отметку 74 руб, после чего отступил ниже.

Эмитенты

В лидерах роста к середине дня пребывали обыкновенные акции “Сбербанка” (+2,35%) и бумаги “Новатэка” (+2,20%). В лидерах падения были котировки “Аэрофлота” (-8,21%) и привилегированные акции “Ростелекома” (-6,23%). Столько сильное падение акций “Аэрофлота” было обеспечено дивидендной отсечкой.

Обыкновенные акции “Сбербанка” еще на прошлой неделе начали восстановление от минимумов и теперь расположены выше средней полосы Боллинжера дневного графика (211,85 руб). Бумаги также подошли к сопротивлению 223 руб., которое не позволяет им пойти выше уже не первый день подряд. У текущих уровней имеет смысл частично зафиксировать прибыль ввиду опасности отката в район 212 руб (восходящей тренд все еще слаб). Либо же – ждать закрепления выше 223 руб с перспективой роста в район 230 руб.Кожухова Елена

ИК «Велес Брокер»

Аэрофлот. Волновой анализ, старшие степени и текущая ситуация.

- 05 июля 2018, 07:40

- |

Если треугольник уже завершился, то появляется отличная точка для входа после коррекции к заходному импульсу на часовом Т.Ф.

Часовой Т.Ф.

( Читать дальше )

Акции Аэрофлота не пользуются популярностью

- 04 июля 2018, 20:33

- |

Сегодня по «Аэрофлоту» был последний день торгов до дивидендной отсечки (12,8 руб. на бумагу, эквивалент 9% годовых). Несмотря на предстоящие щедрые выплаты акции не пользуются популярностью. Участники рынка ожидают, что дивидендный гэп не закроется длительный период времени, поскольку на бизнес авиакомпании негативное влияние оказывает рост цен на нефть как в долларах, так и в рублевом эквивалентеНигматуллин Тимур

«Открытие Брокер»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал