бИТКОИН

Крипта. Итоги 14 сентября

- 15 сентября 2022, 04:58

- |

• Binance зачислит пользователям монету EthereumPoW (ETHW) в соотношении 1:1 к их Ethereum-балансу в рамках обновления The Merge в случае, если PoW-алгоритм продолжит существовать.

• Власти Южной Кореи выдали ордер на арест основателя Terra До Квона.

• В России анонсировали выпуск стейблкоина с привязкой к рублю — токен будет создан на базе блокчейна Ethereum по стандарту ERC-20.

• Смарт-контракт Coinbase Wrapped Staked ETH (cbETH) имеет функцию черного списка — это позволяет биржи блокировать адреса, если они сочтут это необходимым.

• CEO Binance во время выступления на Binance Blockhain Week в Париже заявил, что криптовалютный регламент Евросоюза MiCA станет «глобальным нормативным стандартом, копируемым во всем мире».

• Роберт Кийосаки призвал покупать криптовалюты в преддверии кризиса.

• В результате очередного перерасчета сложность майнинга BTC увеличилась на 3.45% и достигла рекордной отметки в 32.05 T.

- комментировать

- Комментарии ( 8 )

Цена биткоина опять упала

- 14 сентября 2022, 18:15

- |

Стоимость криптовалюты из-за произошедшего повалилась вниз.

В эфире криптосериал «Падение крипты» 148 серия. Пока инвесторы скупают акции, а потом продают акции. После этого они интересутся какие акции купить. После множественных разочарований они приходят к долговым бумагам и покупают облигации. Политика стран начинает разыгрывать драму, медленно переходящий в триллер, а потом и в более масштабные столкновения. Бедолаги инвесторы не знают куда себя деть, рвут волосы на соседе и ищут подходящую МММ, чтобы подзаработать. И тут появляется крипта… Инвесторы вначале стесняются, трогают её ножкой, но потом вгрызаются в биткоин ровно на отметке в 60к за биток, после чего летят с ним вниз...

На протяжении всех этих 148 серий биткоин не может определиться со своей судьбой. То он хочет расти, то не желает этого. Вот с такой вот лёгкой биполярочкой и куралесит.

( Читать дальше )

Негативные данные по инфляции в США отправили биткоин ниже $21 000

- 14 сентября 2022, 07:36

- |

Более высокая, чем ожидалось, инфляция в США отправила биткоин ниже отметки $ 21 000, параллельно с этим цена эфира упала ниже $ 1600, и это снижение совпало с падением традиционных финансовых рынков.

Вечером 13 сентября биткоин торговался по $ 20 730, показывая отрицательную дневную динамику в 7,4%, это данные CoinGecko.

Ценовые потери последовали за более высокими, чем ожидалось, показателями инфляции в США, которые выросли на 8,3% в годовом исчислении, общая инфляция выросла на 0,1% в месячном исчислении, базовая инфляция выросла на 0,6% в месячном исчислении.

( Читать дальше )

Крипта. Итоги 13 сентября

- 14 сентября 2022, 05:00

- |

- SWIFT запускает пилотный блокчейн-проект.

- В РФ планируют запустить трансграничные переводы с использованием криптовалют уже в 2023 году — налогообложение сделок с цифровыми активами в процессе разработки.

- Объем токенизированных неликвидных активов достигнет $16 трлн к 2030 году — это огромная часть мирового богатства.

- Премьер-министр РФ поручил к 19 декабря согласовать проекты законов, регулирующих выпуск и обращение цифровой валюты на территории России.

- Лондонская венчурная компания Northzone запустила фонд на 1 млрд евро с фокусом на инвестиции в криптовалютные и финтех-стартапы.

- Американская холдинговая компания Fidelity Investments планирует предложить розничным клиентам инструменты для торговли BTC.

- Инфляция в США по итогам августа составила 8.3% — Bitcoin в моменте отреагировал падением на $1000.

- Известный CryptoPunk 2924 вчера выставили на продажу «всего» за 4210 ETH ($7.2 млн) — продавец снизил цену с июля на 1200 ETH.

- Центральный банк Бахрейна планирует внедрить решение для обработки платежей с помощью BTC.

( Читать дальше )

Готовые опционные стратегии

- 13 сентября 2022, 12:30

- |

Всем привет. В прошлом посте я писал про арсенал опционного трейдера, о том какое количество торговых алгоритмов необходимо опционному трейдеру. Все роботы из прошлого топика были роботами торгового терминала Option-lab биржи АЕ. Все те роботы доступны любому пользователю. Есть более сложные торговые алгоритмы о которых мне хотелось бы рассказать, но я ещё не закончил их тестировать. Сегодня расскажу о другом.

В одном из видео Владимира Твардовского он высказал интересную мысль: поскольку торговля сосредоточена в основном около центрального страйка, то брокеру или же самой Московской бирже стоит запустить торговлю готовой стратегией стреддл. Не могу не согласиться с мэтром, поскольку сам торгую в основном этой комбинацией.

В чате биржи АЕ прочитал, что в личном кабинете биржи реализовано подобное, решил ознакомится и вот что увидел. Есть несколько разделов разных готовых стратегий для разных финансовых задач.

Стратегии для инвестора. Тут все просто по классике, проданный пут в деньгах. Проданный пут имеет положительную дельту. На экспирацию мы получаем поставку фьючерса по лучшей цене + прибыль от распада тэты. Я читал, что даже великий Уоррен Баффетт использует такую не хитрую стратегию для захода в интересующие бумаги. В стратегии используются опционы месячной серии, пролонгирование происходит за неделю до экспирации. Стратегии 2 проданный пут в деньгах на биткоин и такая же стратегия для эфира.

( Читать дальше )

Крипта. Итоги 12 сентября

- 13 сентября 2022, 05:00

- |

- В Google появился таймер с отчетом времени до перехода Ethereum на PoS-алгоритм в рамках обновления The Merge — криптаны уже расценили нововведение как поддержку со стороны технологического гиганта.

- Блокчейн Bitcoin непрерывно работает 5000 дней.

- Подполковник ФСБ украл BTC на 187 миллионов рублей у хакера из Сызрани — офицеру грозят годы колонии.

- Всего за 15 минут на Binance завели 119 515 ETH ($208 млн), на OKEx — 29 879 ETH ($51.5 млн).

- Аналитики State Street, второго старейшего банка США под управлением которого находится более $3.47 трлн, заявили, что криптозима не отпугнула институциональных инвесторов.

- В Южной Корее мужчину приговорили к четырем годам лишения свободы «за сексуальную эксплуатацию в метавселенной».

- Bank of America заявили, что переход Ethereum на PoS может способствовать институциональному принятию актива.

- CME Group сегодня запускает опционы на Ethereum.

- Starbucks запустит программу лояльности на блокчейне с использованием NFT — компания позволит приобретать цифровые коллекционные марки, которые «предоставят клиентам некоторые преимущества».

Акции Block упали на 17% после квартального отчёта

- 12 сентября 2022, 10:39

- |

Block Inc. (ранее — Square, SQ) отчиталась за 2 квартал 2022 г. (2Q22) после закрытия рынков 4 августа. Чистая выручка снизилась на 6% до $4,4 млрд. Выручка без учёта биткоина (ex-BTC) взлетела на 34% до $2,62 млрд. Скорректированная чистая прибыль в расчёте на 1 акцию с учётом размытия (non-GAAP diluted EPS) $0,18 по сравнению с $0,49 во 2Q21. Результаты незначительно превзошли ожидания Wall Street. Аналитики в среднем прогнозировали, что выручка составит $4,35 млрд и EPS $0,17. Скорректированная (Adjusted) EBITDA $187 млн по сравнению $360 млн во 2Q21.

Структура выручки. Выручка, связанная с обработкой транзакций (transaction-based revenue), подскочила на 20% до $1,48 млрд. Доходы от платных подписок и сервисов (subscription and services-based revenue) взлетели на 60% и достигли $1,1 млрд. Выручка от продажи оборудования (hardware revenue) прибавила 10% и составила $48 млн.

Доли сегментов в совокупной выручке, без учёта биткоина (ex-BTC): transaction-based 56,4% (62,7% во 2Q21), subscription 41,8% (35%) и hardware 1,8% (2,2%).

Обороты по торговле биткоинами упали на 34% до $1,8 млрд. По отношению к

( Читать дальше )

Продолжит ли биткоин (BTC) начавшееся бычье ралли?

- 12 сентября 2022, 07:04

- |

После падения до $ 18 661 на позапрошлой неделе биткоин продемонстрировал многообещающий рост, прибавив за последние семь дней более 9%. Его недавний взлёт вызвал волнение в сообществе, а эксперты наперебой начали прогнозировать дальнейший рост цены BTC в ближайшие дни.

Вечером 11 сентября BTC продолжал двигаться вверх, вплотную приблизившись к отметке $ 21 700 при рыночной капитализации в $ 415 млрд.

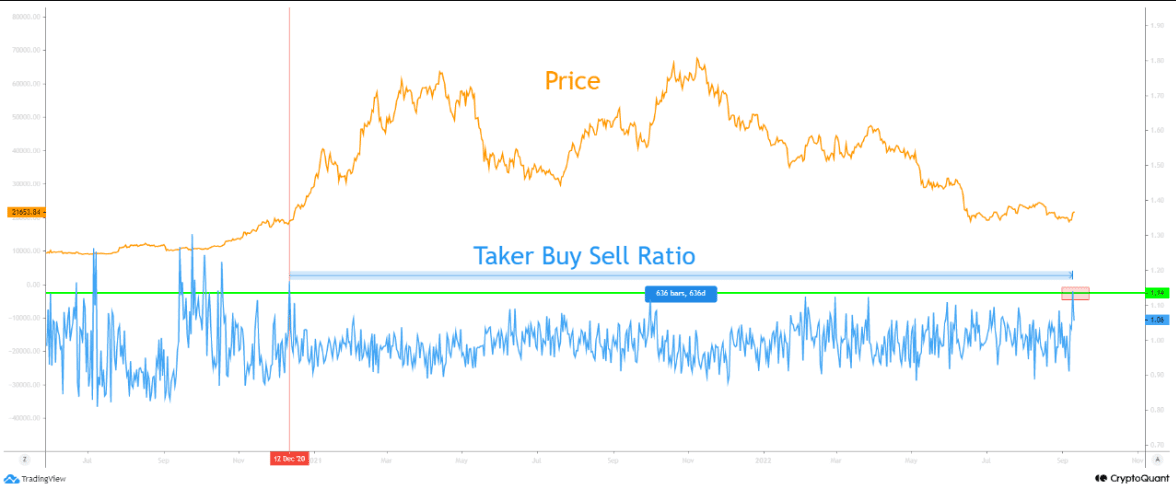

Аналитик и автор CryptoQuant Миньоле уверен в бычьих настройках, указав на хорошую возможность для инвесторов:

Если вы посмотрите на движение более пристально, во время падения цен, которое началось 17 августа, криптокиты продали не так много биткоинов.

Отношение тейкеров к покупке/продаже за последнее время выросло, что может указывать на возможное дно рынка и повышать шансы на бычий рост в самое ближайшее время.

( Читать дальше )

Криптовалютный эксперимент. Философия системного алгоритмического трейдинга (11.09.22)

- 11 сентября 2022, 11:10

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал