банки

Сбербанк: все годовые цели достигнуты

- 01 марта 2019, 16:41

- |

Маржа ожидаемо снизилась. Сбербанк вчера опубликовал результаты за 4 кв. 2018 г. по МСФО и провел телефонную конференцию. Чистая прибыль оказалась близка к ожиданиям – на 4% выше нашего и на 1% – консенсусного прогнозов. Основной доход и операционные расходы не преподнесли сюрпризов, а меньший, чем ожидалось, объем резервных отчислений был нивелирован отставанием от прогнозов по прочему доходу. ЧПМ по старой методологии снизилась на 40 б.п. за квартал (мы ждали минус 30 б.п.). При этом банк представил новую методологию расчета в связи с вводимой в 2019 г. поправкой на резервы по кредитам 3-й стадии по методологии МСФО 9. Новый расчет повысил показатель примерно на 25 б.п., а квартальное снижение по нему было ближе к 30 б.п. Рост чистых комиссий (с поправкой на Денизбанк) относительно 4 кв. 2017 г. замедлился до 8% год к году, но это произошло из-за технической корректировки в конце 2017 г. на новый учет по программе лояльности. За весь год чистые комиссии выросли на 18%, в рамках прогноза менеджмента. Прочие доходы традиционно для 4 кв. были низкими, в частности, давление оказала отрицательная переоценка по статье обесценение нефинансовых активов – банк проводит реинвентаризацию и переоценку в конце года. При этом совокупный показатель был ощутимо выше, чем в предыдущие два года.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

ЦБ обязал банки сообщать клиентам причины отказа в обслуживании

- 01 марта 2019, 13:17

- |

Те же рекомендации выдавались в сентябре, но тщетно.

Банк России обязал российские банки информировать клиентов о причинах отказа в проведении операций или открытии банковского счета. Об этом сообщается в методических рекомендация, опубликованных на сайте ЦБ.

Решение о подготовке данных рекомендаций было принято в связи с тем, что ряд кредитных организаций не предоставлял клиентам информацию о причинах отказа в проведении операции или заключении договора банковского счета несмотря на то, что ЦБ уже сообщал банках в информационном письме от 12 сентября 2018 года о необходимости предоставлении клиентам в случае их обращения соответствующих сведений.

При этом регулятор подчеркивает, что банкам следует осуществлять информирование клиентов о принимаемых в отношении них «противолегализационных» мерах в объеме, достаточном для обеспечения такому клиенту возможности использовать полученную информацию при реализации механизма реабилитации.

( Читать дальше )

Проекты НПА Банка России на МАРТ и 2019 год. Указания Банка России, Приказ РОСфинмониторинга. Путин - "О цифровой экономике"

- 28 февраля 2019, 12:58

- |

Всем привет.

Проекты нормативно правовых документов Банка Росси на март http://cbr.ru/analytics/na_vr/project/#a_63104

План подготовки нормативных актов Банка России на 2019 год

В прошлых публикациях я показывал основной пакет Федеральных законов, которые проходят по линии Гос. Думы РФ.

ФЗ «О рынке ценных бумаг“ в части совершенствования регулирования деятельности брокеров и доверительных управляющих, категория инвестор — физ лицо.Законодательство РФ (ГДРФмарт2019) ФЗ „О цифровых активах“ „О рынке ценных бумаг“ „О совершении сделок с использованием электронной платформы“

Все они включены и внесены в повестку Гос.Думы на март.

Но это только „вершина айсберга“, параллельно Федеральным законам идут активные „движения“ в профильных ведомствах/комитетах/министерствах/гос.корпорациях.

( Читать дальше )

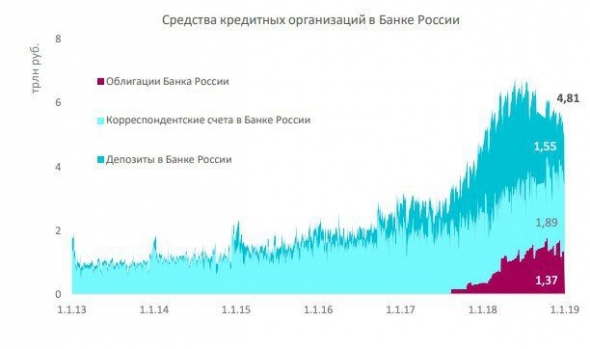

Ликвидности много , но она в ЦБ

- 27 февраля 2019, 21:00

- |

Эта картинка из обзора ассоциации «Россия» рассказывает историю о том, как банки хранят деньги в кубышке, а не тратят их на кредитование экономики.

P.S. неужели так подготовили «заначку» на «черный» день ?

( Читать дальше )

ВТБ: прибыль немного выше ожиданий, но имела место комбинация разовых факторов

- 27 февраля 2019, 11:52

- |

( Читать дальше )

Сбербанк: неизбежное сезонное сокращение прибыли

- 27 февраля 2019, 11:45

- |

Маржа, как и в отчетности по РСБУ, может снизиться на 30 б.п. за квартал. Сбербанк завтра опубликует финансовую отчетность за 4 кв. 2018 г. по МСФО и проведет телефонную конференцию. Мы ждем сезонного снижения прибыли примерно на четверть квартал к кварталу (прогноз рынка на 4% более оптимистичный), однако за весь год банк, вероятно, заработает на 10% больше, чем в 2017 г. ROAE, по нашим оценкам, за квартал составит 18%, по итогам года – около 23%. Мы полагаем, что снижение маржи, которое Сбербанк показал по РСБУ в 4 кв., также найдет свое отражение в МСФО, и закладываем минус 30 б.п. квартал к кварталу. Частично это должно быть компенсировано ростом кредитного портфеля, но ЧПД все равно, по-видимому, немного сократится за квартал (мы прогнозируем минус 2%), год к году мы тоже, вероятно, увидим сокращение, которое преимущественно объясняется деконсолидацией Денизбанка. C поправкой на деконсолидацию рост чистых комиссий за год, согласно нашим расчетам, будет равен около 20%.

( Читать дальше )

Московский областной банк. Ситуация уже даже не накаляется, а превращается в абсурд.))

- 27 февраля 2019, 10:06

- |

Третья часть марлезонского балета. Доброго дня, коллеги. Вчера получил звонок от управляющего директора филиала с приглашением на беседу по условиям моего обслуживания. Очень приятная управляющая, очень робко (понимая всю дичь происходящего) озвучила мне, что1. Все мои договора верифицированы. 2. банк признает их действительность, включая те, что заканчиваются после 2019 года Но 1. я не очень хороший человек, заключил договор вклада с банком Инресбанк на условиях, которые якобы не были доступны всем вкладчикам или не соответствовали текущей обстановке. 2. Но банк меня прощает, если я по окончании последнего майского «вместе навсегда» добровольно расторгну все договора (все «юбилейные») и в качестве поощрения-прощения даст мне +0,5% от текущей ставки, т.е 7,75%. Короче совсем страх потерян у некоторых наших сограждан. Бумажку, с которой зачитывала текст, предоставить отказалась. Ну я передал пламенный привет конечно всем зачинателям сего действа. Весь разговор снял на видео, в суде всяко полезно будет.

( Читать дальше )

Банк заблокировал счет/карту...

- 26 февраля 2019, 14:09

- |

Кто-нибудь в курсе сколько в день реальных обнальщиков блокирует банк?

Кто-нибудь в курсе сколько денег утекают из-за незаблокированных операций?

Кто-нибудь хочет чтобы деньги из бюджетов компаний и государства продолжали утекать в карманы воров?

На всякий случай немного статистики:

ОБЪЕМ НЕСАНКЦИОНИРОВАННЫХ ОПЕРАЦИЙ С ИСПОЛЬЗОВАНИЕМ ПЛАТЕЖНЫХ КАРТ ЗА 2018 Г. УВЕЛИЧИЛСЯ НА 44%, ДО 1,4 МЛРД РУБ. — ЦБ

КОЛИЧЕСТВО НЕСАНКЦИОНИРОВАННЫХ ОПЕРАЦИЙ ПО БАНКОВСКИМ КАРТАМ ЗА 2018 Г. УВЕЛИЧИЛОСЬ БОЛЕЕ ЧЕМ НА 30% — ЦБ

ЧИСЛО ХИЩЕНИЙ И ИХ ПОПЫТОК СО СЧЕТОВ ЮРЛИЦ В 2018 Г. УВЕЛИЧИЛОСЬ БОЛЕЕ ЧЕМ В 7 РАЗ — ЦБ

ВТБ: цель руководства по прибыли должна была быть достигнута

- 25 февраля 2019, 11:33

- |

Ждем снижения маржи и в то же время хорошей динамики комиссий и прочего дохода. ВТБ завтра опубликует отчетность за 4 кв. 2018 г. по МСФО и проведет телефонную конференцию. По нашей оценке, чистая прибыль банка составит около 34 млрд руб. Это на 17% ниже, чем было в предыдущем квартале, и на 23% – чем в 4 кв. 2017 г., но предполагает годовой результат в размере 174 млрд руб., а следовательно, примерно соответствует годовому прогнозу менеджмента (170 млрд руб.) и означает рост на 45% по итогам года. Исходя из месячных показателей октября-ноября, мы ждем снижения маржи и ЧПД квартал к кварталу на 40 б.п. и 8% соответственно (ранее менеджмент указывал, что переклассификация Почта Банка снизит маржу примерно на 20 б.п. в 4 кв.). С другой стороны, чистые комиссии могли показать довольно сильную динамику – плюс 23% за квартал. Кроме того, данные за октябрь-ноябрь предполагают высокий прочий доход, что должно быть связано в том числе с продажей «ВТБ Страхования» Согазу.

ВТБ должен опередить сектор по росту кредитования год к году. В части расходов мы ждем сезонного роста, однако отношение Расходы/Доходы (по нашей оценке, на уровне 41,5%) должно быть ниже, чем в 4 кв. прошлого года (44,4%), в частности из-за переклассификации Почта Банка. Стоимость риска для 4 кв. мы оцениваем на уровне около 1,7% – чуть выше, чем в 3 кв., в том числе за счет несколько большего ослабления рубля.

( Читать дальше )

Взять кредит под 9% годовых и положить их на вклад под 7%

- 24 февраля 2019, 19:34

- |

Но имея например 1 млн положить его в банк под 7% (с ежемесячной выплатой % и капитализацией), и взять ипотеку на 1 млн под 9%, то будет небольшая прибыль. Никто в это не верит, но возьмите ипотечный и депозитный калькуляторы и проверьте.

consar

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал