банковская система России

Что стало с банками за пять лет

- 08 сентября 2017, 09:38

- |

PS поздравляю коллег и всех сопричастных с днем финансиста.

www.oblgazeta.ru/economics/34859/

- комментировать

- ★2

- Комментарии ( 26 )

ЦБ надавит на рубль изъятием валюты у банков

- 17 мая 2017, 16:03

- |

Спустя три недели после того, как президент РФ Владимир Путин заявил, что власти ищут «рыночные способы» повлиять на перегретый валютный рынок, ЦБ вдвое увеличил требования к банкам по возврату долларовых кредитов, которые были выданы на пике кризиса в 2014-15 гг.

В ходе очередного аукциона валютного репо на этой неделе ЦБ предложил банкам 1,9 млрд долларов, тогда как погасить банкиры должны 2,3 млрд. В результате из банковской системы в резервы ЦБ уйдет 400 млн долларов, а общий объем валютной подпитки банков опустится до минимума с декабря 2014 года.

Лимиты по валютным кредитам центробанк аккуратно сокращает уже почти два года: эти операции изначально задумывались как временные, напоминает аналитик ФК «Уралсиб» Ирина Лебедева.

Но если раньше ЦБ забирал по 200 млн долларов в неделю, то в начале мая перешел к шагу в 300 млн долларов, а теперь увеличил его до 400.( Читать дальше )

Набиуллина о банковской системе на съезде АРБ

- 28 марта 2017, 13:11

- |

Прибыль банков восстановилась до докризисного уровня — около 1 трлн руб. в номинальном выражении. В реальном выражении она еще меньше докризисного уровня. …Мы при этом рассчитываем на то, что банки распорядятся прибылью так, чтобы банковский сектор, банковский бизнес мог бы расти быстрее, а для этого львиная доля прибыли должна быть направлена в капитал

Оздоровление банковской системы продлится 2-3 года:

Для Банка России очищение банковской системы — ключевой приоритет. Мы намерены довести процесс очистки до конца в перспективе двух — трех летОтзывами лицензий за последние четыре года было затронуто 4,3% активов банков.

Системных рисков в банковской сфере нет:

( Читать дальше )

Банки в России увеличили прибыль в 3 раза г/г за 11 месяцев

- 12 декабря 2016, 17:39

- |

По прогнозам ЦБ прибыль банковского сектора в 2016 году вырастет в 4,7 раза — до 900 миллиардов рублей со 192 миллиардов в 2015 году.

Прайм

Шоковая терапия

- 11 августа 2016, 11:40

- |

Шоковая терапия — экономическая теория, а также комплекс радикальных экономических реформ, базирующихся на этой теории. Эти реформы, как декларируют постулаты «шоковой терапии», «…направлены на оздоровление экономики государства и вывод её из кризиса». К таким реформам относятся моментальная либерализация цен, сокращение денежной массы и приватизация убыточных государственных предприятий.

Как известно, у нас она тоже имела место быть в смутные времена. Большой вопрос, конечно, являлись ли предприятия действительно убыточными, естественно, они либо были убыточными только на бумаге, либо их сделали искуственно убыточными, либо какие-то другие махинации, но оставим этот вопрос в стороне, это просто ремарка.

А интересно другое. Как можно искуственно сократить денежную массу? Денежную базу сократить легко, допустим, просто изъять часть наличности у населения. Но как можно сократить именно денежную массу? Ведь это же результат взаимного кредитования, например, когда денежная масса в период кризиса сокращается естественным путем — ростом дефолтов, ее наоборот пытаются удержать скупкой токсичных активов. А тут перед нами обратная задача, надо значит инициировать эти дефолты, попросту говоря, кинуть часть кредиторов. Что это за теория интересно такая? Как это возможно технически?

( Читать дальше )

Кассовый разрыв в бюджете страны: каждый должен / сможет помочь

- 21 июня 2016, 18:19

- |

Мой комментарий: на такое государство не пойдет, этот про кремлевский блогер просто выполняет свою работу по производству дошираков:)

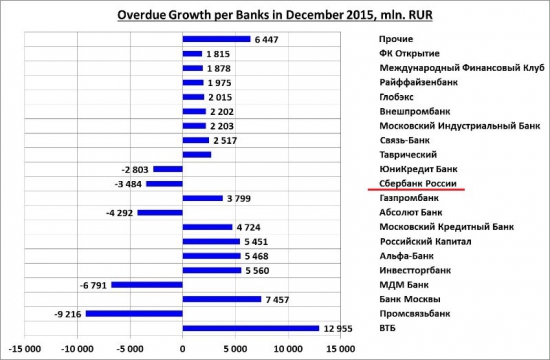

Просроченные кредиты российских банков 2015 // Обзор Игорь Стручков

- 15 февраля 2016, 15:05

- |

Источник, текст

Ниже поставлю ряд общих картинок,

детальнее информация — по ссылке выше.

1. Динамика просроченных кредитов за декабрь 2015 г.

(декабрь достаточно показательный месяц, много графиков погашений или обнулений на конец декабря).

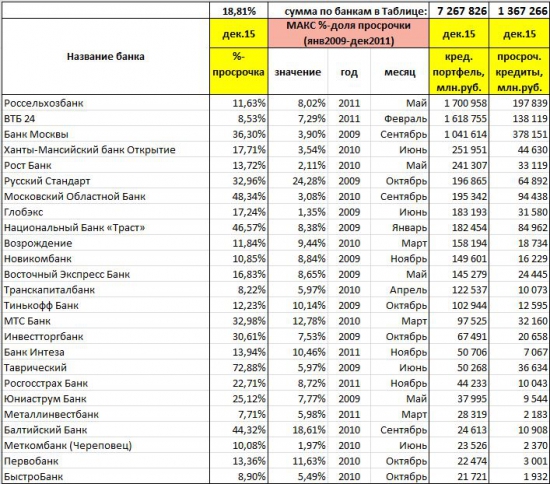

2. Топ 25 аутсайдеров

(первые 25 банков, у которых на 31 декабря 2015: %-доля просроченных кредитов превышала не только текущий средний уровень просрочки для всей банковской системы (6,40%), но и собственный исторический максимум, достигнутый после предыдущего кризиса в 2009-2011 годах)

( Читать дальше )

Банкиры обратились к ЦБ за экстренной поддержкой

- 20 января 2016, 18:16

- |

http://www.forbes.ru/news/310765-bankiry-obratilis-k-tsb-za-ekstrennoi-podderzhkoi

просят оставить льготный курс рубля для расчета нормативов по активам, размещенным до 2015.

говорят иначе ахтунг.

Банки проследят за происхождением средств клиентов

- 15 июня 2015, 12:52

- |

15 июня. FINMARKET.RU — Понятие банковской тайны в России постепенно становится столь же условным, как и на Западе. Вступившие в силу поправки к антиотмывочному закону и опубликованные документы ЦБ рекомендуют банкам выявлять происхождение средств практически любых клиентов — компаний и физлиц, пишет«Коммерсант»

ЦБ опубликовал письмо «О вопросах определения бенефициарных владельцев» с приложением рекомендаций на эту тему Вольфсбергской группы (объединяет такие международные финансовые институты, как Citigroup, Deutsche Bank, HSBC). Оба документа опубликованы в «Вестнике Банка России». «Комментарии могут быть использованы при проведении идентификации бенефициарных владельцев»,— отмечает регулятор. Сейчас по закону банкидолжны идентифицировать бенефициарного собственника компании-клиента, но при отсутствии такой информации могут ограничиться учредителями. В рекомендациях же банкам предлагается выявлять не только бенефициарного владельца, но и источник происхождения его средств. «Под бенефициарными владельцами должны пониматься физлица, которые осуществляют контроль над средствами, и их источник благосостояния должен быть подвергнут надлежащей проверке»,— отмечается в документе.

( Читать дальше )

Тезисы моего выступления на Международном Межбанковском Форуме 2015 в Иркутске (ММВА)

- 30 апреля 2015, 12:42

- |

Какова основная задача банковского надзора?? Это обеспечение взаимодействия Кредиторов и Вкладчиков. Чтобы понимать текущую ситуацию проще всего посмотреть динамику удовлетворения прав кредиторов 1-й очереди с 2008 года по 2014. Она. Мягко говоря — удручает. Максимум в 2011 – 39,73% далее в 2012 «падение» к 13,9%; 2013 (отправная точка «похода очищения») – 12,35% и 2014 – 8,32%.

«Поход» очищения. Идея в принципе-то хорошая, однако ее реализация – поставила крест на развитии банковской отрасли. Причем, прежде всего, хотелось бы сказать, что «чистка» ударила по бизнесу. Именно ему, пришлось принять на себя первый удар. И с 2013 года «поход очищения» плавно «выкашивает» именно потребителей банковских услуг.

Текущий механизм надзора – «неНормативная лексика» — методики являются понятийными, а не нормативными. Вот к примеру самый-самый «страшный» для банковского мира 172-Т. Сплошная понятийка. При этом, текущие методики непонятны не только банкам, но и ТУ. Я бы сказал единственные люди – более-менее в «теме» (и то не всегда) это кураторы. Из этого получается, что при всем «богатстве» вариантов отзыва лицензий – основные только 2-е: 115 ФЗ и Резервы по ссудам. И все… Как будто ничего более нет…

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал