брокеры

«Пятизнак» на евродолларе . Взять все и поделить

- 10 января 2016, 23:58

- |

Пятизнак на евродолларе: спецификация фьючерса на eur/usd — 6e изменилась!

Это ВАЖНОЕ ИЗМЕНЕНИЕ!

С понедельника 11.01.2016 минимальный шаг цены уменьшен в два раза. Теперь вместо шага 0.0001 будет тик размером 0.00005. Соответственно изменилась и цена тика. Она уменьшена в два раза с $12.5 до $6.25

( Читать дальше )

- комментировать

- Комментарии ( 12 )

В помощь тем, кто торгует или инвестирует на Санкт-Петербургской бирже.

- 10 января 2016, 17:11

- |

В начале 2016 года я запустил группу PickFirm TV в социальной сети Facebook. Группа создана в помощь тем, кто уже торгует или инвестирует - а возможно только собирается это делать — через Санкт-Петербургскую биржу (СПБ), в акции международных компаний.Биржа предоставляет ограниченный список (порядка 53) ликвидных акций из числа SP500. Если у вас есть счет у отечественного брокера, который является участником СПБ ( на данный момент доступ клиентов к СПБ осуществляется через такие компании, как ОАО «ИК „Ай Ти Инвест“, ОАО ИК „ЦЕРИХ Кэпитал Менеджмент“, ГК „АЛОР“, ЗАО „ИК “ФИНАМ», ИФ «ОЛМА», ЗАО ИК «Элтра», ЗАО ИФК «СОЛИД», ЗАО «Октан-Брокер», ИК «Паллада-Капитал», ИК «ПРОСПЕКТ»), то вы уже можете торговать этими акциями напрямую. В отличие от сурогатных схем, которые предлагаются до сих пор многими местными брокерами (есть печальный опыт), для ваших акций конечным пунктом хранения будет DTC и Euroclear. Т.е. если даже что-то произойдет с вашим брокером или биржей, ваши акции останутся вашими.

В начале 2016 года я запустил группу PickFirm TV в социальной сети Facebook. Группа создана в помощь тем, кто уже торгует или инвестирует - а возможно только собирается это делать — через Санкт-Петербургскую биржу (СПБ), в акции международных компаний.Биржа предоставляет ограниченный список (порядка 53) ликвидных акций из числа SP500. Если у вас есть счет у отечественного брокера, который является участником СПБ ( на данный момент доступ клиентов к СПБ осуществляется через такие компании, как ОАО «ИК „Ай Ти Инвест“, ОАО ИК „ЦЕРИХ Кэпитал Менеджмент“, ГК „АЛОР“, ЗАО „ИК “ФИНАМ», ИФ «ОЛМА», ЗАО ИК «Элтра», ЗАО ИФК «СОЛИД», ЗАО «Октан-Брокер», ИК «Паллада-Капитал», ИК «ПРОСПЕКТ»), то вы уже можете торговать этими акциями напрямую. В отличие от сурогатных схем, которые предлагаются до сих пор многими местными брокерами (есть печальный опыт), для ваших акций конечным пунктом хранения будет DTC и Euroclear. Т.е. если даже что-то произойдет с вашим брокером или биржей, ваши акции останутся вашими.( Читать дальше )

Не рождественские настроения. Обвал Китая

- 07 января 2016, 10:09

- |

В первый торговый день нового года произошел обвал Китая на 7%. Что же — бывает. На этом фоне обвалились и американские индексы и нефть.

Но сегодня 7 января китайский рынок повторно упал на 7%. Причем в первый же час торгов и торги снова были закрыты.

( Читать дальше )

Фондовые рынки. Год новый, проблемы и риски старые.

- 06 января 2016, 15:16

- |

Весь прошлый год мировые фондовые рынки изо всех сил пытались игнорировать риски замедления глобальной экономики, но всему есть предел. Последние три квартальных сезона отчётности в США показали падение прибыли и выручки, чего не было уже много лет. Анализируя отчёты крупнейших американских компаний, можно сделать вывод, что США уже находится в рецессии, хотя официальные данные по ВВП “рисуют” более оптимистичные. Верить данным по ВВП США, равносильно вере в данные по безработице и инфляции. “Рисованное” всё! Инфляция в Америке явно выше 3%, а не ниже 2%, а безработица близка к 10%, если учитывать всех безработных, а не только тех, которые не могут найти работу не более 6 месяцев, и которых считает министерство труда (по их данным безработица близка к 5%, все остальные – это временно неактивное население страны).

В Европе тоже дела ничуть не лучше. Весь прошлый год европейские фондовые рынки держались в лёгком плюсе только благодаря многочисленным обещаниям главы ЕЦБ Марио Драги. Наобещал он столько, что вряд ли уже чем-то сможет удивить в году наступившем. Ключевая ставка в Европе и так на историческом минимуме, и опускать её дальше в минус – дело опасное. В случае необходимости увеличить программу выкупа активов тоже вряд ли получится, ибо выкупать там особо нечего, это не американский долговой рынок, а выкупать проблемные активы ЕЦБ точно не будет. На чём расти фондовым рынкам в 2016 году — пока не понятно. Все обещания уже в ценах.

( Читать дальше )

Волатильная сессия. На посту до конца. :-)

- 31 декабря 2015, 23:27

- |

Фьючерс на идекс E-mini S&P 500.

Всех с наступающим Новым Годом. А для многих — уже с НАСТУПИВШИМ Новым Годом.

Brent vs WTI. Нефтяной спред — ноль

- 22 декабря 2015, 23:26

- |

Удивительное — рядом. :-). Нефтяной спред сегодня стал нулевым.

Уже более 6 лет (почти 7 лет) мы живет при устойчивом нефтяном спреде. Цена на техасскую нефть WTI была устойчиво ниже, чем цена на Brent.

Разница доходила до 4-5 долларов, в среднем спред колебался в районе 3-4х долларов.

В последние дни наметилась устойчивая тенденция на сокращение спреда. И вот сегодня установился спред в 0.00 доллара. Арбитражеры, торгующие данный спред смогут выйти из длительной сделки :-). И возможно будут рассматривать вход в противоположную сторону.

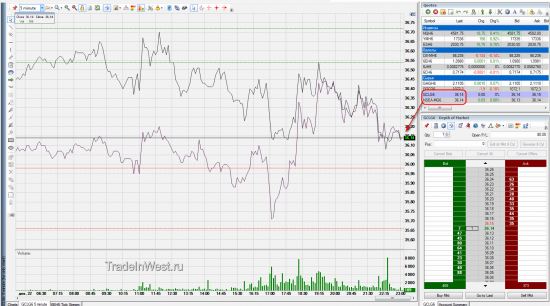

График сегодняшней торговли (10м):

Удивительно как быстро схлопнулся сегодня спред. Ведь еще в начале дня он был на уровне 30-35 центов.

С чем связано данное явление? Возможно со снятием запрета на экспорт нефти из США и соответственно WTI выросла и дотянулась до Brenta. При этом не исключено, что в Европе возросло предложение нефти Brent, где поставщики нефти из-за снижающейся цены на нефть пытаются компенсировать падение выручки увеличением предложения. И тем самым еще больше снижают цену.

Но повторюсь, что вне зависимости от причин сегодняшний нулевой спред в нефти — значительное явление.

Компания United Traders первой в России подала документы на получение облегченной брокерской лицензии в России

- 21 декабря 2015, 16:32

- |

Что такое облегченная брокерская лицензия в России?

Не дает право компании использовать клиентские средства в своих интересах.Компания не имеет права совершать сделки за счет клиентов без привлечения другого брокера, являющегося участником торгов и клиринга.

Требования к размеру капитала снижены с 35 млн рублей до 3 млн рублей

Роман Вишневский, UT:

Мы получим лицензию клиентского брокера, затем, как действующий профучастник, вступим в СРО и получим право на полноценную лицензию

Статья: http://www.kommersant.ru/doc/2882414

Автор статьи: Mariyas

Только техника без политики.

- 10 декабря 2015, 12:20

- |

Многие тут писали, что наёмная работа мол не может доставлять радость. Хочу опровергнуть сей факт. Я очень люблю свою работу и мне нравится то, чем я занимаюсь и я получаю от этого удовольствие. Даже сейчас я нахожусь в отпуске до конца декабря, но продолжаю ездить на встречи, на эфиры и иногда озвучивать мысли по рынку, хотя мог этим и не заниматься. Если вам не нравится ваша наёмная работа, то ответьте себе на вопрос — а что я сделал чтобы её поменять? Что я сделал, чтобы вообще поменять что-то в совей жизни? Ладно, лирику прочь.

До самого важного события декабря, а может быть и года, осталось всего 6 торговых сессий. Пока что вероятность повышения ставки в США 17 декабря оценивается в 76%. Пока будем закладываться на повышение ставки. Я ещё две недели назад писал, что повышение ставки уже заложено в цене DXY и в цене золота, но вот в фондовых рынках оно точно не заложено. DXY по факту повышения может показать финальный взлёт до 1.5-2% и после начнётся разворот, впрочем как и золото, по факту нырнёт вниз до 2-3% и начнётся глобальный разворот. А вот фондовые рынки после повышения ставки потихоньку или не потихоньку но пойдут вниз и покупать надо будет только в январе, впрочем гадать не будет, просто дождёмся остановки и как всегда будем работать от уровней, всё равно будущего не знает никто.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал