валюта

Волновой анализ USD/CHF

- 18 октября 2020, 14:59

- |

USD/#CHF

Таймфрейм: 4H

Месяц назад я прогнозировал развитие волны [iv] конечной диагонали «C», что собственно и случилось: https://t.me/waves89/2110; https://vk.com/wall-124328009_17902. Проблема заключается в том, что эта волна диагонали может быть как одинарным зигзагом, так и двойным. А двойной зигзаг это фигура, которая состоит из двух одинарных зигзагов.

Короче, вы уже поняли, что на текущем этапе невозможно сказать является ли восходящее движение самостоятельным зигзагом [iv] или частью двойного (w) of [iv].

- комментировать

- Комментарии ( 0 )

Если цена долго росла, то на вершине она упадёт сильно, а если цена долго падала, то на дне она очень сильно отскочит?

- 18 октября 2020, 12:37

- |

Волновой анализ Серебра

- 17 октября 2020, 12:07

- |

#Серебро

Таймфреймы: 3H

К сожалению, выход из треугольника произошел вниз, и тем самым сбылся альтернативный сценарий, а основной отменился: https://t.me/waves89/2109; https://vk.com/wall-124328009_17674. Да, прогнозирование металлов — это не моя сильная сторона. Но надо пытаться. А потом ещё пытаться. И ещё. И так пока не получится.

Локально я рассматриваю два варианта: волна (iv) или волна [ii]. В первом случае, поход на годовые максимумы уже начался, и он подтвердится пробоем вверх синего канала. До тех пор возможен сценарий с развитием волны (y) of [ii] и походом в область серых фиб, и только затем вверх.

Набрал небольшой лонг по серебру и золоту. Золото уже выбило этот канал вверх, поэтому приоритет у восходящего сценария. Но структура конкретно у серебра пока скорее за поход вниз.

Инвестирование. С чего начать при небольшом депозите? (Опрос)

- 15 октября 2020, 14:45

- |

Инвестирование. С чего начать при небольшом депозите? (Опрос)

Слышал мнение, что с небольшими суммами лучше всего начать инвестирование с фондов.

Цифровые нац. валюты - Гудбай Америка.

- 14 октября 2020, 15:17

- |

На их разработку потребуется около 2 лет.

- Цифровой рубль — может стать новой формой денег наряду с наличными и безналичным.

- Такой проект есть в Европе для евро.

- В 3 странах – в Уругвае, на Украине и в Эквадоре – завершены тестирования национальной цифровой валюты.

- Еще в 6, среди которых Китай, Южная Корея и Швеция, реализуются пилотные проекты.

( Читать дальше )

Волновой анализ USD/JPY

- 13 октября 2020, 19:27

- |

USD/#JPY

Таймфрейм: 4H

Особо ничего не произошло за месяц: https://vk.com/wall-124328009_17191; https://t.me/waves89/2098. Немного сходили вниз, удачно это дело зашортили, а потом тренд сменился. Идём вбок зигзагами. Поэтому немного пересмотрел старший подсчет в пользу того, что треугольник всё ещё формируется в стадии волны «D» или «E». Сценарии на графике.

Для торговли сетапов пока не вижу, но как только они появятся, я сразу отпишусь в премиум канале сигналом и аналитикой.

История курса рубля #2

- 13 октября 2020, 17:24

- |

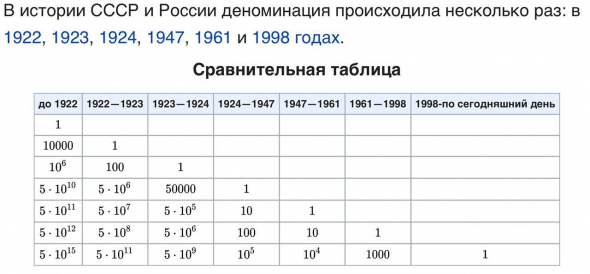

Рубль по отношению к доллару за 100 лет обесценился в 5 квадриллионов раз. (5 000 000 000 000 000).

В 1920 и 2020 году стоимость рубля к доллару была одинакова — 79 рублей, однако за этот период было проведено целых 6 деноминаций.

Случились 2 революции и участие в войне, которые жестко повлияли на экономическую ситуацию в стране.

Дополнительно к этому еще несколько раз отнимали деньги у населения в самые сложные периоды. (47 и 91 годы, расскажу об этом в следующих постах)

Доллар США же за всю историю не проводил деноминаций.

Тут помогла географическая удаленность от других государств в случае войн, предпринимательский склад общества и разумное отношение к частной собственности и сбережениям граждан — все это дало экономическую стабильность на века.

Поэтому США и доверяют — покупают их госдолг в огромных масштабах и хранят деньги в долларах.

( Читать дальше )

Прогноз рубля. Когда покупать доллары? или лучше продавать?

- 13 октября 2020, 15:21

- |

В этот раз разберем ситуацию на паре USDRUB. Поделюсь своим мнением до куда будет коррекция и когда можно покупать доллар.

Не забываем:

— ставить 👍

— подписываться на канал

https://www.youtube.com/tradin...

(если понравился обзор )

- instagram: https://www.instagram.com/aleksey.gorr/

- Телеграм канал: https://t.me/TradingDrift

- Рекомендуемые видео про трейдинг

Долларовая исключительность...

- 11 октября 2020, 17:59

- |

Вопрос журналиста к главе миннеаполисского отделения банка Федерального резерва:

— Вы понимаете, что буквально заливаете рынок эмитированными долларами?

— Да, именно так и есть!

— И вы считаете, что сможете так продолжать бесконечно?

— Да, именно! Мы в состоянии делать это бесконечно!

twitter.com/RudyHavenstein/status/1301896028757655552?s=19

Ну да, блажен кто верует… Халва, халва, халва...

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал