вдо

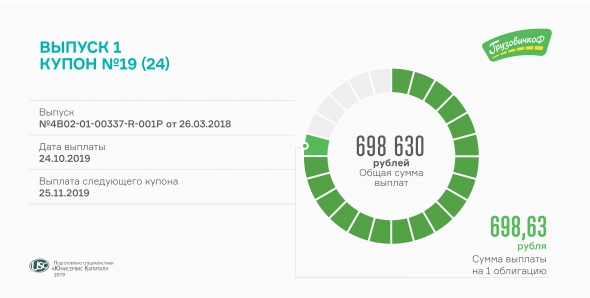

«ГрузовичкоФ-Центр» выплатил 19-й купон по первому выпуску

- 24 октября 2019, 15:22

- |

Сегодня выплачено почти 700 тысяч рублей. Размер выплаты на одну облигацию первого выпуска мувинговой компании составляет 698,63 рубля. Ставка купона — 17% годовых.

Дебютный выпуск биржевых облигаций компании (RU000A0ZZ0R3) на сумму 50 млн рублей был размещен в апреле 2018 года. Номинал ценной бумаги составляет 50 тыс. рублей. Погашение состоится через 5 месяцев, в марте 2020 года. Инвестиции позволили увеличить автопарк компании на 20%.

В обращении находятся еще два выпуска «ГрузовичкоФ-Центр» совокупным объемом 90 млн рублей. Средневзвешенная цена выпусков в сентябре с первого по третий составила 103,89%, 107,05% и 104,87% соответственно.

В ближайшие 3-5 лет сервис грузоперевозок планирует заниматься развитием экспресс-доставки интернет-заказов и запуском франшизы в городах РФ с населением более 500 тыс. человек. Летом «ГрузовичкоФ» открыл представительство в Казахстане, которое с первых месяцев работы показало хорошие финансовые результаты.

- комментировать

- Комментарии ( 0 )

Белорецкий завод сеток и настилов стал участником нацпроекта "Производительность труда и поддержка занятости"

- 24 октября 2019, 13:57

- |

Завод БЗСН, который находится под управлением компании «Ультра», присоединился к государственной программе повышения квалификации кадров «Федерального Центра Компетенций».

В рамках программы заводу будет оказана квалифицированная помощь экспертов по выявлению и устранению неэффективности производственного процесса непосредственно на предприятии, а также пройдет обучение сотрудников методам повышения производительности труда.

Управленческая команда завода пройдет обучение в Москве под руководством экспертов ведущих российских вузов. Также планируется стажировка на передовых предприятиях Японии, Франции, Германии.

В ходе программы на предприятии будут внедряться инструменты бережливого производства, чтобы сократить разрыв между текущими показателями производительности труда, оборачиваемости запасов и отраслевыми показателями. Участие в проекте открывает возможность роста объема продаж за счет наращивания объемов производства.

( Читать дальше )

Большая часть выпуска «Нафтатранс плюс» размещена

- 24 октября 2019, 13:17

- |

В день начала торгов, 23 октября, было удовлетворено 77 заявок на 141,71 млн рублей. Это 56,7% второго выпуска биржевых облигаций топливной компании (RU000A100YD8).

Инвесторы на протяжении вчерашнего дня подавали достаточно крупные заявки, средний объем — 1,8 млн рублей. Заявок на покупку одной облигации было всего шесть.

Большая часть заявок поступила от инвесторов из банка-андеррайтера «Акцепт», но покупки совершались и через брокеров-новичков, в числе которых «Тинькофф Банк».

Напомним, «Нафтатранс плюс» привлекает в рамках второго выпуска 250 млн рублей на 5 лет по плавающей ставке. Номинал облигации — 10 тыс. рублей. Через месяц компания выплатит первый купон по ставке 13% годовых.

Отвечаем на самые популярные вопросы инвесторов:

— По балансу у эмитента почти нет основных средств, чем он владеет? У эмитента достаточно низкая рентабельность, как он сможет обслуживать ставку 13%?

( Читать дальше )

Коротко о главном на 24.10.2019

- 24 октября 2019, 10:46

- |

- АО им. Т.Г. Шевченко установило ставку купона на весь срок обращения на уровне 13,5% годовых, размещение начинается сегодня;

- «ГК „Самолет“ полностью разместило облигации серии БО-П07 объемом 3 млрд рублей;

- ТК „Нафтатранс плюс“ подвела итоги первого дня торгов, размещено 56,7% выпуска;

- »ИНГРАД" зарегистрировал программу облигаций серии 002Р объемом до 50 млрд рублей;

- «Завод „Экран“ сообщил о решении совета директоров по сносу здания профилактория;

- »ЮАИЗ" одобрил три сделки по заключению договора поручительства

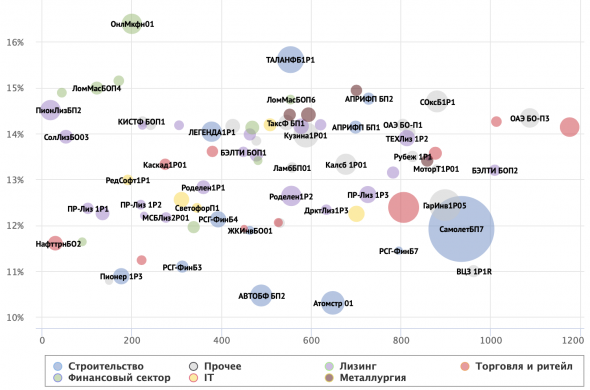

ВДОграф вернулся с итогами торгов двух новых выпусков — «ГК „Самолет“ и ТК „Нафтатранс плюс“. Итоги торгов этих и еще 78 выпусков уже доступны в интерактивном графике по ссылке.

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

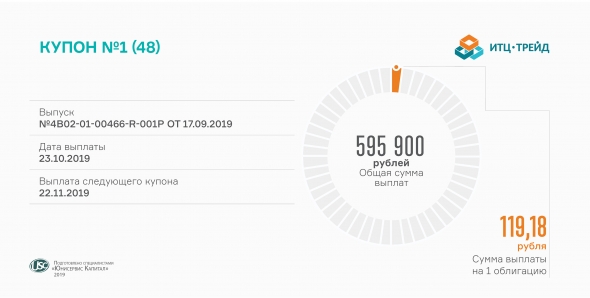

Первый купон «ИТЦ-Трейд» выплачен

- 23 октября 2019, 14:06

- |

Общий размер выплат составил без малого 600 тыс. рублей, сумма на одну облигацию — 119,18 рубля.

Облигации «ИТЦ-Трейд» были размещены 23 сентября. Оборот на вторичном рынке за 6 торговых дней прошлого месяца превысил 9,5 млн рублей. Средневзвешенная цена составила 102,24% от номинальной стоимости облигаций.

Заемные средства компания направит на пополнение оборотного капитала и увеличение количества контрактов и поставок действующим клиентам. «ИТЦ-Трейд» планирует расширить ассортимент и экспансию в отдаленные районы, в которых отсутствуют федеральные оптовые поставщики бумажных изделий.

Всего поставщик привлек 50 млн рублей. Номинал облигации — 10 тыс. рублей. Ставка 14,5% годовых установлена на все 4 года обращения выпуска. ISIN код: RU000A100UP0.

Коротко о главном на 23.10.2019

- 23 октября 2019, 11:01

- |

- «ГК „Самолет“ сегодня начинает торги облигациями выпуска БО-П07 объемом 3 млрд рублей;

- ТК „Нафтатранс плюс“ также сегодня начинает размещение второго выпуска биржевых облигаций на 250 млн рублей;

- АО им. Т.Г. Шевченко планирует на завтра начало торгов дебютного выпуска объемом 500 млн рублей;

- »Трейдберри" завтра размещает коммерческие облигации на 30 млн рублей;

- «СЭЗ имени Серго Орджоникидзе» утвердил программу облигаций;

- «ДелоПортс» одобрили заключение договора поручительства на сумму более 84,2 млн долларов США;

- «МСБ-Лизинг» приняло решение о выплате дивидендов

22 октября новых размещений не было. ВДОграф обещал вернуться завтра и ответить на вопрос о суммарном объем торгов и средневзвешенной доходности по итогам дня

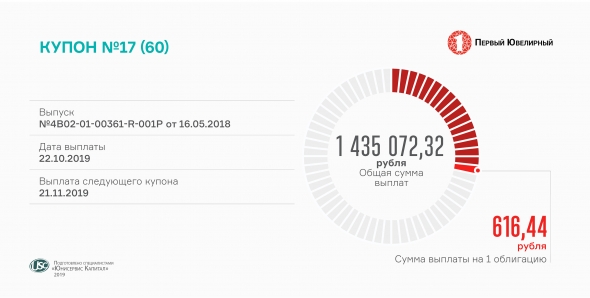

17-й купон выплатил «Первый ювелирный»

- 22 октября 2019, 13:50

- |

На каждую облигацию инвесторы получат по 616,44 рубля купонного дохода.

Выплаты осуществляются ежемесячно по ставке 15% годовых.

Оборот облигаций «ПЮДМ» на вторичном рынке вырос в сентябре до более чем 11 млн рублей. Средневзвешенная цена составила 107%.

Напомним, размещение облигаций началось в мае 2018 года. Номинал ценной бумаги — 50 тыс. рублей. Всего компания привлекла 116,4 млн рублей на 5 лет. В мае 2020 г. ожидается оферта, на которой может быть пересмотрена ставка на последующие купонные периоды. Выпуск будет погашен в 2023 г. ISIN код: RU000A0ZZ8A2.

Финансовый долг «ПЮДМ» состоит из облигационного займа. Агентское вознаграждение компании выросло во втором квартале 2019 г. на 25,6%, с 46 до 60 млн рублей, благодаря высокой активности трейдера на рынке драгметаллов.

Коротко о главном на 22.10.2019

- 22 октября 2019, 11:24

- |

- АО им. Т.Г.Шевченко зарегистрировало дебютный выпуск облигаций

- Сектор компаний повышенного инвестиционного риска пополнился облигациями нового эмитента — ООО «Торговое предприятие „Кировский“

- »Агрофирма «Рубеж» ликвидировала подконтрольную компанию «БАГУР»

- «Левенгук» сообщил об открытии кредитной линии в Альфа-банке на 120 млн рублей

- «ЧТПЗ» выступил поручителем перед Альфа-банком за исполнение обязательств в размере более 3,6 млрд рублей

- «Атомстройкомплекс-Строительство» выдало четыре займа дочерним компаниям общим объемом 572 млн рублей

21 октября новых размещений не было. Суммарный объем торгов по 82 выпускам составил 137,2 млн рублей, средневзвешенная доходность — 13,44%.

В ВДОграфе уже собраны ТОП-5 по объему дневных торгов, доходности, а также лидеры роста и падения цен

( Читать дальше )

«Юнисервис Капитал», «Кузина» и «НЗРМ» — на IV Сибирском биржевом форуме

- 22 октября 2019, 10:21

- |

Генеральный директор «Юнисервис Капитал» Алексей Антипин в ходе своего выступления развеял несколько мифов о высокодоходных облигациях (ВДО) и подтвердил, что процесс эмиссии не является быстрым и бюджетным. По его словам, рынок изменился. Если с 2007 по 2010 гг. всего 14% эмиссий третьего эшелона были на сумму до 500 млн руб., то уже с 2017 по 2019 гг. это число выросло до 77%. Спикер также подчеркнул, что и сами инвесторы становятся все более требовательными и ждут диалога с эмитентом.

За последние два года «Юнисервис Капитал» организовал размещение 15 выпусков биржевых облигаций 13-ти компаний. Среди них «Кузина» и «НЗРМ».

«Кузина» рассказала на форуме о продажах франшизы и перспективах московского рынка. Привлеченные инвестиции компания направит на увеличение сети кондитерских в столице. Стратегия развития также предполагает открытие новых точек в Сибири, оптимизацию бизнес-процессов и расширение ассортимента. Управляющий партнер Kuzina и New York Pizza Евгения Головкова заявила о возможности реализовать большие задачи с помощью второго выпуска облигаций.

( Читать дальше )

Облигации малых компаний стали катализатором больших инвестиционных процессов

- 22 октября 2019, 07:23

- |

Текст колонки для «Делового квартала»

Текст колонки для «Делового квартала»«В отличие от инвестиций спекуляции не создают добавленной стоимости: ты выиграл, кто-то проиграл».

Генеральный директор ИК «Иволга Капитал» Андрей Хохрин

В наших пределах, где роль государства в любых экономических процессах сложно переоценить, импульс интереса частных лиц к финансовым рынкам государство и запустило. Причинно-следственная связь была прозрачной: в 2014 г. Россия лишилась внешнего финансирования, и тут же началось массовое вовлечение отечественного частного инвестора в фондовые процессы. Население должно было, видимо, поддержать рублем в первую очередь госзаймы и займы системообразующих компаний на случай нехватки спроса на них.

Пришлось спешно прививать инвестиционную культуру — сначала через индивидуальные инвестиционные счета (сейчас их более миллиона), а с 2018 г. — через снижение налоговой нагрузки на операции с корпоративными облигациями. Второй шаг, когда налогообложение доходов от облигаций было приравнено к налогообложению банковских депозитов, дал превзошедший любые ожидания результат: только за один 2018 г. число брокерских счетов в стране выросло в 1,5 раза, до 2,2 млн.

Но модель, в которой предполагалось, что «любая бабушка» теперь будет покупать акции крупнейших компаний или облигации этих же компаний, и тем более государства, дала неожиданное отклонение. Налоговые послабления для владельцев облигаций (теперь с облигационных купонов НДФЛ не платится, если ставка купона не превышает ключевую ставку более чем на 5%) привлекли на фондовый рынок новый класс эмитентов —компании малого, среднего, крупного, но еще не крупнейшего бизнеса. Раньше их выход на рынок публичных заимствований был не особенно рационален: фактически приходилось включать в купон и налоговую нагрузку инвесторов-физлиц, а это дополнительная пара процентов годовых. Да и самих физлиц, которые и могут покупать подобные облигации, было слишком мало.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал