газпромнефть

Газпром нефть - правкомиссия отложила вопрос о создании СП с Shell на 3 мес

- 14 ноября 2019, 16:59

- |

глава ФАС Игорь Артемьев:

Остались неясными некоторые технологические и экономические моменты, которые просто следует прояснить, и даны соответствующие поручения в ближайшие время и самой «Газпром нефти» в партнерстве с Shell…. После доработки и реализации поручений комиссия вернется к этому вопросу в пределах трех месяцев, и есть неплохие шансы, что сделка будет одобрена"«Речь идет о вложении 100 миллиардов рублей в российскую экономику только со стороны компании Shell»

Shell выплатит за акции «Меретояханефтегаза» 9,3 миллиарда рублей.

источник

- комментировать

- Комментарии ( 0 )

Лукойл - компания заинтересована в партнерстве по проектам в Арктике с Газпромом и Газпром нефтью

- 11 ноября 2019, 13:36

- |

Отмечается, что газохимические проекты в Арктике находятся только в стадии обсуждений.«Мы рассматриваем разные варианты с нашими партнерами, конечно, партнерство с „Газпромом“, с „Газпром нефтью“, потому что сегодня есть разные варианты как монетизировать объемы газа, производимые на Крайнем Севере»

источник

Снижение процентных ставок поддержит российские акции - Атон

- 08 ноября 2019, 17:36

- |

Ставки снижаются быстрее прогнозов – не только в мире, но и в России

В конце октября ЦБ РФ резко понизил ставку – на 0.5 пп до 6.5% на фоне замедления роста ИПЦ до уровня менее целевых 4%. Мы ожидаем, что регулятор продолжит проводить мягкую ДКП и уже в декабре может вновь снизить ставку. В 2020 ее уровень, очевидно, опустится до уровня менее 6%.

Уменьшение безрисковой ставки – фактор повышения оценки российских акций

Глобальное понижение процентных ставок вызвало уменьшение так называемой безрисковой ставки доходности (в ее основе доходность к погашению по «длинным» облигациям), используемой для оценки справедливой стоимости эмитентов методом DCF. По нашим расчетам, уменьшение безрисковой ставки на 1 пп повышает оценку российских публичных компаний в среднем на 15-20% в зависимости от их структуры капитала и распределения денежных потоков. По этой причине, а также на фоне глобального возврата инвесторов в рискованные активы, индекс РТС вырос на 38% с начала года, при этом мы считаем, что рост в российских акциях продолжится.

Доходность российских акций по-прежнему чрезмерно высокая

( Читать дальше )

Яндекс, Mail.ru, Газпром нефть, РФПИ, МТС, Сбербанк - совместно будут развивать проект ИИ

- 08 ноября 2019, 13:47

- |

«Надеюсь, что в эти два дня мы окончательно конституируем создание альянса российских компаний в области искусственного интеллекта, в составе этого альянса будет пять российских компаний: это „Яндекс“, это „Mail“, это компания „Газпром нефть“, это Российский фонд прямых инвестиций (РФПИ – ред.) и Сбербанк. Пять компаний, которые взяли на себя лидерство организовать развитие этой темы в стране… для будущего нашей страны, будущего промышленности, всех отраслей сервисной экономики и государственной службы»

И еще один партнер – это компания МТС, конечно же, которая имеет большие наработки в области искусственного интеллекта, имеет прекрасную команду

Нашим партнером со стороны государства будет Максим Алексеевич Акимов (вице-премьер РФ – ред.), и принято решение, что министерством, которое будет курировать эту тему, будет нашим партнером, будет министерство экономического развития. Конечно, министерство цифры также будет в курсе всего того, что будет происходить, но такой консорциум — получается, шесть российских компаний, включая Сбербанк, и министерство экономического развития — это то, что составляет сегодня такое ядро или двигатель темы искусственного интеллекта в нашей стране

Проект задуман на основе частно-государственного партнерства

источник

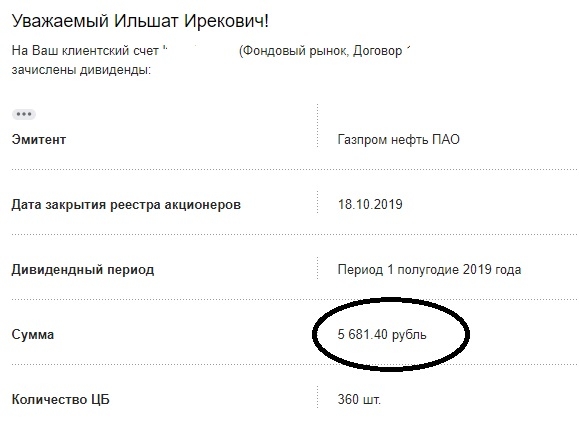

На пенсию в 65. Старт сезона БДС 19-20. Пришли дивиденды от ГазпромНефть. Налог на имущество вырос на 20%. Почему дивиденды выигрывают у коммерческой недвижимости...

- 07 ноября 2019, 06:57

- |

Ну вот, пришли первые дивиденды в новом сезоне БДС 19-20 (Большой Дивидендный Сезон, ноябрь19-октябрь20).

Итак, получил дивиденды, что я с ними буду делать?

Мой алгоритм прост как «дважды-два» (хотя 80% будут убеждать, что я ошибаюсь, ну да...

На самом деле это замечательно, что только 2% могут держать акции, получая дивиденды. Иначе был бы «тихий ужос»).

1) 11 ноября получу 3 тыра от зарплаты на ИИС, плюсую дивиденды, на круг 8600 руб.

2) Зайду 12-13 ноября на доход.ру/дивиденды.

По формуле Доходность=Дивиденды(УтвержденныеИлиПрогнозируемые)/ЦенаАкцииВмоменте БольшеИлиРавно СтавкиЦБРФ,

буду покупать акции, которых в моем портфеле мало. Скорее всего это будут Магнит, Детский Мир.

3) Все. Никаких ребалансировок и телодвижений. Каждый день минут 20 трачу на просмотр новостей БКС на quote-spy.com, очень уж мне нравится,

как они манипулируют сознанием. Наблюдаю со стороны за «марлезонским балетом». Ну я же физкультурник, а там мастера спорта, пусть молотят брокерскую комиссию, берут плечи и шорты одевают. Кто то же должен приносить хорошие дивиденды для ПАО Мосбиржа (эти акции в моем портфеле присутствуют).

( Читать дальше )

Добыча нефти российскими компаниями в январе - октябре - ЦДУ ТЭК

- 05 ноября 2019, 19:19

- |

«Роснефть» увеличила добычу нефти в январе—октябре 2019 года на 1% по сравнению с показателем за аналогичный период прошлого года — до 162,511 млн тонн.

Добыча «Лукойла» в январе—октябре выросла на 0,4% и составила 68,481 млн тонн.

«Сургутнефтегаз» сократил добычу нефти за десять месяцев на 0,1% — до 50,537 млн тонн

«Газпром нефть» за период с начала года сократила добычу на 0,5% — 32,926 млн тонн.

«Татнефть» увеличила добычу в январе—октябре на 2,1% — до 24,852 млн тонн.

Добыча «Башнефти» сократилась в январе—октябре текущего года на 1,5% — до 15,548 млн тонн.

( Читать дальше )

Результаты инвентаризации месторождений должны повлиять на правила предоставления новых налоговых льгот - Атон

- 05 ноября 2019, 10:51

- |

Как сообщают Роснедра, результаты инвентаризации месторождений предполагают, что экономически нерентабельные запасы в России составляют 5.7 млрд т при цене нефти $69/барр. и курсе 63 руб. за доллар (было проинвентаризировано 60% запасов). Если говорить про отдельные компании, доля рентабельных запасов Роснефти около 69.5%, ЛУКОЙЛа — 60%, Газпром нефти — 63%. Самым нерентабельным в этом смысле является Сургутнефтегаз, который может извлечь только 41% своих запасов при базовых условиях. В то же время, при менее благоприятных условиях, чем текущие, например, при цене $40 за баррель нефти и укреплении рубля (прогноз Минэкономразвития до 2035), по оценкам Vygon Consulting, 8.6 млрд т нефти (примерно 1/3 запасов) рентабельно разрабатывать только с налоговыми льготами.

Инвентаризация является важным элементом в определении контекста российской нефтяной отрасли в среднесрочной и долгосрочной перспективе. Текущие результаты еще раз подчеркнули проблему ухудшения качества ресурсной базы и, как следствие, увеличения доли трудноизвлекаемых запасов в российской добыче. С учетом итоговых результатов инвентаризации Минфин и Минэнерго должны прийти к каким-то выводам относительно правил предоставления новых налоговых льгот (соответствующий мораторий действует до конца 2019)Атон

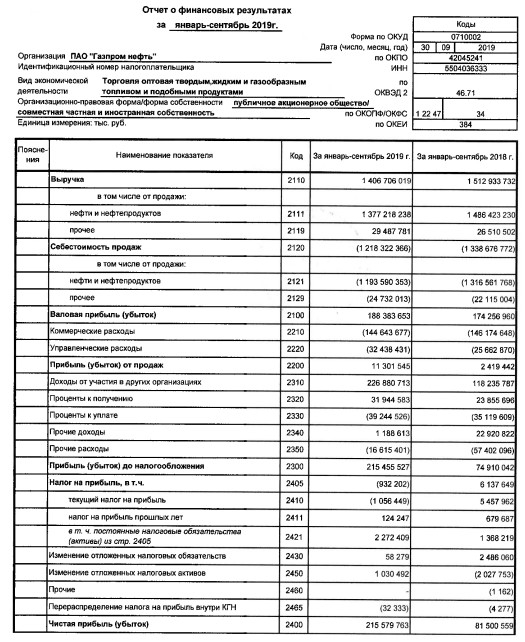

Газпром нефть - Прибыль рсбу 3 кв 2019г: 146 млн руб; Прибыль 9 мес: 215,580 млрд

- 28 октября 2019, 17:00

- |

Газпром нефть – рсбу/мсфо

4 741 299 639 акций http://ir.gazprom-neft.ru/akcionernyi-kapital/akcii/

Капитализация на 28.10.2019: 1,985.18 трлн руб

Общий долг 31.12.2016г: 1,112.88 трлн руб/ мсфо 1,104.64 трлн руб

Общий долг 31.12.2017г: 1,175.81 трлн руб/ мсфо 1,270.88 трлн руб

Общий долг 31.12.2018г: 1,448.15 трлн руб/ мсфо 1,529.11 трлн руб

Общий долг на 30.06.2019г: 1,352.52 трлн руб/ мсфо 1,529.78 трлн руб

Общий долг на 30.09.2019г: 1,349.24 трлн руб

Выручка 2016г: 1,233.85 трлн руб/ мсфо 1,695.76 трлн руб

Выручка 9 мес 2017г: 993,404 млрд руб/ мсфо 1,407.86 трлн руб

Выручка 2017г: 1,374.52 трлн руб/ мсфо 1,934.59 трлн руб

Выручка 9 мес 2018г: 1,512.93 трлн руб/ мсфо 1,827.29 трлн руб

Выручка 2018г: 2,070.01трлн руб/ мсфо 2,489.29 трлн руб

Выручка 1 кв 2019г: 484,975 млрд руб/ мсфо 586,359 млрд руб

Выручка 6 мес 2019г: 950,461 млрд руб/ мсфо 1,214.67 трлн руб

Выручка 9 мес 2019г: 1,406.71 трлн руб

( Читать дальше )

Арктика получает льготы - кого это коснется? - Промсвязьбанк

- 28 октября 2019, 16:39

- |

Кого это касается? Прежде всего, «Роснефти» (Западно-Иркинский участок) и «Нефтегазхолдинга» (группа месторождений Пайяха), совместно они образуют проект Восток-Ойл. Также льготы могут получить два проекта «ЛУКОЙЛа» и «Газпром нефти» в области газохимии. А «Новатэк» сможет реализовать проект Арктик СПГ-3 (Северо-Обский участок).

В чем суть поддержки и льгот? Месторождения нефти на суше получат 5-ю категорию сложности и смогут применять налог на добавленный доход (НДД). Для них налог на добычу полезных ископаемых (НДПИ) будет обнулен в течение первых 12 лет до момента достижения выработанности запасов в 1%, а с 13-го по 17-й год разработки проекта планируется платить 1% НДПИ и плавно переходить к 100%. При таких налоговых вводных и текущих ценах на нефть (62 долл./барр. Urals) доходность проекта Восток-Ойл в течение 10 лет поднимется до 20-22% с 10–12%. В свою очередь, НДПИ на газ, предназначенный для сжижения или газохимии, будет обнулен на 12 лет.

( Читать дальше )

Газпром нефть - чистая прибыль по РСБУ за 9 месяцев составила 215,6 млрд руб против 81,5 млрд руб годом ранее

- 25 октября 2019, 18:46

- |

отчет

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал