денежный рынок

Финансовые рынки 28 апреля

- 29 апреля 2021, 12:11

- |

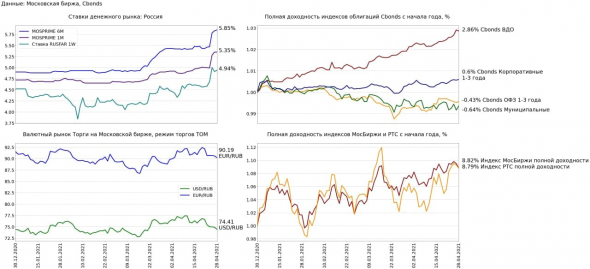

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME увеличилась на 0.02 п.п. до 5.85% (+0.42 п.п. н/н, +0.95 п.п. с начала года)

• 1 месячная ставка MOSPRIME не изменилась, текущее значение 5.35% (+0.35 п.п. н/н, +0.63 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, выросла на 0.03 п.п. до 4.94% (+0.37 п.п. н/н, -0.58 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару укрепился на 0.64% до 74.4125 USD/RUB (-2.86% н/н, -0.0% с начала года)

• Рубль по отношению к евро на укрепился 0.42% до 90.19 EUR/RUB (-2.16% н/н, -1.45% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи -0.62% до 6477.62 пунктов (+0.46% н/н, +8.82% с начала года)

• Индекс полной доходности РТС -0.46% до 2730.13 пунктов (+3.07% н/н, +8.79% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций -0.05% (+0.39% н/н, +2.86% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет +0.04% (+0.2% н/н, +0.6% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет +0.05% (-0.14% н/н, -0.43% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг +0.2% (-0.15% н/н, -0.64% с начала года)

- комментировать

- Комментарии ( 1 )

Финансовые рынки 27 апреля:

- 28 апреля 2021, 06:37

- |

ФАС завела дела против металлургических компаний. По мнению ведомства, компании «Северсталь», «ММК» и ПАО «НЛМК» поддерживали монопольно высокие цены. Индекс металлов и добычи по итогам дня снизился на 2.47 % (С начала года: +13.91%)

В среду 28.04 Минфин проведёт аукцион ОФЗ, результаты которого покажут, насколько рынок оценивает снижение геополитических рисков, которое наблюдалось на прошедшей и текущей неделе.

Денежный рынок:

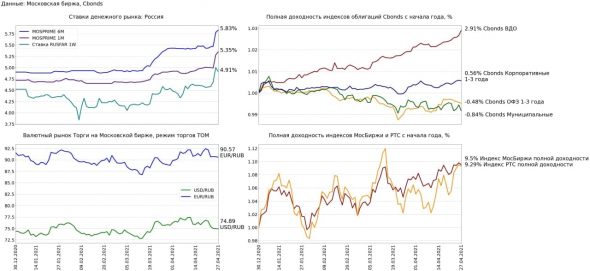

- Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME выросла на 0.05 п.п. до 5.83% (+0.4 п.п. н/н, +0.93 п.п. с начала года)

- 1 месячная ставка MOSPRIME выросла на 0.07 п.п. до 5.35% (+0.34 п.п. н/н, +0.63 п.п. с начала года)

- Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, снизилась на -0.09 п.п. до 4.91% (+0.35 п.п. н/н, -0.61 п.п. с начала года)

Валютный рынок:

- Рубль по отношению к доллару укрепился на 0.11% до 74.89 USD/RUB (-2.49% н/н, +0.64% с начала года)

- Рубль по отношению к евро укрепился на 0.09% до 90.5725 EUR/RUB (-2.0% н/н, -1.03% с начала года)

( Читать дальше )

Финансовые рынки 23 апреля

- 26 апреля 2021, 09:16

- |

Главным событием дня стало повышение ключевой ставки на 0,5 п.п., до 5,00% годовых.

Из пресс-релиза Банка России: «Темпы роста потребительских цен и инфляционные ожидания населения и бизнеса остаются повышенными. Восстановление спроса приобретает все большую устойчивость и в ряде секторов опережает возможности наращивания выпуска. В этих условиях баланс рисков смещён в сторону проинфляционных. Прогноз Банка России по инфляции на 2021 год повышен до 4,7–5,2%.» В целом повышение ставки ЦБ оказалось ожидаемым для российского долгового рынка.

Важной новацией стала публикация среднесрочного прогноза Банка России. Согласно прогнозу с 26 апреля до конца 2021 года средняя ключевая ставка прогнозируется в диапазоне 5.0–5.8%. В 2022 5.3–6.3%, в 2023 5.0–6.0%

Денежный рынок:

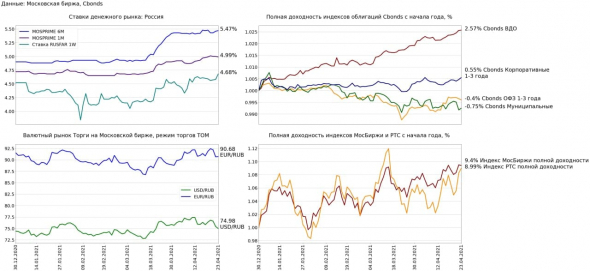

• Ведущий индикатор денежного рынка: 6-ти месячная ставка MOSPRIME увеличилась на 0.01 п.п. до 5.47% (+0.0 п.п. н/н, +0.57 п.п. с начала года)

• 1 месячная ставка MOSPRIME снизилась на 0.01 п.п. до 4.99% (+0.01 п.п. н/н, +0.27 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, выросла на 0.1 п.п. до 4.68% (+0.08 п.п. н/н, -0.84 п.п. с начала года)

( Читать дальше )

Финансовые рынки 22 апреля

- 23 апреля 2021, 08:43

- |

Главная новость дня: деэскалация конфликта на востоке Украины. Минобороны РФ заявило, что российская армия возвращается в пункты постоянной дислокации после учений на юге и западе страны.

Новые данные по инфляции. За период с 13 по 19 апреля 2021 г. индекс потребительских цен, по оценке Росстата, составил 100,2%, с начала апреля – 100,4%, с начала года – 102,5% (справочно: апрель 2020 г. – 100,8%, с начала года – 102,1%)

Главное событие 23 апреля: ЦБ объявит об изменении ключевой ставки. Сохраняется неопределённость относительно увеличения ставки: 0.25 п.п. или 0.5 п.п.

Денежный рынок:

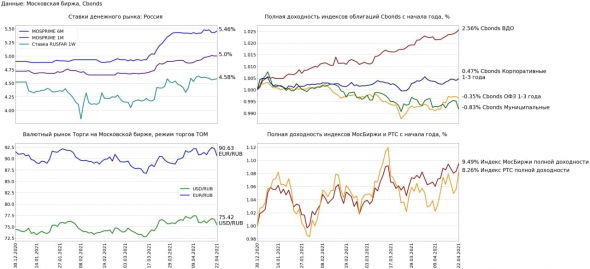

• Ведущий индикатор денежного рынка: 6-ти месячная ставка MOSPRIME увеличилась на 0.03 п.п. до 5.46% (-0.02 п.п. н/н, +0.56 п.п. с начала года)

• 1 месячная ставка MOSPRIME не изменилась, текущее значение 5.0% (+0.03 п.п. н/н, +0.28 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, увеличилась на 0.01 п.п. до 4.58% (-0.03 п.п. н/н, -0.94 п.п. с начала года)

( Читать дальше )

Финансовые рынки 21 апреля

- 22 апреля 2021, 10:49

- |

Ключевым событием дня стало послание президента к Федеральному собранию.

Значительная часть послания была посвящена социальной сфере. Размер новых выплат за 2 года составит 400 млрд рублей по оценкам министра финансов Силуанова.

Много было сказано про развитие инфраструктуры: новые автомобильные трассы и железнодорожные магистрали.

Новые изменения в налоговом законодательстве: президент объявил, что власти будут смотреть, как бизнес распорядится высокими корпоративными прибылями за 2020год. К лету правительство должно произвести донастройку налоговой системы, которая будет стимулировать бизнес реинвестировать полученную прибыль, а не выводить е на дивиденды.

Важным фактором было и практически полное отсутствие внешней повестки: не произошло словесной эскалации конфликта, что даёт надежду на постепенное улучшение или как минимум не ухудшение международных отношений.

В целом на послание президента рынок отреагировал положительно.

Вышли новые данные по рынку труда: уровень безработица в марте снизился на 0,3% до 5,4% (с пикового значения августа 2020 года уровень безработицы снизился уже на 1%)

Денежный рынок:

( Читать дальше )

Финансовые рынки 20 апреля

- 21 апреля 2021, 13:08

- |

Все основные рейтинговые агентства (S&P, FITCH, MOODY’S) считают, что новые санкции не окажут существенного влияния ни на финансовые рынки, ни на макроэкономическую стабильность. В то же время агентства указывают, что санкции могут негативно повлиять на суверенный рейтинг России. По-прежнему слабо выглядят ОФЗ, рынок допускает возможные заявления Банка России в эту пятницу относительного дальнейшего ужесточения ДКП.

Денежный рынок:

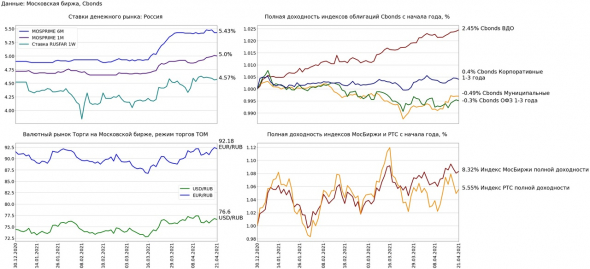

• Ведущий индикатор денежного рынка: 6-ти месячная ставка MOSPRIME снизилась на 0.05 п.п. до 5.43% (+0.01 п.п. н/н, +0.53 п.п. с начала года)

• 1 месячная ставка MOSPRIME увеличилась на 0.02 п.п. до 5.01% (+0.09 п.п. н/н, +0.29 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, снизилась на 0.03 п.п. до 4.56% ( -0.07 п.п. н/н, -0.96 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару снизился на 0.57% до 76.8 USD/RUB (+1.13% н/н, +3.2% с начала года)

• Рубль по отношению к евро снизился на 0.65% до 92.42 EUR/RUB(+1.83% н/н, +0.99% с начала года)

( Читать дальше )

Финансовые рынки 19 апреля

- 20 апреля 2021, 06:36

- |

Рынок ОФЗ потерял часть роста конца прошлой недели. Важнейшим событием на текущей неделе будет заседание Центрального Банка, при этом сохраняется неопределенность, рынок ожидает роста ставки на 0,25 или на 0,5 п.п.

Bloomberg пишет о возможных расширении санкций, что также оказывает давление на рынок ОФЗ и Рубль.

Денежный рынок:

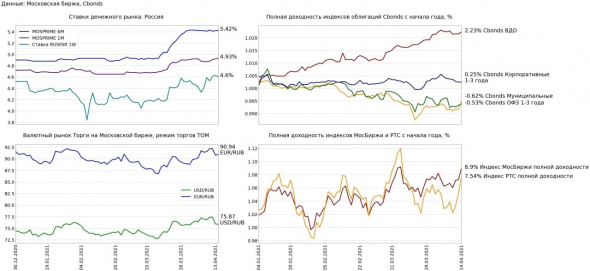

• Ведущий индикатор денежного рынка: 6-ти месячная ставка MOSPRIME увеличилась на 0.01 п.п. до 5.48% (+0.07 п.п. н/н, +0.58 п.п. с начала года)

• 1 месячная ставка MOSPRIME увеличилась на 0.01 п.п. до 4.99% (+0.08 п.п. н/н, +0.27 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, снизилась на 0.01 п.п. до 4.59% (-0.02 п.п. н/н, -0.93 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару снизился на 0.72% до 76.365 (-1.32% н/н, +2.62% с начала года)

• Рубль по отношению к евро снизился на 1.07% до 91.825 (-0.37% н/н, +0.34% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи снизился на 0.68% до 6470.3 пунктов (+1.46 н/н, +8.69% с начала года)

• Индекс полной доходности РТС снизился на 1.37% до 2671.37 пунктов (+3.08% н/н, +6.45% с начала года)

Рынок облигаций:

• Индекс высокодоходных облигаций увеличился на 0.01% (+0.21% н/н, +2.37% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет вырос на 0.08% (+0.18% н/н, +0.45% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет снизился на 0.04% (+0.51% н/н, -0.32% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг вырос на 0.08% (+0.22% н/н, -0.51% с начала года)

Обзор рынка за 16 апреля

- 17 апреля 2021, 13:01

- |

Окончание недели оказалось крайне благоприятным для российского рынка. 16 апреля было отыграно даже незначительное падения четверга, вызванное новыми санкциями США

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-ти месячная ставка MOSPRIME снизилась на 0.01 п.п. до 5.47% (+0.04 п.п. н/н, +0.57 п.п. с начала года)

• 1 месячная MOSPRIME увеличилась на 0.01 п.п. до 4.98% (+0.1 п.п. н/н, +0.26 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, снизилась на 0.01 п.п. до 4.6% (+0.07 п.п. н/н, -0.92 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару подорожал на 0.66% до 75.8175 USD/RUB (-2.04% н/н, 1.88% с начала года)

• Рубль по отношению к евро подорожал на 0.56% до 90.85 EUR/RUB (-1.41% н/н, -0.73% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи вырос на 0.84% до 6514.4 пунктов (+3.22% н/н, +9.43% с начала года)

• Индекс полной доходности РТС вырос на 1.51% до 2708.4 пунктов (+5.59% н/н, +7.92% с начала года)

Рынок облигаций

• Индекс высокодоходных облигаций вырос на 0.08% (+0.22% н/н, +2.36% с начала года)

( Читать дальше )

Обзор рынка за 15 апреля

- 16 апреля 2021, 12:04

- |

15 апреля главной новостью на рынке были новые санкции США. В первую очередь рынок интересовали ограничения относительно государственного долга. По распоряжению президента США американские финансовые учреждения после 14 июня не смогут покупать новые российские гособлигации на первичном рынке.

После сообщений о возможных новых санкциях к 10.00 часам курс доллара на Московской бирже подскочил на 1,5 руб. к закрытию среды до 77,37 руб., евро — на 1,7 руб. до 92,63 руб. Индексы Мосбиржи и РТС на открытии торгов снизились на 1,25% и 3,5% соответственно. Но рынок быстро отыграл большую часть утренних потерь, понесенных в ожидании санкций.

Тем не менее Минфин заявил, что решения о необходимости проведения аукционов ОФЗ в ближайшие недели будут проводится с учётом рыночной конъюнктуры для содействия укреплению стабильности на российском долговом рынке.

ЦБ отметил, что на начало апреля доля нерезидентов в обращающихся ОФЗ уже снизилась до 19,7%, а их доля в первичных размещениях ОФЗ в марте составила около 10%, отметил регулятор.

Изменения основных показателей рынка за 15 апреля:

Денежный рынок:

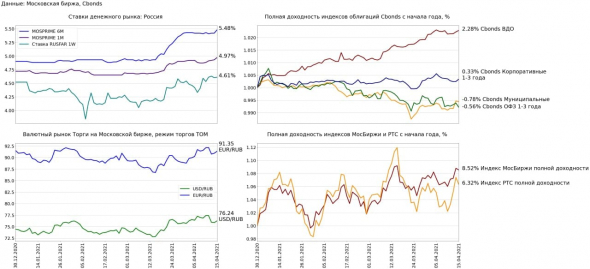

• Ведущий индикатор денежного рынка: 6-ти месячная ставка MOSPRIME увеличилась на 0.06 п.п. до 5.48% (+0.07 п.п. н/н, +0.58 п.п. с начала года)

• 1 месячная ставка MOSPRIME увеличилась на 0.04 п.п. до 4.97% (+0.1 п.п. н/н, +0.25 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, увеличилась на 0.01 п.п. до 4.61% (+0.02 п.п. н/н, -0.91 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару снизился на 0.49% до 76.2425 USD/RUB ( -0.8% н/н, 2.46 % с начала года)

• Рубль по отношению к евро снизился на 0.45 % до 91.3475 EUR/RUB ( -0.23% н/н, -0.19 % с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи снизился на 0.23% до 6460.22 пунктов (+1.73 н/н, +8.52 % с начала года)

• Индекс полной доходности РТС снизился на 1.02% до 2668.24 пунктов (+2.39 н/н, +6.32 % с начала года)

Рынок облигаций:

• Индекс высокодоходных облигаций вырос на 0.05% (+0.01% н/н, +2.28 % с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет вырос на 0.09% ( -0.03% н/н, +0.33 % с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет снизился на 0.03% (+0.28% н/н, -0.56 % с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг снизился на 0.17% ( -0.03% н/н, -0.78 % с начала года)

Обзор рынка за 14 апреля

- 15 апреля 2021, 09:17

- |

Обзор рынков за 14 апреля

Денежный рынок:

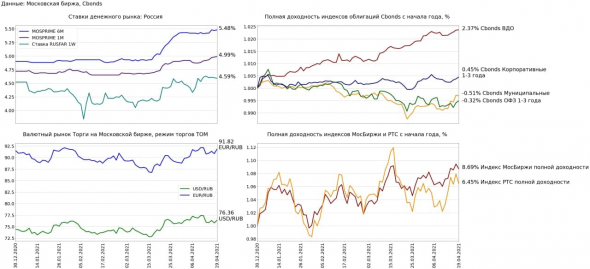

• Ведущий индикатор денежного рынка: 6-ти месячная ставка MOSPRIME вчера не изменилась, текущее значение 5.42% (+0.52 п.п. с начала года)

• 1 месячная ставка MOSPRIME увеличилась на 0.01 п.п. до 4.93% (+0.06 п.п. н/н, +0.21 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, снизилась на 0.03 п.п. до 4.6 (+0.19 п.п. н/н, -0.92 п.п. с начала года)

Валютный рынок:

Рубль после стремительного укрепления во вторник продолжил в среду рост к доллару на фоне сокращения геополитических рисков. USDRUB остается ниже 76 за доллар, дополнительно получая поддержку со стороны дорожающей нефти.

• Рубль по отношению к доллару вырос на 0.09% до 75.87 USDRUB ( -1.44 н/н, 1.96% с начала года)

• Рубль по отношению к евро снизился на 0.2% до 90.94 EURRUB ( -0.5 н/н, -0.63% с начала года)

Российские акции:

• Индекс полной доходности Московской биржи вырос на 1.55% до 6482.8 пунктов (+2.3% н/н, +8.9% с начала года)

• Индекс полной доходности РТС вырос на 2.28% до 2698.83 пунктов (+4.35% н/н, +7.54% с начала года)

Российские облигации (Индексы Cbonds):

• Индекс высокодоходных облигаций вырос на 0.07% ( -0.01% н/н, +2.23 % с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет не изменился (-0.13% н/н, +0.25% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет вырос на 0.31% (+0.32 н/н, -0.53% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг вырос на 0.07% ( -0.24% н/н, -0.62% с начала года

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал