SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

дивиденды

Все новости и аналитика по дивидендам, опубликованные на смартлабе.

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

МосБиржа: финансовые результаты за III кв. 2019 г. по МСФО

- 10 ноября 2019, 13:17

- |

Чистая прибыль компании за отчётный период увеличилась на 6,5% по сравнению с аналогичным периодом прошлого года – до 5,4 млрд руб. Скорректированная чистая прибыль на разовые резервы и на отложенный налог по ним выросла на 7,1% — до 5,5 млрд руб.

Рост прибыли обусловлен увеличением операционных доходов на 8,6% по сравнению с аналогичным периодом 2018 г. – до 10,7 млрд руб. В частности, чистый процентный доход вырос на 8,7% — до 4,2 млрд руб. из-за переоценки инвестиционного портфеля. Комиссионный доход увеличился на 8,1% — до 6,4 млрд руб.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 6 )

Снижение операционных доходов ММК может отразиться на дивидендах компании - Велес Капитал

- 08 ноября 2019, 19:39

- |

ММК начал 2019 г. в более тяжелых условиях по сравнению с другими представителями отрасли из-за высоких цен на железную руду, которые были вызваны разрушением дамбы на добывающих активах бразильской Vale и циклонами в Австралии. В III квартале дефицит на рынке железной руды исчез, и финансовые результаты компании начали восстановление.

Помимо высокой зависимости компании от цен на железную руду ММК выделяется среди прочих высокой долей продаж металлопродукции на внутреннем рынке: по итогам III квартала она достигла рекордных 91%. Стремление по максимуму нарастить поставки на российский рынок объясняется высокой премией внутренних цен по сравнению с экспортными бенчмарками, которая образовалась из-за аномально высокого спроса на сталь со стороны девелоперов в преддверии изменений в законодательстве долевого строительства.

Мы полагаем, что в 2020 г. на отчетность ММК главным образом будут влиять два фактора: снижение цен на железную руду и нормализация внутренней ценовой премии, которые будут иметь позитивный и негативный эффект соответственно. Снижение цен на руду выглядит наиболее реалистичным сценарием на фоне замедления спроса со стороны металлургов и роста добычи в Австралии. Внутренняя премия должна, по нашим ожиданиям, прийти к нормальным значениям, так как ее рост обусловлен разовым кратковременным событием.

( Читать дальше )

Помимо высокой зависимости компании от цен на железную руду ММК выделяется среди прочих высокой долей продаж металлопродукции на внутреннем рынке: по итогам III квартала она достигла рекордных 91%. Стремление по максимуму нарастить поставки на российский рынок объясняется высокой премией внутренних цен по сравнению с экспортными бенчмарками, которая образовалась из-за аномально высокого спроса на сталь со стороны девелоперов в преддверии изменений в законодательстве долевого строительства.

Мы полагаем, что в 2020 г. на отчетность ММК главным образом будут влиять два фактора: снижение цен на железную руду и нормализация внутренней ценовой премии, которые будут иметь позитивный и негативный эффект соответственно. Снижение цен на руду выглядит наиболее реалистичным сценарием на фоне замедления спроса со стороны металлургов и роста добычи в Австралии. Внутренняя премия должна, по нашим ожиданиям, прийти к нормальным значениям, так как ее рост обусловлен разовым кратковременным событием.

( Читать дальше )

Отчет Ленэнерго по РСБУ изменил дивидендные ожидания - Финам

- 08 ноября 2019, 19:12

- |

Прибыль «Ленэнерго» за 9 мес. по РСБУ выросла на 8% до 9,96 млрд руб. В 3-м квартале прибыль упала на 37% до 2,2 млрд руб. На результат повлияло создание крупных резервов. И хотя без этого фактора динамику ключевых показателей мы считаем положительной, держателям привилегированных акций будет трудно абстрагироваться от данных начислений, так как они влияют на прибыль и дивиденды.

Без существенного восстановления резервов в 4-м квартале прибыль и дивиденды будут меньше, чем мы ожидали. Мы понизили прогноз по дивидендам 2019П по привилегированным акциям до 12,5 руб. с 14,9 руб. и пересмотрели рекомендацию по привилегированным акциям «Ленэнерго» с «покупать» до «держать», а также целевую цену с 144 до 121 руб. исходя из DPS 12,5 и целевой дивдоходности 10,3%.

ГК «Финам»

Без существенного восстановления резервов в 4-м квартале прибыль и дивиденды будут меньше, чем мы ожидали. Мы понизили прогноз по дивидендам 2019П по привилегированным акциям до 12,5 руб. с 14,9 руб. и пересмотрели рекомендацию по привилегированным акциям «Ленэнерго» с «покупать» до «держать», а также целевую цену с 144 до 121 руб. исходя из DPS 12,5 и целевой дивдоходности 10,3%.

Вместе с тем мы отмечаем, что акции по-прежнему предлагают интересную доходность 10,3% и рекомендуем сохранять бумагу в портфеле в условиях низких процентных ставок.Малых Наталия

ГК «Финам»

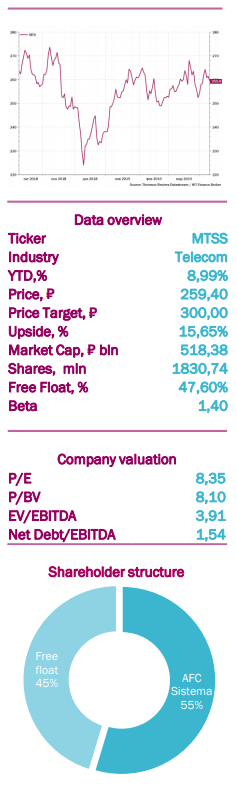

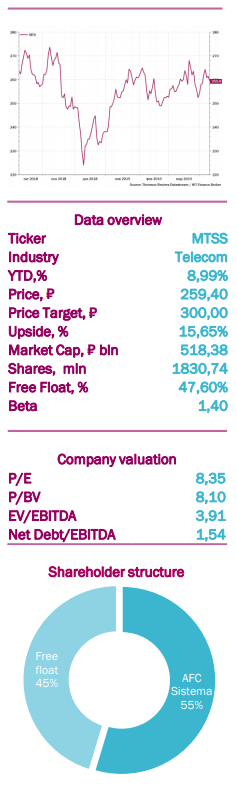

МТС – дивидендная мечта - КИТ Финанс Брокер

- 08 ноября 2019, 19:02

- |

Совет директоров МТС рекомендовал акционерам утвердить годовые дивиденды в размере 19,98 руб. на обыкновенную акцию (39,96 руб. на АДР) — или 39,9 млрд руб. за весь 2018 г. Текущая дивидендная доходность ближайшей выплаты составляет 7,7%.

Годовое собрание акционеров МТС, на котором будет рассматриваться вопрос дивидендов, запланировано на 27 июня. Дата составления списка лиц, имеющих право на участие в собрании — 9 июля.

Напомним: 21 марта МТС приняла новую дивполитику на 2019-2021 г., планирует выплачивать не менее 28 руб. на акцию в год.

Новая дивидендная политика, как и прежде, предусматривает выплату дивидендов двумя частями в течение календарного года: выплаты по результатам предыдущего года и выплаты промежуточных дивидендов за I полугодие текущего года.

( Читать дальше )

Годовое собрание акционеров МТС, на котором будет рассматриваться вопрос дивидендов, запланировано на 27 июня. Дата составления списка лиц, имеющих право на участие в собрании — 9 июля.

Напомним: 21 марта МТС приняла новую дивполитику на 2019-2021 г., планирует выплачивать не менее 28 руб. на акцию в год.

Новая дивидендная политика, как и прежде, предусматривает выплату дивидендов двумя частями в течение календарного года: выплаты по результатам предыдущего года и выплаты промежуточных дивидендов за I полугодие текущего года.

Идея заключается в том, что за ближайшие 14-15 месяцев по акциям МТС будет начислено почти 48 руб. дивидендов (до налога). Суммарная дивидендная доходность составит 18,5%. В связи с вышеперечисленным, рекомендуем покупать акции МТС с целевым ориентиром 300 руб.

( Читать дальше )

Русал - див политика не изменилась, СД пока не рассматривал вопрос дивидендах

- 08 ноября 2019, 15:08

- |

директор «Русала» по стратегии, развитию бизнеса и финансовым рынкам Олег Мухамедшин, выступая в ходе телефонной конференции с инвесторами:

Дивидендная политика предполагает выплату дивидендов из расчета 15% от показателя EBITDA (включая дивиденды от «Норникеля").

В 2017 году совет директоров компании утвердил также опцию распределения дивидендов на поквартальной основе в зависимости от финансовых показателей и других ограничений. Однако из-за санкций, введенных против компании в апреле 2018 г. (были сняты в январе 2019 года), «Русал» не выплачивал квартальные дивиденды.

источник

Дивидендная политика все еще в силе, но никаких решений о выплате дивидендов советом директоров еще не принято

Дивидендная политика предполагает выплату дивидендов из расчета 15% от показателя EBITDA (включая дивиденды от «Норникеля").

В 2017 году совет директоров компании утвердил также опцию распределения дивидендов на поквартальной основе в зависимости от финансовых показателей и других ограничений. Однако из-за санкций, введенных против компании в апреле 2018 г. (были сняты в январе 2019 года), «Русал» не выплачивал квартальные дивиденды.

источник

Мосбиржа может показать рост прибыли по итогам года - Финам

- 08 ноября 2019, 13:36

- |

«Мосбиржа» выпустила умеренно положительный отчет по МСФО за 3К2019. Чистая прибыль акционеров выросла на 7% до 5,5 млрд руб. Комиссионные доходы повысились на 8,1%, процентные доходы с учетом переоценки увеличились на 9% благодаря положительной переоценке инвестиционного портфеля. В комиссиях основными драйверами стали фондовый и срочный рынки.

Хотя по резервам, созданным в начале года, не было позитивных изменений, мы считаем возможным выход биржи на годовую прибыль чуть свыше 20 млрд руб., что предполагает рост на 2% г/г впервые после 3х лет снижения.

Акционеры могут получить дивиденд 2019П в размере 7,9 руб. с ожидаемой доходностью 8% к текущим котировкам, что немного превышает среднерыночный уровень. С момента дивидендной «отсечки» акции выросли на 20%.

ГК «Финам»

Хотя по резервам, созданным в начале года, не было позитивных изменений, мы считаем возможным выход биржи на годовую прибыль чуть свыше 20 млрд руб., что предполагает рост на 2% г/г впервые после 3х лет снижения.

Акционеры могут получить дивиденд 2019П в размере 7,9 руб. с ожидаемой доходностью 8% к текущим котировкам, что немного превышает среднерыночный уровень. С момента дивидендной «отсечки» акции выросли на 20%.

Мы сохраняем позитивное видение на инвестиционную историю MOEX, но в то же время отмечаем, что после ралли потенциал остается умеренным. Наша целевая цена 115 руб. предполагает апсайд порядка 16%.Малых Наталия

ГК «Финам»

Собрание акционеров ЧКПЗ решение о выплате дивидендов по результатам 2018 года.

- 08 ноября 2019, 12:40

- |

Собрание акционеров ЧКПЗ приняло решение о дивидендах по результатам 2018 года.

Акция: ЧелябКузнечПресЗд-3-ао

Дивиденд на акцию: 125 руб.

Общая сумма: 25 009 000.0 руб.

Дата закрытия реестра: 18.11.2019

Тип сф: Начисленные доходы по эмиссионным ценным бумагам эмитента

Текст сущфакта:

2.7. Общий размер начисленных (подлежащих выплате) доходов по ценным бумагам эмитента и размер начисленных (подлежащих выплате) доходов в расчете на одну ценную бумагу эмитента (общий размер дивидендов, начисленных на акции эмитента определенной категории (типа), и размер дивиденда, начисленного на одну акцию определенной категории (типа):

общий размер дивидендов на акции — 100 036 000 руб.

на одну обыкновенную именную акцию – 125 руб.

общий размер дивидендов на обыкновенные акции – 75 027 000 руб.

на одну привилегированную именную акцию – 125 руб.

общий размер дивидендов на привилегированные акции – 25 009 000 руб.

2.8. Форма выплаты доходов по ценным бумагам эмитента: денежными средствами

2.9 Дата, на которую определяются лица, имеющие право на получение дивидендов, в случае, если начисленными доходами по ценным бумагам эмитента являются дивиденды по акциям эмитента: 18 ноября 2019 года 3.0. Дата, в которую обязательство по выплате доходов по ценным бумагам эмитента (дивиденды по акциям) должно быть исполнено, а в случае, если обязательство по выплате доходов по ценным бумагам должно быть исполнено эмитентом в течение определенного срока (периода времени), — дата окончания этого срока: срок выплаты дивидендов номинальному держателю, который зарегистрирован в реестре акционеров, не позднее 10 рабочих дней (02.12.2019г.), а другим зарегистрированным в реестре акционеров лицам не позднее 25 рабочих дней (23.12.2019г.) с даты, на которую определяются лица, имеющие право на получение дивидендов.

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=3306

Дивиденды ЧКПЗ: https://smart-lab.ru/q/CHKZ/dividend/

Акция: ЧелябКузнечПресЗд-3-ао

Дивиденд на акцию: 125 руб.

Общая сумма: 25 009 000.0 руб.

Дата закрытия реестра: 18.11.2019

Тип сф: Начисленные доходы по эмиссионным ценным бумагам эмитента

Текст сущфакта:

2.7. Общий размер начисленных (подлежащих выплате) доходов по ценным бумагам эмитента и размер начисленных (подлежащих выплате) доходов в расчете на одну ценную бумагу эмитента (общий размер дивидендов, начисленных на акции эмитента определенной категории (типа), и размер дивиденда, начисленного на одну акцию определенной категории (типа):

общий размер дивидендов на акции — 100 036 000 руб.

на одну обыкновенную именную акцию – 125 руб.

общий размер дивидендов на обыкновенные акции – 75 027 000 руб.

на одну привилегированную именную акцию – 125 руб.

общий размер дивидендов на привилегированные акции – 25 009 000 руб.

2.8. Форма выплаты доходов по ценным бумагам эмитента: денежными средствами

2.9 Дата, на которую определяются лица, имеющие право на получение дивидендов, в случае, если начисленными доходами по ценным бумагам эмитента являются дивиденды по акциям эмитента: 18 ноября 2019 года 3.0. Дата, в которую обязательство по выплате доходов по ценным бумагам эмитента (дивиденды по акциям) должно быть исполнено, а в случае, если обязательство по выплате доходов по ценным бумагам должно быть исполнено эмитентом в течение определенного срока (периода времени), — дата окончания этого срока: срок выплаты дивидендов номинальному держателю, который зарегистрирован в реестре акционеров, не позднее 10 рабочих дней (02.12.2019г.), а другим зарегистрированным в реестре акционеров лицам не позднее 25 рабочих дней (23.12.2019г.) с даты, на которую определяются лица, имеющие право на получение дивидендов.

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=3306

Дивиденды ЧКПЗ: https://smart-lab.ru/q/CHKZ/dividend/

Norfolk Southern зафиксировал рекордное значение по коэффициенту Operating Ratio - Финам

- 08 ноября 2019, 12:36

- |

Компания Norfolk Southern является оператором второй по величине железной дороги на востоке США. Стоит отметить, что 2018 год оказался удачным для компании Norfolk Southern, которая сумела установить рекорд по ряду финансовых показателей. Тем не менее, крайне высока вероятность того, что 2019 год может оказаться уже не таким удачным.

Компания Norfolk Southern представила финансовые показатели за третий квартал, которые оказались хуже ожиданий аналитиков, что в основном было связано с неопределенностью вокруг торговой войны между США и Китаем, которая негативно влияет на темпы роста мировой экономики и соответственно снижает экономическую активность в США. Тем не менее, в третьем квартале коэффициент отношения операционных расходов к операционным доходам (Operating Ratio) достиг очередного рекорда благодаря эффективным действиям менеджмента.

Мы продолжаем считать, что в ближайшей перспективе США и Китай сумеют заключить не только промежуточную, но и окончательную торговую сделку, что впоследствии вновь вызовет всплеск экономической активности. В целом, финансовые результаты Norfolk Southern по-прежнему выглядят стабильными. Акции Norfolk Southern недооценены по большинству мультипликаторов по отношению к основным конкурентам. Менеджмент компании остается дружелюбным по отношению к инвесторам, сообщив о повышении квартальных дивидендов на 9% — с 86 центов до 94 центов на бумагу.

ГК «Финам»

Компания Norfolk Southern представила финансовые показатели за третий квартал, которые оказались хуже ожиданий аналитиков, что в основном было связано с неопределенностью вокруг торговой войны между США и Китаем, которая негативно влияет на темпы роста мировой экономики и соответственно снижает экономическую активность в США. Тем не менее, в третьем квартале коэффициент отношения операционных расходов к операционным доходам (Operating Ratio) достиг очередного рекорда благодаря эффективным действиям менеджмента.

Мы продолжаем считать, что в ближайшей перспективе США и Китай сумеют заключить не только промежуточную, но и окончательную торговую сделку, что впоследствии вновь вызовет всплеск экономической активности. В целом, финансовые результаты Norfolk Southern по-прежнему выглядят стабильными. Акции Norfolk Southern недооценены по большинству мультипликаторов по отношению к основным конкурентам. Менеджмент компании остается дружелюбным по отношению к инвесторам, сообщив о повышении квартальных дивидендов на 9% — с 86 центов до 94 центов на бумагу.

Мы рекомендуем «Покупать» бумаги Norfolk Southern и повышаем целевую цену.Сысоев Вадим

ГК «Финам»

Юнипро - дивиденды по результатам девяти месяцев 2019 года — рекомендация совета директоров

- 08 ноября 2019, 12:30

- |

Совет директоров Юнипро рекомендовал выплатить дивиденды по результатам девяти месяцев 2019 года.

Акция: Юнипро-2-ао

Дивиденд на акцию: 0,111025275979 руб.

Дата закрытия реестра: 15.12.2019

Тип сф: Решения совета директоров (наблюдательного совета)

Текст сущфакта:

2.1. Кворум заседания Совета директоров эмитента и результаты голосования по вопросам:

Кворум для проведения заседания Совета директоров составляет не менее половины от числа избранных членов Совета директоров.

Кворум для принятия решения по вопросам повестки дня заседания Совета директоров имеется.

Итоги голосования по первому вопросу:

«за» — 9 голосов.

«против» — (нет).

«воздержался» — (нет).

Итоги голосования по второму вопросу:

«за» — 9 голосов.

«против» — (нет).

«воздержался» — (нет).

Итоги голосования по третьему вопросу:

«за» — 9 голосов.

«против» — (нет).

«воздержался» — (нет).

Итоги голосования по четвертому вопросу:

«за» — 9 голосов.

«против» — (нет).

«воздержался» — (нет).

Итоги голосования по пятому вопросу:

«за» — 9 голосов.

«против» — (нет).

«воздержался» — (нет).

Итоги голосования по шестому вопросу:

«за» — 9 голосов.

«против» — (нет).

«воздержался» — (нет).

Итоги голосования по седьмому вопросу:

«за» — 9 голосов.

«против» — (нет).

«воздержался» — (нет).

Итоги голосования по восьмому вопросу:

«за» — 9 голосов.

«против» — (нет).

«воздержался» — (нет).

2.2. Содержание решений, принятых Советом директоров эмитента:

Первый вопрос: Рассмотрение предложений акционеров Общества по выдвижению кандидатов в Совет директоров Общества для избрания на внеочередном Общем собрании акционеров Общества 03.12.2019.

Решение по вопросу:

1.1. Включить в список кандидатур для голосования по выборам в Совет директоров Общества на внеочередном Общем собрании акционеров 03.12.2019 следующих кандидатов, выдвинутых акционерами Общества:

№ Ф.И.О. кандидата Должность

1 Абдушелишвили Георгий Леванович Управляющий директор – Старший партнер АО «Вектор Лидерства»

2 Белова Анна Григорьевна Профессор Высшей школы менеджмента Высшей школы экономики

3 Дэвид Брайсон (David Bryson) Директор по производственным вопросам – управление активами Юнипер СЕ

4 Др. Патрик Вольфф (Dr. Patrick Wolff) Главный советник и главный специалист по процедуре соответствия Юнипер СЕ

5 Вьюгин Олег Вячеславович Профессор Школы финансов Факультета экономических наук Высшей школы экономики

6 Гюнтер Экхардт Рюммлер (Gunter Eckhardt Rummler) Член Правления Юнипер СЕ

7 Райнер Хартманн (Reiner Hartmann) Глава Представительства Юнипер Глобал Коммодитиз СЕ в г. Москва

8 Андреас Ширенбек (Andreas Schierenbeck) Главный исполнительный директор Юнипер СЕ

9 Широков Максим Геннадьевич Генеральный директор ПАО «Юнипро»

Второй вопрос: Признание независимым кандидата в члены Совета директоров Общества.

Решение по вопросу:

2.1. Признать Вьюгина Олега Вячеславовича независимым кандидатом в члены Совета директоров ПАО «Юнипро» для избрания на внеочередном Общем собрании акционеров ПАО «Юнипро» 03.12.2019, несмотря на наличие формального критерия его связанности с существенными контрагентами Общества — ПАО «НК «Роснефть» и НКО НКЦ (АО), в соответствии с пп. 1 п. 6 приложения 4 к Правилам листинга ПАО Московская Биржа, утвержденным Наблюдательным советом ПАО Московская Биржа 09.07.2019 (Протокол № 6) (далее – Правила листинга), ввиду следующих обстоятельств:

2.1.1. Вьюгин Олег Вячеславович впервые был избран в состав Совета директоров ПАО «Юнипро» 07.12.2017 на внеочередном Общем собрании акционеров Общества (Протокол № 19 от 07.12.2017).

На годовом Общем собрании акционеров Общества 14 июня 2018 года (Протокол № 20 от 14.06.2018) Вьюгин Олег Вячеславович был избран в новый состав Совета директоров ПАО «Юнипро».

Советом директоров Общества 14.06.2018 (Протокол № 261 от 15.06.2018) Вьюгин Олег Вячеславович был признан независимым директором, несмотря на наличие формального критерия связанности с существенными контрагентами Общества — ПАО «НК «Роснефть» и НКО НКЦ (АО).

Советом директоров Общества 04.04.2019 (Протокол № 272 от 05.04.2019) Вьюгин Олег Вячеславович был признан независимым кандидатом в члены совета директоров, несмотря на наличие формального критерия связанности с существенными контрагентами Общества — ПАО «НК «Роснефть» и НКО НКЦ (АО).

На годовом Общем собрании акционеров Общества 14.06.2019 года (Протокол № 22 от 14.06.2019) Вьюгин Олег Вячеславович был избран в новый состав Совета директоров ПАО «Юнипро».

Вьюгин Олег Вячеславович включен в список кандидатур для голосования по выборам в Совет директоров Общества на внеочередном Общем собрании акционеров 03.12.2019.

При проведении оценки соответствия Вьюгина Олега Вячеславовича критериям независимости членов совета директоров, установленным Правилами листинга, было установлено, что Вьюгин Олег Вячеславович является лицом, связанным с существенными контрагентами Общества — ПАО «НК «Роснефть» и НКО НКЦ (АО).

2.1.2. В соответствии с п. 2 приложения 4 к Правилам листинга ПАО «НК «Роснефть» признается существенным контрагентом Общества, поскольку размер обязательств Общества, возникших из договорных отношений между ПАО «Юнипро» и ПАО «НК «Роснефть», составляет более 2% от консолидированной выручки (доходов) Общества за 2018 год.

Вьюгин Олег Вячеславович является членом Совета директоров ПАО «НК «Роснефть», в связи с чем, в соответствии с пп. 1 п. 6 приложения 4 к Правилам листинга он является лицом, связанным с существенным контрагентом Общества.

Вьюгин Олег Вячеславович был избран в состав Совета директоров ПАО «НК «Роснефть» 17.06.2015 как независимый директор. Договор между ПАО «Юнипро» и ПАО «НК «Роснефть» подписан 18.06.2015. До заключения договора с ПАО «НК «Роснефть» Обществом также были проанализированы предложения других независимых газодобывающих компаний. ПАО «НК «Роснефть» было выбрано как предложившее лучшие рыночные условия.

ПАО «НК «Роснефть» не влияет и не может влиять на решения, принимаемые Обществом. Влияние на финансово-хозяйственную деятельность Общества ограничено только рамками заключенного договора.

Заключение договора не требовало одобрения Совета директоров ПАО «НК «Роснефть», в связи с чем Вьюгин Олег Вячеславович не мог оказать влияние на принятие решения о заключении данного договора.

Договор между ПАО «Юнипро» и ПАО «НК «Роснефть» был одобрен Советом директоров Общества 10.06.2015 (протокол № 214 от 11.06.2015). Вьюгин Олег Вячеславович не мог оказать влияние на принятие решения о заключении данного договора, т.к. не входил в тот момент в состав Совета директоров ПАО «Юнипро».

Договор между ПАО «Юнипро» и ПАО «НК «Роснефть» заключен на срок до 31.12.2020. В настоящее время Общество не заключало дополнительных соглашений к договору с ПАО «НК «Роснефть».

При заключении дополнительных соглашений к существующему договору или возникновении новых договорных обязательств между ПАО «Юнипро» и ПАО «НК «Роснефть», в случае если такие договоры будут требовать одобрения Совета директоров Общества, Вьюгин Олег Вячеславович обязуется воздерживаться от голосования по таким вопросам.

2.1.3. В соответствии с п. 2 приложения 4 к Правилам листинга НКО НКЦ (АО) признается существенным контрагентом Общества, поскольку суммарный размер обязательств Общества (с учетом объемов размещенных депозитов), возникших из договорных отношений между ПАО «Юнипро» и НКО НКЦ (АО), составляет более 2% от консолидированных доходов (выручки) НКО НКЦ (АО) за 2018 год.

Вьюгин Олег Вячеславович входит в состав Совета директоров ПАО Московская Биржа, которое является контролирующим лицом НКО НКЦ (АО), в связи с чем, в соответствии с пп. 1 п. 6 приложения 4 к Правилам листинга он является лицом, связанным с существенным контрагентом Общества.

Вьюгин Олег Вячеславович был избран в состав Совета директоров ПАО Московская Биржа 26.04.2018 как независимый директор.

Между ПАО «Юнипро» и НКО НКЦ (АО) 07.02.2018 заключен договор об оказании клиринговых услуг, в соответствии с которым НКО НКЦ (АО) выступает центральным контрагентом при осуществлении Обществом операций на рынке депозитов. Как центральный контрагент НКО НКЦ (АО) выступает лишь посредником между сторонами, заемщиками выступают банки, брокеры и другие профучастники.

НКО НКЦ (АО) не влияет и не может влиять на решения, принимаемые Обществом. Влияние на финансово-хозяйственную деятельность Общества ограничено только рамками заключенного договора. В соответствии с договором между ПАО «Юнипро» и НКО НКЦ (АО) максимальное вознаграждение ограничено размером комиссии центрального контрагента по совершаемым операциям.

Заключение договора не требовало одобрения Совета директоров ПАО «Юнипро» и Наблюдательного совета ПАО Московская Биржа, в связи с чем Вьюгин Олег Вячеславович не мог оказать влияние на принятие решения о заключении данного договора.

При заключении дополнительных соглашений к существующему договору или возникновении новых договорных обязательств между ПАО «Юнипро» и НКО НКЦ (АО), в случае если такие договоры будут требовать одобрения Совета директоров Общества, Вьюгин Олег Вячеславович обязуется воздерживаться от голосования по таким вопросам.

2.1.4. Вьюгин Олег Вячеславович соответствует всем критериям определения независимости членов совета директоров, установленным Правилами листинга, за исключением критерия связанности с существенными контрагентами Общества.

2.1.5. Вьюгин Олег Вячеславович добросовестно исполняет обязанности члена Совета директоров Общества, принимает активное участие в заседаниях Совета директоров Общества, голосует в соответствии с долгосрочными планами Общества, представляя интересы всех акционеров.

2.1.6. Решением Совета директоров Общества от 14.06.2019 (Протокол № 276 от 17.06.2019) Вьюгин Олег Вячеславович избран в состав Комитета по аудиту Совета директоров Общества и Комитета по кадрам и вознаграждениям Совета директоров Общества. Вьюгин Олег Вячеславович имеет большой опыт работы в качестве независимого члена комитетов совета директоров ряда российских публичных обществ, что способствует эффективной работе и всестороннему обсуждению вопросов комитетов Совета директоров ПАО «Юнипро».

2.1.7. Вьюгин Олег Вячеславович – лауреат XII Национальной премии «Директор года» в номинациях «Независимый директор» и «Председатель Совета директоров: вклад в развитие корпоративного управления» по рейтингу Ассоциации независимых директоров (2017 год), кроме того входит в 25 лучших председателей совета директоров по рейтингу Ассоциации независимых директоров (2018 год).

2.1.8. На основании вышеизложенного Совет директоров ПАО «Юнипро» имеет все основания полагать, что связанность Вьюгина Олега Вячеславовича с существенными контрагентами Общества — ПАО «НК «Роснефть» и НКО НКЦ (АО) носит формальный характер и придерживается мнения, что многолетний опыт работы, высокая профессиональная подготовка и личная ответственность, деловая репутация, объективная и непредвзятая позиция, основанная на принципах законности, справедливости и равного отношения ко всем акционерам Общества, позволяют ему принимать объективные решения, независимо от влияния любых иных лиц, отвечающие в полной мере интересам Общества и его акционеров.

Третий вопрос: Рекомендации внеочередному Общему собранию акционеров Общества по размеру дивидендов по обыкновенным акциям по результатам девяти месяцев 2019 года и дате, на которую определяются лица, имеющие право на получение дивидендов.

Решение по вопросу:

3.1. Рекомендовать внеочередному Общему собранию акционеров Общества принять решение о выплате дивидендов по обыкновенным акциям ПАО «Юнипро» по результатам девяти месяцев 2019 года из чистой прибыли ПАО «Юнипро» по результатам девяти месяцев 2019 года в размере 0,111025275979 рубля на одну обыкновенную акцию (далее – дивиденды). Дивиденды выплатить в денежной форме. Сумма начисленных дивидендов в расчете на одного акционера определяется с точностью до одной копейки. Округление цифр при расчете производится по правилам математического округления.

3.2. Рекомендовать внеочередному Общему собранию акционеров Общества утвердить 15 декабря 2019 года в качестве даты, на которую определяются лица, имеющие право на получение дивидендов.

Четвертый вопрос: Рассмотрение вопросов к внеочередному Общему собранию акционеров ПАО «Юнипро».

Решение по вопросу:

4.1. Утвердить форму и текст бюллетеней для голосования на внеочередном Общем собрании акционеров Общества 03 декабря 2019 года согласно приложению № 1 к протоколу.

4.2. Утвердить проекты решений внеочередного Общего собрания акционеров Общества 03 декабря 2019 года согласно приложению № 2 к протоколу.

4.3. Избрать в качестве Секретаря внеочередного Общего собрания акционеров Общества начальника управления корпоративной политики ПАО «Юнипро» Гиганову Екатерину Алексеевну.

Пятый вопрос: Утверждение Информационной политики ПАО «Юнипро».

Решение по вопросу:

5.1. Утвердить Информационную политику ПАО «Юнипро» в соответствии с приложением № 3 к протоколу.

5.2. Возложить на Комитет по аудиту Совета директоров ПАО «Юнипро» обязанности по контролю за соблюдением Информационной политики ПАО «Юнипро.

Шестой вопрос: Утверждение новой редакции Положения о Комитете по аудиту Совета директоров ПАО «Юнипро».

Решение по вопросу:

6.1. Утвердить новую редакцию Положения о Комитете по аудиту Совета директоров ПАО «Юнипро», приведенную в приложении № 4 к протоколу.

Седьмой вопрос: Утверждение новой редакции Положения о Комитете по кадрам и вознаграждениям Совета директоров ПАО «Юнипро».

Решение по вопросу:

7.1. Утвердить новую редакцию Положения о Комитете по кадрам и вознаграждениям Совета директоров ПАО «Юнипро», приведенную в приложении № 5 к протоколу.

Восьмой вопрос: Рассмотрение факторов, влияющих на достижение финансовых результатов Юнипер СЕ (EBITDA) и ПАО «Юнипро» (EBITDA) за 2019 год при расчете годовой премии работников.

Решение по вопросу:

8.1. При подведении итогов достижения финансовых результатов Юнипер СЕ (EBITDA) и ПАО «Юнипро» (EBITDA) за 2019 год исключить факторы, указанные в Приложении № 6 к протоколу.

2.3. Дата проведения заседания Совета директоров эмитента, на котором приняты соответствующие решения: 06.11.2019.

2.4. Дата составления и номер протокола заседания Совета директоров эмитента, на котором приняты соответствующие решения: 08.11.2019, Протокол № 281.

2.5. Вид, категория (тип), серия ценных бумаг, государственный регистрационный номер выпуска (дополнительного выпуска) ценных бумаг и дата его государственной регистрации (идентификационный номер выпуска (дополнительного выпуска) ценных бумаг и дата его присвоения) и международный код (номер) идентификации ценных бумаг (ISIN) (при наличии):

Вид, категория (тип) ценных бумаг: акции именные обыкновенные бездокументарные.

Государственный регистрационный номер выпуска ценных бумаг: 1-02-65104-D.

Дата государственной регистрации выпуска ценных бумаг: 19 апреля 2007 года.

Международный код (номер) идентификации ценных бумаг (ISIN) (при наличии): RU000A0JNGA5.

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=7878

Дивиденды Юнипро: https://smart-lab.ru/q/UPRO/dividend/

Акция: Юнипро-2-ао

Дивиденд на акцию: 0,111025275979 руб.

Дата закрытия реестра: 15.12.2019

Тип сф: Решения совета директоров (наблюдательного совета)

Текст сущфакта:

2.1. Кворум заседания Совета директоров эмитента и результаты голосования по вопросам:

Кворум для проведения заседания Совета директоров составляет не менее половины от числа избранных членов Совета директоров.

Кворум для принятия решения по вопросам повестки дня заседания Совета директоров имеется.

Итоги голосования по первому вопросу:

«за» — 9 голосов.

«против» — (нет).

«воздержался» — (нет).

Итоги голосования по второму вопросу:

«за» — 9 голосов.

«против» — (нет).

«воздержался» — (нет).

Итоги голосования по третьему вопросу:

«за» — 9 голосов.

«против» — (нет).

«воздержался» — (нет).

Итоги голосования по четвертому вопросу:

«за» — 9 голосов.

«против» — (нет).

«воздержался» — (нет).

Итоги голосования по пятому вопросу:

«за» — 9 голосов.

«против» — (нет).

«воздержался» — (нет).

Итоги голосования по шестому вопросу:

«за» — 9 голосов.

«против» — (нет).

«воздержался» — (нет).

Итоги голосования по седьмому вопросу:

«за» — 9 голосов.

«против» — (нет).

«воздержался» — (нет).

Итоги голосования по восьмому вопросу:

«за» — 9 голосов.

«против» — (нет).

«воздержался» — (нет).

2.2. Содержание решений, принятых Советом директоров эмитента:

Первый вопрос: Рассмотрение предложений акционеров Общества по выдвижению кандидатов в Совет директоров Общества для избрания на внеочередном Общем собрании акционеров Общества 03.12.2019.

Решение по вопросу:

1.1. Включить в список кандидатур для голосования по выборам в Совет директоров Общества на внеочередном Общем собрании акционеров 03.12.2019 следующих кандидатов, выдвинутых акционерами Общества:

№ Ф.И.О. кандидата Должность

1 Абдушелишвили Георгий Леванович Управляющий директор – Старший партнер АО «Вектор Лидерства»

2 Белова Анна Григорьевна Профессор Высшей школы менеджмента Высшей школы экономики

3 Дэвид Брайсон (David Bryson) Директор по производственным вопросам – управление активами Юнипер СЕ

4 Др. Патрик Вольфф (Dr. Patrick Wolff) Главный советник и главный специалист по процедуре соответствия Юнипер СЕ

5 Вьюгин Олег Вячеславович Профессор Школы финансов Факультета экономических наук Высшей школы экономики

6 Гюнтер Экхардт Рюммлер (Gunter Eckhardt Rummler) Член Правления Юнипер СЕ

7 Райнер Хартманн (Reiner Hartmann) Глава Представительства Юнипер Глобал Коммодитиз СЕ в г. Москва

8 Андреас Ширенбек (Andreas Schierenbeck) Главный исполнительный директор Юнипер СЕ

9 Широков Максим Геннадьевич Генеральный директор ПАО «Юнипро»

Второй вопрос: Признание независимым кандидата в члены Совета директоров Общества.

Решение по вопросу:

2.1. Признать Вьюгина Олега Вячеславовича независимым кандидатом в члены Совета директоров ПАО «Юнипро» для избрания на внеочередном Общем собрании акционеров ПАО «Юнипро» 03.12.2019, несмотря на наличие формального критерия его связанности с существенными контрагентами Общества — ПАО «НК «Роснефть» и НКО НКЦ (АО), в соответствии с пп. 1 п. 6 приложения 4 к Правилам листинга ПАО Московская Биржа, утвержденным Наблюдательным советом ПАО Московская Биржа 09.07.2019 (Протокол № 6) (далее – Правила листинга), ввиду следующих обстоятельств:

2.1.1. Вьюгин Олег Вячеславович впервые был избран в состав Совета директоров ПАО «Юнипро» 07.12.2017 на внеочередном Общем собрании акционеров Общества (Протокол № 19 от 07.12.2017).

На годовом Общем собрании акционеров Общества 14 июня 2018 года (Протокол № 20 от 14.06.2018) Вьюгин Олег Вячеславович был избран в новый состав Совета директоров ПАО «Юнипро».

Советом директоров Общества 14.06.2018 (Протокол № 261 от 15.06.2018) Вьюгин Олег Вячеславович был признан независимым директором, несмотря на наличие формального критерия связанности с существенными контрагентами Общества — ПАО «НК «Роснефть» и НКО НКЦ (АО).

Советом директоров Общества 04.04.2019 (Протокол № 272 от 05.04.2019) Вьюгин Олег Вячеславович был признан независимым кандидатом в члены совета директоров, несмотря на наличие формального критерия связанности с существенными контрагентами Общества — ПАО «НК «Роснефть» и НКО НКЦ (АО).

На годовом Общем собрании акционеров Общества 14.06.2019 года (Протокол № 22 от 14.06.2019) Вьюгин Олег Вячеславович был избран в новый состав Совета директоров ПАО «Юнипро».

Вьюгин Олег Вячеславович включен в список кандидатур для голосования по выборам в Совет директоров Общества на внеочередном Общем собрании акционеров 03.12.2019.

При проведении оценки соответствия Вьюгина Олега Вячеславовича критериям независимости членов совета директоров, установленным Правилами листинга, было установлено, что Вьюгин Олег Вячеславович является лицом, связанным с существенными контрагентами Общества — ПАО «НК «Роснефть» и НКО НКЦ (АО).

2.1.2. В соответствии с п. 2 приложения 4 к Правилам листинга ПАО «НК «Роснефть» признается существенным контрагентом Общества, поскольку размер обязательств Общества, возникших из договорных отношений между ПАО «Юнипро» и ПАО «НК «Роснефть», составляет более 2% от консолидированной выручки (доходов) Общества за 2018 год.

Вьюгин Олег Вячеславович является членом Совета директоров ПАО «НК «Роснефть», в связи с чем, в соответствии с пп. 1 п. 6 приложения 4 к Правилам листинга он является лицом, связанным с существенным контрагентом Общества.

Вьюгин Олег Вячеславович был избран в состав Совета директоров ПАО «НК «Роснефть» 17.06.2015 как независимый директор. Договор между ПАО «Юнипро» и ПАО «НК «Роснефть» подписан 18.06.2015. До заключения договора с ПАО «НК «Роснефть» Обществом также были проанализированы предложения других независимых газодобывающих компаний. ПАО «НК «Роснефть» было выбрано как предложившее лучшие рыночные условия.

ПАО «НК «Роснефть» не влияет и не может влиять на решения, принимаемые Обществом. Влияние на финансово-хозяйственную деятельность Общества ограничено только рамками заключенного договора.

Заключение договора не требовало одобрения Совета директоров ПАО «НК «Роснефть», в связи с чем Вьюгин Олег Вячеславович не мог оказать влияние на принятие решения о заключении данного договора.

Договор между ПАО «Юнипро» и ПАО «НК «Роснефть» был одобрен Советом директоров Общества 10.06.2015 (протокол № 214 от 11.06.2015). Вьюгин Олег Вячеславович не мог оказать влияние на принятие решения о заключении данного договора, т.к. не входил в тот момент в состав Совета директоров ПАО «Юнипро».

Договор между ПАО «Юнипро» и ПАО «НК «Роснефть» заключен на срок до 31.12.2020. В настоящее время Общество не заключало дополнительных соглашений к договору с ПАО «НК «Роснефть».

При заключении дополнительных соглашений к существующему договору или возникновении новых договорных обязательств между ПАО «Юнипро» и ПАО «НК «Роснефть», в случае если такие договоры будут требовать одобрения Совета директоров Общества, Вьюгин Олег Вячеславович обязуется воздерживаться от голосования по таким вопросам.

2.1.3. В соответствии с п. 2 приложения 4 к Правилам листинга НКО НКЦ (АО) признается существенным контрагентом Общества, поскольку суммарный размер обязательств Общества (с учетом объемов размещенных депозитов), возникших из договорных отношений между ПАО «Юнипро» и НКО НКЦ (АО), составляет более 2% от консолидированных доходов (выручки) НКО НКЦ (АО) за 2018 год.

Вьюгин Олег Вячеславович входит в состав Совета директоров ПАО Московская Биржа, которое является контролирующим лицом НКО НКЦ (АО), в связи с чем, в соответствии с пп. 1 п. 6 приложения 4 к Правилам листинга он является лицом, связанным с существенным контрагентом Общества.

Вьюгин Олег Вячеславович был избран в состав Совета директоров ПАО Московская Биржа 26.04.2018 как независимый директор.

Между ПАО «Юнипро» и НКО НКЦ (АО) 07.02.2018 заключен договор об оказании клиринговых услуг, в соответствии с которым НКО НКЦ (АО) выступает центральным контрагентом при осуществлении Обществом операций на рынке депозитов. Как центральный контрагент НКО НКЦ (АО) выступает лишь посредником между сторонами, заемщиками выступают банки, брокеры и другие профучастники.

НКО НКЦ (АО) не влияет и не может влиять на решения, принимаемые Обществом. Влияние на финансово-хозяйственную деятельность Общества ограничено только рамками заключенного договора. В соответствии с договором между ПАО «Юнипро» и НКО НКЦ (АО) максимальное вознаграждение ограничено размером комиссии центрального контрагента по совершаемым операциям.

Заключение договора не требовало одобрения Совета директоров ПАО «Юнипро» и Наблюдательного совета ПАО Московская Биржа, в связи с чем Вьюгин Олег Вячеславович не мог оказать влияние на принятие решения о заключении данного договора.

При заключении дополнительных соглашений к существующему договору или возникновении новых договорных обязательств между ПАО «Юнипро» и НКО НКЦ (АО), в случае если такие договоры будут требовать одобрения Совета директоров Общества, Вьюгин Олег Вячеславович обязуется воздерживаться от голосования по таким вопросам.

2.1.4. Вьюгин Олег Вячеславович соответствует всем критериям определения независимости членов совета директоров, установленным Правилами листинга, за исключением критерия связанности с существенными контрагентами Общества.

2.1.5. Вьюгин Олег Вячеславович добросовестно исполняет обязанности члена Совета директоров Общества, принимает активное участие в заседаниях Совета директоров Общества, голосует в соответствии с долгосрочными планами Общества, представляя интересы всех акционеров.

2.1.6. Решением Совета директоров Общества от 14.06.2019 (Протокол № 276 от 17.06.2019) Вьюгин Олег Вячеславович избран в состав Комитета по аудиту Совета директоров Общества и Комитета по кадрам и вознаграждениям Совета директоров Общества. Вьюгин Олег Вячеславович имеет большой опыт работы в качестве независимого члена комитетов совета директоров ряда российских публичных обществ, что способствует эффективной работе и всестороннему обсуждению вопросов комитетов Совета директоров ПАО «Юнипро».

2.1.7. Вьюгин Олег Вячеславович – лауреат XII Национальной премии «Директор года» в номинациях «Независимый директор» и «Председатель Совета директоров: вклад в развитие корпоративного управления» по рейтингу Ассоциации независимых директоров (2017 год), кроме того входит в 25 лучших председателей совета директоров по рейтингу Ассоциации независимых директоров (2018 год).

2.1.8. На основании вышеизложенного Совет директоров ПАО «Юнипро» имеет все основания полагать, что связанность Вьюгина Олега Вячеславовича с существенными контрагентами Общества — ПАО «НК «Роснефть» и НКО НКЦ (АО) носит формальный характер и придерживается мнения, что многолетний опыт работы, высокая профессиональная подготовка и личная ответственность, деловая репутация, объективная и непредвзятая позиция, основанная на принципах законности, справедливости и равного отношения ко всем акционерам Общества, позволяют ему принимать объективные решения, независимо от влияния любых иных лиц, отвечающие в полной мере интересам Общества и его акционеров.

Третий вопрос: Рекомендации внеочередному Общему собранию акционеров Общества по размеру дивидендов по обыкновенным акциям по результатам девяти месяцев 2019 года и дате, на которую определяются лица, имеющие право на получение дивидендов.

Решение по вопросу:

3.1. Рекомендовать внеочередному Общему собранию акционеров Общества принять решение о выплате дивидендов по обыкновенным акциям ПАО «Юнипро» по результатам девяти месяцев 2019 года из чистой прибыли ПАО «Юнипро» по результатам девяти месяцев 2019 года в размере 0,111025275979 рубля на одну обыкновенную акцию (далее – дивиденды). Дивиденды выплатить в денежной форме. Сумма начисленных дивидендов в расчете на одного акционера определяется с точностью до одной копейки. Округление цифр при расчете производится по правилам математического округления.

3.2. Рекомендовать внеочередному Общему собранию акционеров Общества утвердить 15 декабря 2019 года в качестве даты, на которую определяются лица, имеющие право на получение дивидендов.

Четвертый вопрос: Рассмотрение вопросов к внеочередному Общему собранию акционеров ПАО «Юнипро».

Решение по вопросу:

4.1. Утвердить форму и текст бюллетеней для голосования на внеочередном Общем собрании акционеров Общества 03 декабря 2019 года согласно приложению № 1 к протоколу.

4.2. Утвердить проекты решений внеочередного Общего собрания акционеров Общества 03 декабря 2019 года согласно приложению № 2 к протоколу.

4.3. Избрать в качестве Секретаря внеочередного Общего собрания акционеров Общества начальника управления корпоративной политики ПАО «Юнипро» Гиганову Екатерину Алексеевну.

Пятый вопрос: Утверждение Информационной политики ПАО «Юнипро».

Решение по вопросу:

5.1. Утвердить Информационную политику ПАО «Юнипро» в соответствии с приложением № 3 к протоколу.

5.2. Возложить на Комитет по аудиту Совета директоров ПАО «Юнипро» обязанности по контролю за соблюдением Информационной политики ПАО «Юнипро.

Шестой вопрос: Утверждение новой редакции Положения о Комитете по аудиту Совета директоров ПАО «Юнипро».

Решение по вопросу:

6.1. Утвердить новую редакцию Положения о Комитете по аудиту Совета директоров ПАО «Юнипро», приведенную в приложении № 4 к протоколу.

Седьмой вопрос: Утверждение новой редакции Положения о Комитете по кадрам и вознаграждениям Совета директоров ПАО «Юнипро».

Решение по вопросу:

7.1. Утвердить новую редакцию Положения о Комитете по кадрам и вознаграждениям Совета директоров ПАО «Юнипро», приведенную в приложении № 5 к протоколу.

Восьмой вопрос: Рассмотрение факторов, влияющих на достижение финансовых результатов Юнипер СЕ (EBITDA) и ПАО «Юнипро» (EBITDA) за 2019 год при расчете годовой премии работников.

Решение по вопросу:

8.1. При подведении итогов достижения финансовых результатов Юнипер СЕ (EBITDA) и ПАО «Юнипро» (EBITDA) за 2019 год исключить факторы, указанные в Приложении № 6 к протоколу.

2.3. Дата проведения заседания Совета директоров эмитента, на котором приняты соответствующие решения: 06.11.2019.

2.4. Дата составления и номер протокола заседания Совета директоров эмитента, на котором приняты соответствующие решения: 08.11.2019, Протокол № 281.

2.5. Вид, категория (тип), серия ценных бумаг, государственный регистрационный номер выпуска (дополнительного выпуска) ценных бумаг и дата его государственной регистрации (идентификационный номер выпуска (дополнительного выпуска) ценных бумаг и дата его присвоения) и международный код (номер) идентификации ценных бумаг (ISIN) (при наличии):

Вид, категория (тип) ценных бумаг: акции именные обыкновенные бездокументарные.

Государственный регистрационный номер выпуска ценных бумаг: 1-02-65104-D.

Дата государственной регистрации выпуска ценных бумаг: 19 апреля 2007 года.

Международный код (номер) идентификации ценных бумаг (ISIN) (при наличии): RU000A0JNGA5.

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=7878

Дивиденды Юнипро: https://smart-lab.ru/q/UPRO/dividend/

Потенциал роста в акциях Valero Energy сохраняется - Финам

- 08 ноября 2019, 12:29

- |

Сегодня поговорим о нашей инвестиционной идее в нефтегазовом секторе США – компании Valero Energy. В августе этого года я уже рассказывал об этой компании, которая является одним из крупнейших независимых нефтеперерабатывающих предприятий в Северной Америке, обладающим большими производственными мощностями, которые позволяют перекрыть все потребности различных типов клиентов.

В августе акции компании колебались в районе $80, сейчас они торгуются уже на уровне $100. С одной стороны, определенный рост уже состоялся, но потенциал сохраняется. Капитализация компании составляет порядка $41 млн. Компания отчиталась за 3 квартал нейтрально, но лучше тех прогнозов, которые строили аналитики. Компания планирует выплачивать порядка 40-50% операционной выручки на дивиденды и байбэки.

ИК «Финам»

В августе акции компании колебались в районе $80, сейчас они торгуются уже на уровне $100. С одной стороны, определенный рост уже состоялся, но потенциал сохраняется. Капитализация компании составляет порядка $41 млн. Компания отчиталась за 3 квартал нейтрально, но лучше тех прогнозов, которые строили аналитики. Компания планирует выплачивать порядка 40-50% операционной выручки на дивиденды и байбэки.

Мы по-прежнему рекомендуем «Покупать» акции Valero Energy с целевой ценой $120.Кабаков Ярослав

ИК «Финам»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал