дивиденды

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

ТрансКонтейнер-1-ао: информация о выплаченных дивидендах

- 08 ноября 2019, 12:25

- |

Акция: ТрансКонтейнер-1-ао

Общая сумма: 2 147 715 835.5 руб.

Дивиденд на акцию: 154,57 руб.

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=11194

Дивиденды ТрансКонтейнер: https://smart-lab.ru/q/TRCN/dividend/

- комментировать

- Комментарии ( 1 )

Энел Россия - высокая доходность, высокие риски - Финам

- 08 ноября 2019, 12:20

- |

Без учета списаний 8,6 млрд руб., связанных с продажей Рефтинской ГРЭС прибыль за 9 мес. составила 5,97 млрд руб. (+22% г/г) на фоне роста цен на электроэнергию и оптимизации расходов. «Энел Россия» в этом году может заработать 10,3 млрд руб. (+33%) базовой прибыли.

Дивиденд 2019Е может составить 0,131 руб. (-8% г/г) при выплате 45% базовой прибыли. ENRU, таким образом, предлагают сейчас лучшую доходность (13,6%) среди генкомпаний, но это обусловлено повышенными рисками.

Инвестиционные проекты – строительство трёх ВЭС и обновление мощностей по ДПМ, начнут давать отдачу только через несколько лет, но в ближайшие годы акции ENRU будут оставаться спекулятивным вариантом на фоне ожиданий снижения прибыли и норм выплат в 2020-2021 гг. На Дне инвестора в декабре компания обновит ориентиры по прибыли и дивидендной политике, а также объявит решение по аллокации средств от Рефтинской ГРЭС.

Мы сохраняем рекомендацию «держать». Акции компании сохраняют потенциал роста.Малых Наталия

ГК «Финам»

Юнипро - дивиденды - 0,111 руб/ао

- 08 ноября 2019, 11:48

- |

закр реестра под див — 15 декабря 2019 года

ВОСА — 3 декабря

сообщение

Ростелеком - решение о промежуточных дивидендах будет зависеть от сделки с Tele2 - Атон

- 08 ноября 2019, 10:54

- |

Выручка в 3К19 выросла на 5% г/г до 83.7 млрд руб. — на 1.6% выше консенсуса — сегмент фиксированной телефонной связи оказался в отстающих, продемонстрировав отрицательный рост (-11% г/г). Вклад цифровых сегментов увеличился до 59% (против 57% во 2К). Основной стимул для роста выручки обеспечили VAS и Облачные сервисы (+37% г/г) на фоне продолжающегося развертывания проекта Умный город и услуг кибербезопасности. Также большую поддержку оказал сегмент VPN (+16% г/г) благодаря растущему спросу на услугу. OIBDA достигла 27.9 млрд руб. (на 1% выше консенсус-прогноза и в рамках оценок АТОНа). Рентабельность OIBDA достигла 33.3% (-60 бп кв/кв). Чистая прибыль выросла на 12% до 6.4 млрд руб. (превысив консенсус на 16%) в основном благодаря росту финансового результата деятельности ассоциированных структур (в три раза до 1.7 млрд руб. в 3К). FCF достиг 7.3 млрд руб.

Мы считаем результаты Ростелекома нейтральными, поскольку они в целом совпали с консенсус-прогнозом и оценками АТОНа. В то же время, учитывая сильную динамику за 9М19, мы отмечаем, что подтвержденный прогноз на 2019 по росту выручки и OIBDA не менее чем на 3% выглядит довольно консервативным, принимая во внимание, что OIBDA за 9М19 показала рост на 9% г/г. В ходе телеконференции Ростелеком отметил, что сделка с Tele2 должна быть финализирована в ближайшее время, а новая стратегия для группы будет разработана к концу 1К20. Тем не менее Ростелеком заявил, что решение о промежуточных дивидендах будет зависеть и от сделки с Tele2.Атон

Ожидаемая дивидендная доходность ВТБ в 8.8% выглядит привлекательной - Атон

- 08 ноября 2019, 10:17

- |

Чистая прибыль ВТБ в 3К19 увеличилась на 42% г/г до 51 млрд руб. (ROE 13%), что на 9% выше консенсуса Интерфакса. Чистый процентный доход остался неизменным г/г на уровне 110 млрд руб., а чистая процентная маржа (ЧПМ) составила 3.3% (против 3.3% во 2К19 и 3.7% в 3К18). Чистый комиссионный доход вырос на 1.4% до 22.4 млрд руб. Доходы от непрофильных видов деятельности составили 22.6 млрд руб. (увеличившись в 2.4 раза г/г). Активы выросли на 6% с начала года до 15.6 трлн руб., а доля неработающих кредитов снизилась на 20 бп с начала года до 5.5%. Общие отчисления банка в резервы упали на 15% до 30.2 млрд руб., при стоимости риска 1.0% (1.3% в 3К18). Коэффициент Н1.0 по состоянию на 1 октября составил 11.02%. ВТБ подтвердил свой прогноз по чистой прибыли на 2019П на уровне 200 млрд руб.

Банк опубликовал неплохие результаты, а телеконференция произвела на нас положительное впечатление. Качество активов улучшается, стоимость риска снижается, и банк ожидает незначительного увеличения ЧПМ в 4К19 на фоне стремительной переоценки стоимости фондирования в сторону понижения. В целом, мы уже более позитивно смотрим на акции ВТБ. Акции отставали от других бумаг индекса с начала года, и мы считаем, что они могут нагнать их до конца года благодаря ралли на рынке. Учитывая, что инвесторы охотятся за дивидендами, ожидаемая дивидендная доходность банка в 8.8% выглядит привлекательной. В то же время его коэффициенты достаточности капитала и ROE остаются ограниченными по сравнению с аналогами, что может сдерживать рост акций в долгосрочной перспективе.Атон

Северсталь сможет выплачивать дополнительные 900 млн рублей дивидендов в год - Атон

- 08 ноября 2019, 10:08

- |

Основной акцент на Дне инвестора Северсталь сделала на операционных улучшениях и корректировках ранее объявленной инвестпрограммы. Компания повысила свой прогноз по капзатратам на 2020 до $1.7 млрд (включая выплату $0.1 млрд с 2019), но отметила, что 30-40% из этой суммы являются гибкими и будут зависеть от конъюнктуры на рынке. Северсталь ожидает, что в 2020 мировой спрос на сталь вырастет на 1.7% г/г (против 3.9% в 2019) на фоне высокого спроса со стороны Индии (+7%) и Турции (+6%), что должно нивелировать замедление роста в Китае до всего 1%. Доля продукции с высокой добавленной стоимостью должна увеличиться до 53% в 2023 (46% в 2018), а производство стали, как ожидается, вырастет с 11.2 млн т в 2019 до 11.7 млн т в 2023. Компания заявила, что ее новая стратегия роста, реализуемая с 2018, уже обеспечила прирост EBITDA на $0.7 млрд, и она нацелена на рост еще на $1.4 млрд для достижения предусмотренного стратегией показателя $2.1 млрд. Никаких изменений в дивидендной политике объявлено не было — Северсталь планирует корректировать свой FCF на дополнительные капзатраты и ожидает, что долговая нагрузка останется на комфортном уровне 0.5-1.5x (0.4x на настоящий момент).

( Читать дальше )

Башнефть: ожидаемые финансовые результаты и три дивидендных сценария

- 07 ноября 2019, 22:18

- |

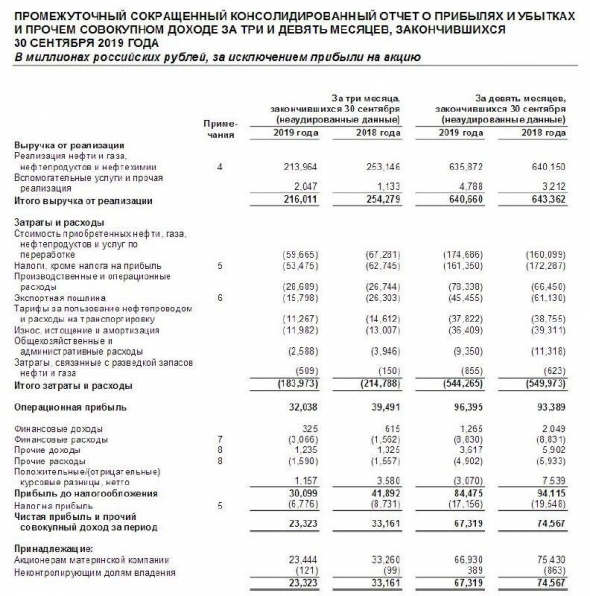

ИСТОЧНИК

Традиционно в тот же день, что и Роснефть, свои финансовые результаты за 9 месяцев 2019 года представила и Башнефть, которая отчиталась о сокращении выручки от реализации нефти и нефтепродуктов в отчётном периоде на 0,4% (г/г) до 640,7 млрд рублей и чистой прибыли на 11,3% до 66,93 млрд:

За причинами столь неубедительной динамики далеко ходить не надо, вот три основные из них:

✔️временная приостановка поставок нефти по трубопроводу «Дружба» из-за случившегося загрязнения

✔️снижение цен на нефть и нефтепродукты по сравнению с прошлым годом (при сохранении курса доллара примерно на том же уровне)

✔️отрицательные курсовые разницы в размере 3,1 млрд рублей, в то время как в аналогичном периоде прошлого года были отмечены положительные курсовые разницы порядка 7,5 млрд. Именно эта статья в финансовой отчётности Башнефти свела на нет рост операционной прибыли на 3,2% до 96,4 млрд рублей и обусловила снижение чистой прибыли компании по итогам 9 месяцев 2019 года.

( Читать дальше )

Дивиденды Селигдар по результатам девяти месяцев 2019 года — совет директоров

- 07 ноября 2019, 20:15

- |

Период: RENM 2019 года

Тип сф: Проведение заседания совета директоров (наблюдательного совета) и его повестка дня

Сущфакт (коротко):

2.1. Дата принятия решения о проведении Совета директоров (Наблюдательного совета) эмитента: 07.11.2019г.; 2.2. Дата проведения заседания Совета директоров эмитента: 08.11.2019г.; 2.3. Повестка дня заседания Совета директоров эмитента:

1. О рассмотрении требования о проведении внеочередного Общего собрания акционеров ПАО «Селигдар» и принятии решения по результатам рассмотрения.

2. О рекомендациях внеочередному Общему собранию акционеров ПАО «Селигдар» по вопросу выплаты (объявлении) дивидендов по результатам девяти месяцев 2019 года.

2.4. Идентификационные признаки ценных бумаг, в связи с наличием в повестке дня заседания Совета директоров эмитента вопросов, связанных с осуществлением прав по ценным бумагам эмитента:

— акции обыкновенные именные бездокументарные, государственный регистрационный номер выпуска 1-01-32694-F, дата государственной регистрации выпуска: 23.05.2007 г., ISIN RU000A0JPR50;

— акции привилегированные именные бездокументарные, государственный регистрационный номер выпуска 2-01-32694-F, дата государственной регистрации выпуска: 28.12.2011 г., ISIN RU000A0JS2J5.

Дата: 07.11.2019 17:54

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=12557

Дивиденды Селигдар: https://smart-lab.ru/q/SELG/dividend/

Дивиденды Морион Пермь с нераспределенной прибыли прошлых лет — совет директоров

- 07 ноября 2019, 19:15

- |

Период: NDPP 2010 года

Тип сф: Проведение заседания совета директоров (наблюдательного совета) и его повестка дня

Сущфакт (коротко):

О проведении заседания совета директоров (наблюдательного совета) эмитента и его повестке дня

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 07.11.2019

2.2. Дата проведения заседания совета директоров (наблюдательного совета) эмитента: 13.11.2019

2.3. Повестка дня заседания совета директоров (наблюдательного совета) эмитента:

1. О рекомендациях Совета директоров Общества по порядку распределения прибыли по результатам 2010 отчетного года, по размеру дивидендов по акциям и порядку их выплаты.

2.4. В случае если повестка дня заседания совета директоров (наблюдательного совета) эмитента содержит вопросы, связанные с осуществлением прав по определенным ценным бумагам эмитента, указываются идентификационные признаки таких ценных бумаг:

Акции обыкновенные именные бездокументарные, государственный регистрационный номер 1-01-30493-D, ISIN RU0009092431

Дата: 07.11.2019 14:57

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=1172

Дивиденды Морион Пермь: https://smart-lab.ru/q/MORI/dividend/

Настоящим генератором дивидендов является Норникель - Финам

- 07 ноября 2019, 17:03

- |

Настоящим генератором дивидендов является «Норникель», отчасти это обусловлено тем, что в составе его акционеров есть «РУСАЛ», алюминиевый монополист, нуждающийся в постоянной поддержке. «Норникель» платит дивиденды дважды в год. За первую половину текущего года они вышли на новую рекордную величину, полугодовая доходность по бумагам составляет 5,3%, то есть годовая – свыше 10%.Калачев Алексей

ГК «Финам»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал