дивиденды

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

НЛМК - снижение показателей - Кит Финанс Брокер

- 26 июля 2019, 18:15

- |

НЛМК – это российский производитель стальной продукции с вертикальноинтегрированной моделью бизнеса, в состав которого входит третий по величине металлургический комбинат в стране. Активы компании находятся не только в России, но и в США и странах Европы

Результаты в рамках наших ожиданий. Финансовые показатели снизились на фоне сокращения объёмов продаж, а также более низких цен реализации. Дополнительное влияние на показатели оказал сильный рубль, так как доля выручки с экспорта составляет 66% — больше всех металлургов.

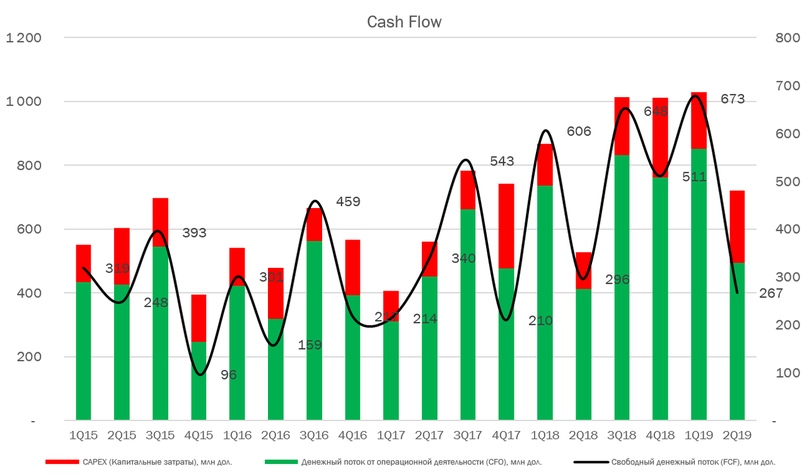

Свободный денежный поток сократился до $258 млн на 10% г/г и 62% кв/кв, показатель чистый долг/EBITDA составил 0,39х против 0,26х на конец марта. FCF снизился в результате роста капитальных затрат в рамках реализации стратегии 2022 г. и программы поддержания активов.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

НЛМК: финансовые результаты за II кв. 2019 г. по МСФО. Падение показателей…

- 26 июля 2019, 17:53

- |

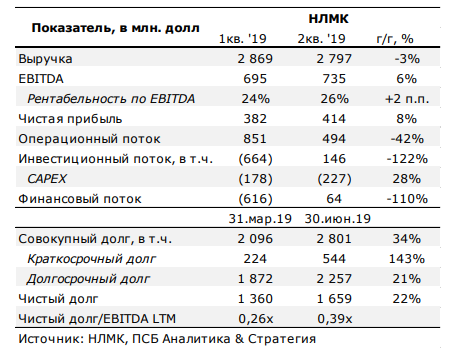

НЛМК отчиталась о слабых финансовых результатах за II кв. 2019 г. Выручка компании снизилась на 10% по сравнению с аналогичным периодом 2018 г. – до $2,8 млрд, показатель EBITDA сократился на 20% — до $735 млн. Чистая прибыль упала на 29% по сравнению с аналогичным периодом прошлого года – до $414 млн.

Результаты в рамках ожиданий. Финпоказатели снизились на фоне сокращения объёмов продаж и укреплении рубля, а также более низких цен реализации.

( Читать дальше )

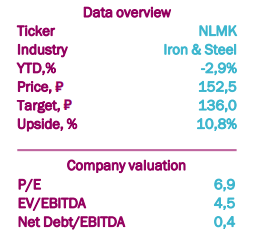

НЛМК является одной из привлекательных идей на российском рынке - Промсвязьбанк

- 26 июля 2019, 16:11

- |

Сегодня финансовые результаты представил НЛМК, которые, на наш взгляд, можно назвать умеренно негативными. При этом в долгосрочной перспективе НЛМК является одной из привлекательных идей на российском рынке. Реализация новой стратегии к 2022г позволит обеспечить рост рентабельности и операционных показателей, что будет транслироваться в рост курсовой стоимости акций. Поддержку бумаге также оказывает дивидендная доходность, которая несмотря на рост CAPEX, по нашему мнению, остается высокой. Акции металлургов уязвимы перед ухудшением экономической ситуации в мире и Китае, но пока явных признаков для резкого падения на мировом рынке стали не наблюдается, но производство и продажи стали НЛМК в 3кв., вероятно, просядут, что негативно скажется на финрезультате.Антонов Роман

Промсвязьбанк

Выручка во 2кв. ожидаемо снизилась на 3% кв./кв. и на 10% г/г. Как мы отмечали ранее в своем обзоре по операционным результатам металлургов, продажи НЛМК просели сильнее конкурентов на фоне начавшейся масштабной программы реконструкции действующих мощностей на липецкой площадке, что долгосрочно позволит увеличить производительность, а пока производство и продажи во 2кв. снизились на 5% и 7% соответственно. Причем продажи, вероятно, по этой же причине просядут и в следующем квартале.

( Читать дальше )

Магнит: операционные результаты за II кв. 2019 г. Ускорил рост LfL-продаж

- 26 июля 2019, 15:46

- |

Магнит опубликовал операционные результаты за II кв. 2019 г. Общая выручка ритейла во II кв. 2019 г выросла на 11,4% по сравнению со II кв. 2018 г. – до 342,9 млрд руб. Чистая розничная выручка выросла на 10,8% по сравнению с аналогичным периодом прошлого года – до 333,3 млрд.руб. Показатель EBITDA во II кв. 2019 г. снизился на 0,9% — 24,2 млрд руб. Рентабельность EBITDA составила 7.1% по сравнению 7,7 % во II кВ. 2018 г. Чистая прибыль во II кв. 2019 г. сократилась на 39,5% год к году — 6,3 млрд руб.

Рост выручки обусловлен ростом сопоставимых продаж (like for like), а также ростом торговой площади сети. Сопоставимые продажи выросли (like for like) на 1,7% на что повлиял рост среднего чека на 4,1% и сокращение трафика 2,3%. Оптовые продажи выросли на 26,7% до 7,4 млрд руб. преимущественно в связи с консолидацией продаж СИА Групп.

( Читать дальше )

НЛМК остается одним из самых дорогих российских производителей стали - Атон

- 26 июля 2019, 15:39

- |

Во 2К19 EBITDAНЛМК опубликовала в целом хорошие финансовые результаты за 2К19 — EBITDA увеличилась на 6% кв/кв до $735 млн, несмотря на 7% снижение продаж стали. Это на 5% выше консенсуса и на 11% выше нашего прогноза. Свободные денежные потоки сократились до $258 млн – на них сказались увеличение оборотного капитала. Компания приняла решение выплатить 136% FCF в виде дивидендов, что соответствует дивидендной доходности акций на уровне 2.4% и практически совпадает с нашим прогнозом. Мы подтверждаем рейтинг НЕЙТРАЛЬНО по НЛМК, которая торгуется по консенсус-мультипликатору 5.4x 2019П EV/EBITDA из-за зависимости от рынков США и ЕС, где сейчас наблюдается спад. Мы имеем НЕЙТРАЛЬНЫЙ рейтинг по сталелитейному сектору, учитывая риск замедления роста спроса в Китае.

· Выручка в размере $2 797 млн (+3% против консенсуса, +5% против АТОНа). Снижение на 3% кв/кв, было обусловлено сокращением объем продаж (на 7% кв/кв) вследствие ремонтных работ на липецком объекте, реконструкции конвертерного производства и снижения цен реализации.

( Читать дальше )

Высокие цены РСВ могут оказать дополнительную поддержку финансовым показателям Интер РАО за 2квартал - Атон

- 26 июля 2019, 13:15

- |

Выработка электроэнергии достигла отметки в 31.1 ТВтч (+3% г/г), а коэффициента загрузки мощности увеличился до 49% во 2К19 (+8 пп г/г). Продажи тепловой энергии значительно снизились — на 9% г/г до 6.8 млн Гкал. Объем реализации электроэнергии на розничном рынке составил 44.7 ТВтч (+4% г/г). Динамика сегмента трейдинга продолжила ускоряться: экспорт электроэнергии вырос на 24% г/г (до 4.5 ТВтч), в то время как объем импорта упал на 77% г/г (до 0.5 ТВтч), в основном из-за снижения объема импорта из Казахстана.

Мы не ожидаем реакции котировок на результаты, но еще раз подчеркиваем, что, в соответствии с отраслевой тенденцией, высокие цены РСВ должны оказать дополнительную поддержку финансовым показателям за 2К19, которые должны быть опубликованы 14 августа. Интер РАО торгуется с мультипликатором 2019П EV/EBITDA 0.9x с корректировкой на покет казначейских акций, что существенно ниже значений российских аналогов, которые торгуются на уровне 3.7x. Дисконт отчасти оправдывается более низкими дивидендами Интер РАО (доходность в 4% против 8% сектора), а также осторожным подходом компании в отношении денежной подушки и казначейского пакета акций.Атон

Мировое соглашение Юнипро и Русала будет позитивом для акций энергокомпании - Атон

- 26 июля 2019, 11:25

- |

Хотя мировое соглашение еще не заключено, мы считаем начало переговоров о мирном урегулировании конфликта ПОЗИТИВНЫМ для акций Юнипро. На наш взгляд, это несколько уменьшает риск расторжения ДПМ по третьему энергоблоку Березовской ГРЭС. Напомним, этот риск в последнее время рассматривался как существенный негативный фактор для инвестиционной привлекательности акций Юнипро, поскольку два из трех судебных решений были вынесены в пользу РУСАЛа. Как мы ранее писали, вклад третьего энергоблока Березовской ГРЭС в EBITDA Юнипро, начиная с 2021 может составить 18-19 млрд, и энергоблок, таким образом, станет основным источником финансирования повышения дивидендных выплат до 22 млрд руб (дивиденд на акцию 0.32 руб., доходность 12%). Мы подтверждаем рейтинг Юнипро на уровне ВЫШЕ РЫНКА и ожидаем хороших финансовых результатов за 2К19.Атон

НЛМК - дивиденды 3,68 рубля/ао

- 26 июля 2019, 10:07

- |

Рекомендовать внеочередному общему собранию акционеров ПАО «НЛМК» принять решение: выплатить (объявить) дивиденды по результатам первого полугодия 2019 года, по обыкновенным акциям денежными средствами в размере 3,68 рубля на одну обыкновенную акцию.

Установить дату, на которую определяются лица, имеющие право на получение дивидендов: 10 октября 2019 года.

Созвать внеочередное общее собрание акционеров ПАО «НЛМК», в форме заочного голосования, с датой окончания приема бюллетеней для голосования (датой проведения внеочередного общего собрания акционеров в форме заочного голосования) – 27 сентября 2019 года.

Установить дату, на которую определяются (фиксируются) лица, имеющие право на участие во внеочередном общем собрании акционеров ПАО «НЛМК»: 2 сентября 2019 года.

сообщение

Сколько будет стоить Сбербанк - Финам

- 25 июля 2019, 19:24

- |

Наталия Малых, ведущий аналитик отдела анализа мировых рынков ГК «ФИНАМ»:

— Акции «Сбербанка» снижаются после отсечки, и есть потенциал для дальнейшей коррекции, но для просадки до минимумов 2014 должно случиться что-то масштабное, и скорее это будет связано с падением всего фондового рынка. Но если акции «Сбербанка» и подешевеют в несколько раз, то это будет редкая возможность для покупки. Наша целевая цена по обыкновенным акциям — 268,5 руб. предполагает стабильную экономику и умеренный рост прибыли и дивидендов в 2019 году. Если риски же рецессии и санкций в отношении банков материализуются, акции могут опуститься до 120.

Андрей Бархота, управляющий по стратегическому маркетингу «Промсвязьбанка»:

( Читать дальше )

Выручка НЛМК за 2 квартал составит $2,732 млрд - Альфа-Банк

- 25 июля 2019, 19:00

- |

В 2К19 на производственной площадке в Липецке проводились ремонтно-профилактические работы, в результате чего объемы производства и продаж слябов и биллетов снизились. Спрос в США и ЕС сохранялся слабым. Мы ожидаем, что поддержку показателям окажут хороший спрос на российском рынке со стороны, главным образом, сектора недвижимости и рост продаж продукции с высокой добавленной стоимостью. СДП, как ожидается, будет слабее; тем не менее, мы считаем, что он полностью будет направлен на дивидендные выплаты.

Основные показатели мы приводим ниже:

По нашей оценке, выручка за 2К19 составит USD 2 732 млн, учитывая, что рост цен на внутреннем рынке (цены на арматурную сталь выросли на 11% к/к, а на сталь без покрытия – на 6-8% к/к) может отчасти нейтрализовать негативный эффект снижения объемов продаж.

Мы ожидаем небольшое увеличение рентабельности EBITDA на 2 п. п. на фоне роста доли продукции с высокой добавленной стоимостью в сортаменте компании. По нашей оценке, EBITDA за 2К19 составит USD719 млн.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал