дивиденды

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Вложение денег в привилегированные акции Башнефть и в недвижимость (Уфа). 7 лет владения и управления.

- 28 февраля 2019, 09:41

- |

- комментировать

- Комментарии ( 17 )

Новости компаний — обзоры прессы перед открытием рынка

- 28 февраля 2019, 09:31

- |

Нефтяные адмиралы. «Роснефть» намерена загрузить Севморпуть сырьем со своих месторождений

Как стало известно “Ъ”, «Роснефть» решила внести существенный вклад в наращивание грузопотока на Северном морском пути и может перенаправить туда нефть с новых месторождений Ванкорского кластера, построив около 600 км трубопровода до побережья Таймыра. Компания видит этот проект в связке с разработкой Пайяхской группы месторождений «Нефтегазхолдинга» Эдуарда Худайнатова. Эта концепция сейчас прорабатывается в правительстве, но комплексной оценки необходимых инвестиций еще нет. В «Транснефти», которой грозит падение объемов прокачки нефти с Ванкора, заявили о готовности «конкурировать с новым направлением». Эксперты считают, что в любом случае с привлечением лоббистского ресурса «Роснефти» шансы Пайяхи на реализацию повышаются.

( Читать дальше )

Переоценка объектов на Дальнем Востоке отражается на нестабильности показателей РусГидро - Русс-Инвест

- 27 февраля 2019, 19:45

- |

По итогам 2017г. размер дивидендов на акции «РусГидро» составил 2,63 копейки. Это дало среднюю для рынка дивидендную доходность: менее 4% по ценам июля 2018г. По данному показателю акции компании существенно отстали от лидеров отрасли, которые обеспечивали до 10% и выше.

Кроме того, в абсолютном выражении размер дивидендов упал по сравнению с 2017г. на 44%. Примерно на столько же (40%) упала чистая прибыль по МСФО по итогам 2017г.– до 24 млрд. руб. Скорректированная чистая прибыль на неденежные статьи сократилась на 32% и составила 44,2 млрд. руб.

( Читать дальше )

АЛРОСА, что с алмазами? - Invest Heroes

- 27 февраля 2019, 19:33

- |

Пока что все в норме

«АЛРОСА» не показывала пока что серьезного негатива в продажах. Текущий уровень продаж за январь сопоставим с продажами за январь в 2016 (281$ млн в 2019 против 233$ млн в 2016) — при этом годовой объем продаж за 2016 был на уровне 2018 года.

Как устроен сбыт «АЛРОСА»?

Основа системы сбыта — трёхлетние контракты на поставку сырья. Около половины продаж идёт в Бельгию, второй крупный поток сбыта — Индия (около 17%).

Кто покупает алмазы?

По данным самой «АЛРОСА», самый мощный рост спроса на алмазы прогнозируется в Индии, Китае и США. Для «АЛРОСА» эти рынки сейчас занимают примерно 21% сбыта. Глава «АЛРОСА» заявлял, что сейчас ведется активная работа по маркетингу наших алмазов в Китае. Менеджмент «АЛРОСА» говорил, что большая часть спроса на дешевые алмазы (мелкоразмерные) идет из Индии, где спрос зависит от валютного курса. Мелкоразмерные алмазы составляют около 40% объема продаж «АЛРОСА» в каратах и около 20-25% в деньгах. Спрос индии на необработанные («rough») алмазы зависит от их валютного курса, поскольку необработанные алмазы покупают местные обработчики, и когда индийская рупия слабая — они предпочитают использовать свои запасы.

В третьем квартале спрос из Индии падал, что негативно влияло на продажи «АЛРОСА» (-26% кв/кв). В это же время, третий квартал 2018 был самым неудачным для индийской рупии, которая падала все три месяца, обновляя исторические минимумы. Интересно, что в 4 квартале рупия восстанавливалась, и продажи «АЛРОСА» в каратах росли (конечно, здесь имел место и фактор сезонности).

Вернемся к крупному игроку — Бельгии. Спрос на алмазы в Европе по прогнозам Bain останется стабильным в ближайшие годы, что соответствует отсутствию интереса аналитиков к этой части бизнеса «АЛРОСА» — никто не ожидает существенных потрясений в европейском потреблении.

Мировой рынок алмазов в целом

( Читать дальше )

Газпром нефть не стоит списывать со счетов - Пермская фондовая компания

- 27 февраля 2019, 18:38

- |

Финансовые результаты компании за 2018 год оказались ожидаемо положительными. Выручка увеличилась на 28,7%, чистая прибыль на 48,7%, скорректированная EBITDA на 45,1%. При этом стоит отметить, что примерно треть роста EBITDA было обеспечено благодаря внутренним факторам (логистика, переработка и сбыт, разведка и добыча…). Добыча углеводородов возросла на 3,5%. Объем запасов увеличился на 2,8% благодаря проведению геологоразведочных работ и пересмотру предыдущих оценок.

Рост добычи главным образом был связан с работой на ключевых проектах компании. Однако, при увеличении добычи данными проектами примерно в 3 млн. т. в 2018 году, рост за 2019 год ожидается на уровне около 1,6 млн. т. Замедление роста добычи на ключевых проектах должны поддержать новые, начало добычи на которых производится в 2017-2019 годах с пиком 2021-2023 годах. Также происходит работа с новыми технологиями, которые потенциально позволят начать работу с запасами нового типа. (размер потенциально извлекаемого объема составляет около 500 млн. т.) Таким образом, компания проводит необходимые работы по поддержанию и увеличению уровня добычи. Напомним, что, согласно стратегии до 2030 года компания планирует ежегодно увеличивать добычу примерно на 2,5%.

( Читать дальше )

Установление минимального размера дивидендов РусГидро как попытка повысить привлекательность акций - ИК QBF

- 27 февраля 2019, 18:02

- |

По данным «Ъ», «РусГидро» отказалось от изменения текущей дивидендной политики, намереваясь выплатить акционерам дивиденды в размере 50% от чистой прибыли по МСФО по итогам 2018 года. Ключевой проблемой «РусГидро» остаются убыточные мощности Группы «РАО ЭС Востока», входящей в состав «РусГидро». Кроме того, инвесторы недовольны затягивающейся инвестиционной программой компании, которая на 2019 год была увеличена почти на 20% до 112,9 млрд руб. Эти факторы приводят к тому, что «РусГидро» не может существенно увеличить чистую прибыль и дивиденды.

Учитывая растущие убытки от дальневосточного сегмента и падение котировок акций «РусГидро», установление минимального размера дивидендов можно рассматривать как попытку повысить привлекательность акций компании. «РусГидро» необходимо повышение стоимости акций как минимум в 2 раза с текущих котировок, чтобы получить дополнительную прибыль от форвардного контракта с банком ВТБ.

( Читать дальше )

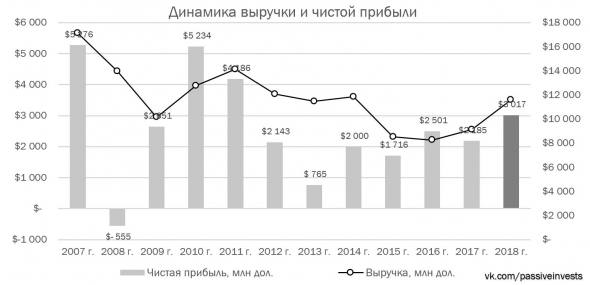

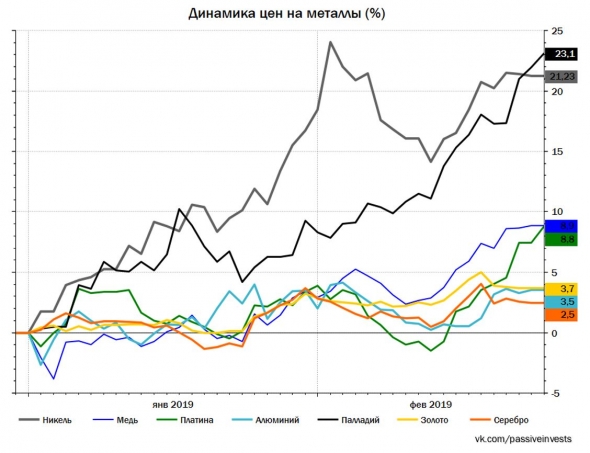

Норильский никель — металлы наше всё

- 27 февраля 2019, 17:55

- |

Результаты вышли ожидаемо сильные на фоне роста цен на палладий, доля выручки которого в компании составляет 27% и игнорируя при этом падение цен на другие производимые металлы Норильским никелем. Также положительное влияние на динамику финансовых показатели компании оказала девальвация российского рубля. ГМК Норильский никель прогнозирует дефицит на рынке палладия на уровне 0,8 млн унций в 2019 г., а также ожидает, что потребление никеля в 2019 г. среди производителей батарей вырастет на 20%.

( Читать дальше )

Что будет с Роснефтью, если Венесуэла не заплатит долг? - Invest Heroes

- 27 февраля 2019, 17:46

- |

Топ-менеджмент нас успокаивает. «Роснефть» ссылается на то, что выплаты по долгу идут в соответствии с графиком, в том числе за январь. При сохранении текущего статуса (власть Мадуро) PDVSA, скорее всего, спокойно выплатит долг — но в том-то и риск, что высока вероятность смены режима. Давайте рассмотрим ситуацию, при которой поставок по долгу не будет.

Что будет с финансовыми показателями? Сейчас этот долг учитывается в балансе компании. В случае если выплат по нему не будет, долг обесценится. Это уменьшит чистую прибыль компании на сумму долга через увеличение прочих расходов, попутно уменьшая капитал компании. Отметим, что статья прочих доходов пойдёт после EBITDA, не меняя его.

Как это повлияет на дивиденды? Предполагая, что чистая прибыль за 2019 будет на уровне 2018, чистая прибыль снизится с 549 млрд руб. до 429 млрд руб. и дивиденды до 215 млрд руб. или 20,3 руб/акцию. с 25,9 руб/акцию и 5,1% див. доходности с 6,5%. В 2016 и 2017 доходность была ниже, поэтому потенциальная невыплата несущественна.Invest Heroes

Выручка Evraz снизится на 3% - Велес Капитал

- 27 февраля 2019, 15:18

- |

Согласно нашим прогнозам, выручка компании снизится на 3% п/п до 6 148 млн долл. в результате снижения объема продаж металлопродукции на 4% п/п на фоне падения цен на 5-10% п/п.

EBITDA Евраза сократится на 1% п/п до 1 883 млн долл.: положительное влияние оказали снижение среднего курса рубля к доллару на 10% п/п, а также взрывной рост цен на феррованадий в августе-октябре 2018 г.; отрицательный эффект дали снижение цен на коксующийся уголь и слабые результаты американского дивизиона из-за торговых ограничений США.

Чистая прибыль компании без учета курсовых разниц снизится, по нашим прогнозам, на 2% п/п до 1 121 млн.

Мы не ожидаем влияния отчетности на котировки акций компании за исключением случая существенного расхождения с ожиданиями рынка, так как динамика финансовых показателей в отчетном периоде была обусловлена известными факторами: неблагоприятной конъюнктурой и ранее опубликованными операционными данными.Сидоров Александр

Евраз трижды платил промежуточные дивиденды по результатам отчетных периодов в 2018 г., и мы ожидаем от компании финальных квартальных дивидендов, которые, по нашим прогнозам, составят 0,24 долл. на акцию, что соответствует квартальной дивидендной доходности на уровне 3,8%, исходя из текущих котировок.

ИК «Велес Капитал»

Период пиковых капвложений Газпрома может продлиться в 2019-2021 годах - Sberbank CIB

- 27 февраля 2019, 14:54

- |

Реализация ключевых проектов. В рамках презентации «Газпром» сообщил, на какой стадии строительства по состоянию на 20 февраля находились основные трубопроводные проекты, в том числе «Северный поток — 2» (мощность 55 млрд куб. м, завершено более 30%), «Турецкий поток» (мощность 31,5 млрд куб. м, завершен полностью) и «Сила Сибири» (мощность 38 млрд куб. м, завершен почти на 100%). Компания сообщила, что текущая пропускная способность трубопроводов центрального коридора (для экспорта в Европу через Украину) пока неясна из-за отсутствия точных данных по украинской трубопроводной системе. Газпром ускорил темпы строительства на ключевых трубопроводных проектах и планирует завершить трубопровод «Северный поток — 2» к концу 2019 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал