дивиденды

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Лохотрон для ипотечников

- 31 июля 2024, 13:42

- |

Пол года назад размышлял над политикой продаж новостроя населению. Анализ был тут и тут

Было три варианта исхода

— Тот кто купил в 2023 лохи которым сказали раскупай квартиры под «нуль» кинулись «инвестировать штобе стафать, квартира сама сепя окупит» и платят за дорогую квартиру когда на рынке она сделает -20%. Доходность аренды не дотягивает 4%

— Лохи те кто купит в 2024 т.к ожидают высокую инфляцию и будут брать по любым ставкам

— Правительство будет массово продолжать политику компенсаций процентов и платить из бюджета, лохи все мы.

Выходит комбинация первого и третьего варианта. Только инвестора в 2023 платят за квартиры которые сделали уже -40% от вторички.

Есть предположение что часть захотят зафиксировать убыток, но народ у нас жадный могут ждать долго, вероятно к концу года будут появляться хорошие ценники на вторичную. Только нам от этого не холодно не жарко. Т.к даже на вторичку цены были разогреты, ипотечная кабала неподъемная, даже если ставки снизят.

( Читать дальше )

- комментировать

- Комментарии ( 23 )

Мать и Дитя может вернуться к выплате дивидендов 2 раза в год с вероятной отсечкой в сентябре или октябре, доходность составит около 10% - Мои Инвестиции

- 31 июля 2024, 13:29

- |

Выручка выросла на 22% г/г до 8 млрд руб., а увеличение удалось сохранить на уровне, который компания достигала во время активного лечения пациентов с ковидом. Мы отмечаем сильные тренды по широкому спектру услуг и госпиталей, а также входящую поддержку от приобретённых активов.

Количество родов увеличилось на 22% г/г, а средняя цена добавила 20% г/г до 387 тыс. руб. Московские и региональные госпитали показывают сопоставимую динамику, и компания наблюдает повышение премиальности услуги с большим спросом на высокобюджетные роды.

Региональные больницы практически полностью вышли на планируемые уровни загрузки. Их доля выручки превысила 40% с консолидированным темпом роста в 20% г/г в 1-м пол. 2024 года. Посещения клиник в регионах выросло на 52% г/г на фоне роста спроса на частную медицину и ведение беременности, а также новых приобретений.

У компании отсутствует корпоративный долг, а чистая денежная позиция равна 13,3 млрд руб. на июнь. По нашим оценкам, этого достаточно, чтобы покрыть накопленные дивиденды за пропущенные периоды до редомициляции (выплата в июле 2024 г.

( Читать дальше )

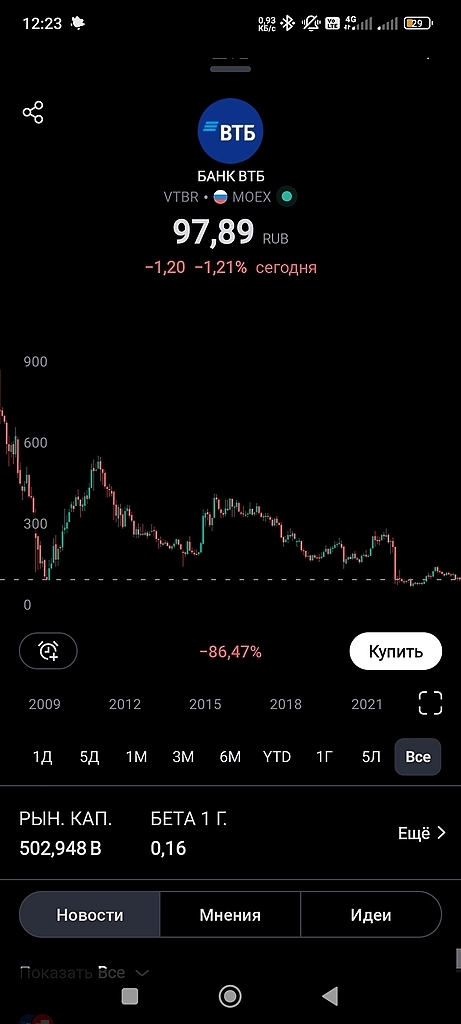

ВТБ заинтересован в выплате дивидендов уже за 2024 год

- 31 июля 2024, 12:38

- |

( Читать дальше )

ВТБ обещает дивиденды раньше: правда или мираж? 😄

- 31 июля 2024, 11:35

- |

Рассказываю о том как заработал 30 млн рублей на инвестициях

ВТБ заинтересован в выплате дивидендов за 2024 год, сделает стейтмент при презентации годовой отчетности. Банк может заплатить дивиденды раньше, — зампред банка Пьянов

___

Кто ведётся на это?

Раньше 2026 года дивидендов не будет,

А если в 2025 году заплатят, то крохи,

Им надо по суббордам раскидаться сначала,

Достаточность капитала в норму привести,

На это минимум 2 года нужно

Газпром нефть отчиталась. Что с дивидендами?

- 31 июля 2024, 11:26

- |

Газпром нефть отчиталась по МСФО за первое полугодие 2024 года. Цифры хорошие, но вместе с рынком компания идет вниз. Если найдете нефтяника лучше, чем Газпром нефть, дайте знать, ну а мы пошли смотреть цифры и считать дивиденды.

Формирую капитал из дивидендных акций, показываю все свои сделки, делюсь своим опытом инвестирования, более подробно обо всем в моем телеграм-канале, подписывайтесь.

Отчет Газпром нефти

За 6 месяцев 2024 года по МСФО

( Читать дальше )

Яндекс. Новая метла метёт по новому

- 31 июля 2024, 11:24

- |

Вышел отчёт за 6 месяцев у компании Яндекс, который совсем недавно начал новую жизнь вне голландского контура. По новостям видно, что новый менеджмент компании будет управлять компанией по-новому.

📌 Коротко по плюсам

Я не буду сильно нахваливать отчёт, потому что это итак все сделали, поэтому буду краток:

— EBITDA. Было понятно, что экономика компании улучшится на +-25 млрд в год после выбытия убыточных зарубежных бизнесов, поэтому рост по EBITDA не должен удивлять.

Менеджмент компании сохраняет позитивный прогноз по EBITDA в 170 млрд за 2024 компании, что дает форвардный EV/EBITDA меньше 9. Это пушка для компании с такими темпами роста 🔝

— Фрифлоат. Фрифлоат нового Яндекса составит 30%, поэтому включение его в индекс должно хорошо повысить котировки, так как доля у Яндекса будет больше 5% в составе индекса 📈

📌 Негативные моменты

Побуду занудой и выделю два негативных момента по-моему мнению, которые уже проявились после смены менеджмента в компании:

— Премирование менеджмента. Чистая прибыль ушла в сильный минус из-за разового премирования менеджмента на 50 млрд, а не жирный ли бонус, а?

( Читать дальше )

Аэрофлот может заработать 40-50 млрд руб. чистой прибыли за 2024, в случае распределения на дивиденды 50% доходность составит 9-11% - АТОН

- 31 июля 2024, 10:54

- |

Выручка «Аэрофлота» по РСБУ за 2-й квартал 2024/6 месяцев 2024 показала исторический максимум, и впервые с 2017 года компания отчиталась о чистой прибыли, при этом учитывая высокий летний сезон, в 3-м квартале 2024 ожидается традиционное ускорение роста. В то же самое время в пресс-релизе компания отметила, что укрепление рентабельности и прибыли позволит «Аэрофлоту» нарастить капзатраты, что может разочаровать инвесторов, поскольку это уменьшит свободный денежный поток компании.

( Читать дальше )

Мать и дитя в 2024 году вернется к выплате дивидендов дважды в год — СЕО

- 31 июля 2024, 10:52

- |

«Уже в этом году мы планируем вернуться к практике выплаты дивидендов два раза в год», - сообщил генеральный директор компании MD Medical Марк Курцер.

По итогам первого квартала компания выплатила дивиденды в размере 141 рубль на акцию. По итогам 2022 и 2023 годов дивиденды не выплачивались.

tass.ru/ekonomika/21494121

💻 Яндекс (YDEX) - Завершение переезда и первые в истории дивиденды

- 31 июля 2024, 10:10

- |

▫️ Капитализация: 1458 млрд ₽ / 3900₽ за акцию

▫️ Выручка: 932,7 млрд

▫️ скор. EBITDA: 133,5 млрд

▫️ скор. Чистая прибыль: 48,1 млрд

▫️ скор. P/E ТТМ: 30,3

▫️ P/B: 5,4

▫️ fwd дивиденд 2024: 2-3%

👉 Отдельно результаты за 2кв 2024:

▫️Выручка: 249,3 млрд ₽ (+37% г/г)

▫️скор. EBITDA: 47,6 млрд ₽ (+56% г/г)

▫️скор. ЧП: 22,7 млрд ₽ (+45% г/г)

✅ Яндекс успешно завершил переезд и теперь на бирже торгуются акции российского МКПАО. Риска юрисдикции больше нет.

✅ Маржинальность по скор. EBITDA выросла до 19% против 16,8% годом ранее, а по скор. чистой прибыли до 9,1% против 8,6% годом ранее. Частично такой рост эффективности связан с выбытием убыточных международных направлений.

✅ Компания объявила о намерении выплатить первые в истории дивиденды в размере 80 рублей на акцию или 30 млрд рублей. Доходность к текущей цене чуть более 2%.

За 1П2024г Яндекс распределил на дивиденды около 70% от FCF или 67% от скорректированной ЧП. Менеджмент планирует перейти на полугодовые выплаты. На мой взгляд, компания будет распределять около 50% от скор. ЧП.

( Читать дальше )

Госдума приняла закон для снижения издержек компаний при взаимодействии с потерянными акционерами – Ъ

- 31 июля 2024, 09:19

- |

Госдума приняла закон, направленный на снижение издержек компаний при взаимодействии с «потерянными» акционерами. Теперь акционерные общества могут не отправлять корреспонденцию и приостанавливать выплату дивидендов акционерам, с которыми нет связи более двух лет. Объявившиеся акционеры восстановят права после актуализации данных.

Закон также регулирует проведение онлайн-заседаний органов управления компаний, устанавливая порядок идентификации участников с помощью усиленных электронных подписей и биометрических данных. Эти положения вступят в силу с 1 сентября 2027 года.

Проблема «мертвых душ» среди акционеров характерна для компаний, созданных в 90-х годах. Принятые меры позволят оптимизировать издержки и упростить корпоративные процедуры, но требуют дальнейших разъяснений по восстановлению прав акционеров на дивиденды.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал