дкп

Тарифная война Трампа может стать риском для экономики России. Ряд экономистов снижают прогнозы по росту ВВП и ожидают ослабления рубля – Ведомости

- 14 апреля 2025, 09:40

- |

По итогам февраля 2025 года рост ВВП России составил лишь 0,8% в годовом выражении против 3% в январе. Это стало первым явным сигналом охлаждения экономики. Ранее ЦБ повысил прогноз роста ВВП на 2025 год с 0,5–1,5% до 1–2%, тогда как Минэкономразвития в сентябре ожидал рост на 2,5%. Новые оценки ведомство представит в апреле. Министр экономики Максим Решетников уже предупреждал о сокращении заказов у бизнеса и замедлении в ряде отраслей. Вице-премьер Александр Новак призвал не допустить чрезмерного охлаждения экономики на фоне жесткой денежно-кредитной политики.

Глобальные угрозы и экспортные риски

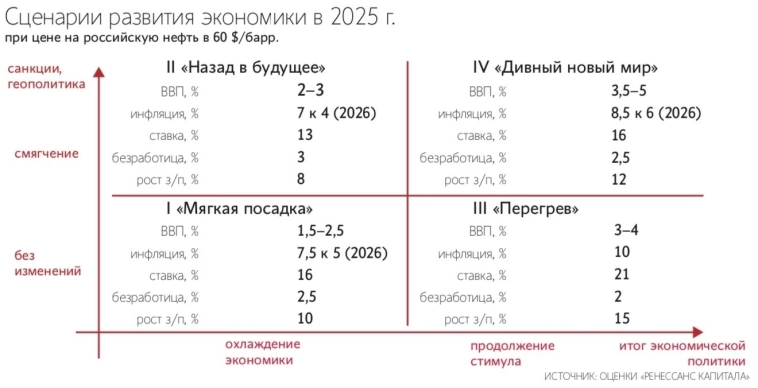

Обострение тарифных войн, начавшееся с решения президента США Дональда Трампа ввести новые пошлины, уже оказывает давление на мировые рынки. По данным «Ренессанс капитала», падение цен на нефть и ослабление экспорта могут привести к околонулевому росту ВВП России при цене Urals $50/барр. или даже к рецессии при $40. Сейчас цена на нефть – $58,99/барр., но неопределенность сохраняется.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Перспективы рынка автолизинга, стратегии фондирования и об адаптации клиентов к сложным условиям – интервью с генеральным директором Европлана Сергеем Мизюрой – Ъ

- 14 апреля 2025, 08:18

- |

Гендиректор «Европлана» Сергей Мизюра о сложностях и перспективах автолизинга:

— Как прошёл 2024 год для автолизинга и вашей компании?

Рынок снизился на 7%, до 3,3 трлн руб. Доля автолизинга — с 52% до 51%. «Европлан» показал стабильные результаты: 240 млрд руб. новой техники, 58 тыс. новых договоров, прибыль — 14,9 млрд руб., портфель — 256 млрд руб. (+11%).

— Как отразились повышения ставки ЦБ?

Использовали стратегию фиксированной ставки и свопов. Это помогло избежать дополнительных расходов и не повышать платежи клиентам.

— Отрасль адаптировалась к жёсткой ДКП?

Частично. Рынок снижается, но конкуренция остаётся высокой.

— За счёт чего удаётся сохранять рентабельность?

За счёт профессиональной команды и диверсифицированного портфеля (91% — МСБ). Также внедряем востребованные сервисы: топливо, страхование, шиномонтаж и др.

— Какова доля непроцентных доходов?

38,3% в операционном доходе — этого достаточно, чтобы покрыть все расходы.

( Читать дальше )

🏦 Сбербанк. Трамп даёт возможность взять этого красавца дешевле!

- 11 апреля 2025, 10:56

- |

Дорогие подписчики, очередная напряженная торговая неделя позади и закончить её я решил обзором финансовых результатов Сбербанка по итогам марта месяца. Переходим к ключевым моментам:

— Чистые процентные доходы: 238,9 млрд руб (+14,9% г/г)

— Чистые комиссионные доходы: 61,3 млрд руб (+0,3% г/г)

— Чистая прибыль: 137,2 млрд руб (+6,8% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 По итогам марта Сбербанк продолжил демонстрировать положительную динамику по всем ключевым показателям. Чистые процентные доходы увеличились на 14,9% г/г — до 238,9 млрд руб. за счёт роста объёма работающих активов. В свою очередь чистые комиссионные доходы подросли скромнее, всего на 0,3% г/г — до 61,3 млрд руб, а чистая прибыль составила 137,2 млрд руб, показав рост на 6,8% г/г.

— Рентабельность капитала (ROE) в марте составила 21,5% против 24,3% в феврале.

✅ За 3М2025 Сбербанк заработал 404,5 млрд руб. чистой прибыли, при рентабельности капитала (ROE) — 22,6%.

( Читать дальше )

Для перехода к смягчению ДКП необходимо убедиться в устойчивости снижения инфляции и инфляционных ожиданий – советник председателя ЦБ Кирилл Тремасов – ТАСС

- 03 апреля 2025, 09:24

- |

Советник председателя Банка России Кирилл Тремасов заявил, что для перехода к смягчению денежно-кредитной политики необходимо убедиться в устойчивости снижения инфляции и инфляционных ожиданий. Несмотря на замедление роста цен, ожидания бизнеса и населения остаются высокими, а инфляционные риски не исчезли.

На 31 марта годовая инфляция ускорилась до 10,24%, но Банк России ориентируется на текущие темпы роста цен. В феврале инфляция в пересчёте на год составила 7,6%, а предварительные данные за март указывают на дальнейшее замедление — примерно до 7%. Однако, по словам Тремасова, этого недостаточно для снижения ключевой ставки.

Решение о смягчении денежно-кредитной политики будет принято только после устойчивого снижения инфляционных рисков, инфляционных ожиданий и текущих темпов роста цен. Пока же, как отметил Тремасов, говорить о снижении ставки преждевременно.

Источник: tass.ru/ekonomika/23584093

Правительство подготовило отрицательные отзывы на законопроекты, которые предлагали дать право депутатам инициировать досрочное освобождение главы ЦБ, а также увеличить влияние Госдумы на ДКП ЦБ – РБК

- 31 марта 2025, 08:40

- |

Правительство России подготовило отрицательные отзывы на два законопроекта, предложивших усилить влияние Госдумы на Центральный банк (ЦБ). В частности, инициативы предусматривали возможность депутатов инициировать досрочное освобождение главы ЦБ, а также участвовать в утверждении основных направлений денежно-кредитной политики (ДКП).

По мнению правительства, такие предложения нарушают Конституцию России, которая закрепляет независимость ЦБ. В отзыве подчеркивается, что Госдума имеет право обращаться к президенту по вопросу досрочного освобождения главы ЦБ, однако это не должно вмешиваться в работу Центрального банка. Кроме того, предлагаемое наделение Госдумы правом утверждать или отклонять основные направления ДКП также вызывает опасения, поскольку это создает риск вмешательства в деятельность независимого органа.

Один из законопроектов был предложен фракцией «Справедливая Россия» и позволяет группе депутатов направлять президенту просьбу о досрочном освобождении главы ЦБ. Второй законопроект, выдвинутый КПРФ, предусматривает обязательное согласование основных направлений ДКП с Госдумой. Правительство указало, что эти инициативы могут привести к размытию ответственности за денежно-кредитную политику и нарушению принципа независимости ЦБ.

( Читать дальше )

Заметный быстрый рост денежного благосостояния населения во всех доходных группах увеличил ажиотажные покупки, что мешает регулятору заякорить инфляционные ожидания населения – исследование ЦБ – Ъ

- 28 марта 2025, 07:37

- |

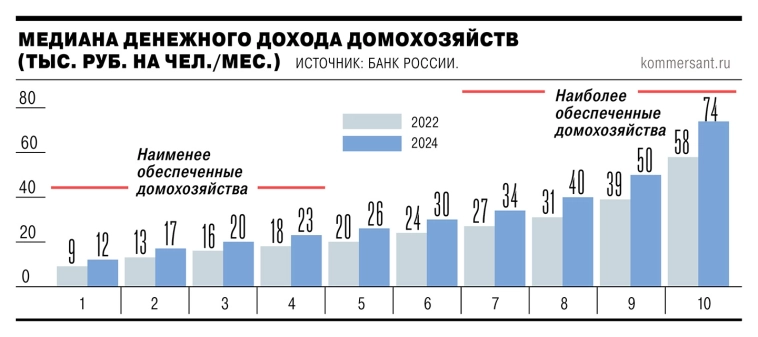

Банк России провел исследование финансового поведения населения, охватившее более 6 тыс. домохозяйств. Опросы показали, что с 2022 по 2024 год медиана реальных доходов увеличилась во всех группах, а в 20% наиболее обеспеченных домохозяйств рост превысил 50%.

Рост доходов способствовал увеличению потребления. Уверенность в материальном положении достигла уровня 2013 года. Однако в ЦБ предупреждают, что ожидания продолжения стремительного роста зарплат могут привести к ошибкам в финансовых решениях.

За два года выросла доля домохозяйств со сбережениями, особенно в банках. При этом долговая нагрузка осталась стабильной, а спрос на кредиты сократился. Экономисты отмечают, что финансово грамотные граждане сберегают больше и ожидают более низкую инфляцию.

ЦБ фиксирует, что склонность к ажиотажным покупкам повышает инфляционные ожидания (12,9%), усложняя стабилизацию цен. В результате регулятору приходится придерживаться жесткой денежно-кредитной политики.

Источник: www.kommersant.ru/doc/7606745?from=doc_lk

( Читать дальше )

Аксаков допустил, что ЦБ может перейти к снижению ключевой ставки уже в апреле – ТАСС

- 27 марта 2025, 09:32

- |

Глава комитета Госдумы по финансовому рынку Анатолий Аксаков не исключил, что ЦБ РФ может перейти к снижению ключевой ставки уже на следующем заседании, которое запланировано на апрель.

«Вполне возможно, что на следующем заседании Центральный банк уже начнет снижать ключевую ставку, не быстро, конечно. На этот фактор влияет не только политика ЦБ, но и жесткая бюджетная политика правительства», — заявил Аксаков, выступая на XXI Межрегиональной конференции «Региональный финансовый рынок»

На заседании 21 марта совет директоров Банка России вновь сохранил ключевую ставку на уровне 21%. Следующее заседание запланировано на 25 апреля.

Источник: tass.ru/ekonomika/23518493

ЦБ РФ считает текущие переговоры России и США очень ранней фазой процесса сдвига во внешнеполитических условиях, которую пока нельзя учитывать в прогнозных сценариях — ТАСС

- 25 марта 2025, 18:14

- |

«Если реализуется благоприятный сценарий в плане внешних условий, то, что произойдет, — это будет положительный шок предложения. У нас потенциал экономики расширится. Соответственно, дезинфляция будет происходить быстрее, и это откроет нам пространство для смягчения денежно-кредитной политики. Но важно, что мы сможем сказать, что мы переходим в этот благоприятный сценарий только тогда, когда будут заключены соответствующие обязывающие соглашения. Пока это переговоры по 12 часов в Эр-Рияде, очень раняя фаза процесса сдвига во внешнеполитических условиях», — заявил зампред ЦБ Алексей Заботкин, выступая в Госдуме.tass.ru/ekonomika/23498977

Мы находимся в некоей точке перелома, который произойдет в апреле-мае этого года. И очень надеемся на начало более мягкой ДКП потому что уже пора — представитель Минпромторга

- 24 марта 2025, 14:23

- |

«Действительно, перегрев и охлаждение сворачиваются, по моей информации. Цены, зарплаты, например, расти уже перестали. То есть реально мы находимся в некоей точке перелома, который произойдет в апреле — мае этого года. И очень надеемся на начало более мягкой денежно-кредитной политики, потому что уже пора», — сообщил первый заместитель министра промышленности и торговли России Василий Осьмаков.

Осьмаков отметил, что показатель объема инвестиций в обрабатывающей промышленности, включая пищепром, вырос в 2024 году на 22,4%, до 5,8 трлн рублей, что является рекордом. При этом рост в радиоэлектронике составил 48%, в химии — 42%, в автопроме — 36%.

tass.ru/ekonomika/23484051

Российский бизнес надеется, что ЦБ на завтрашнем заседании как минимум сохранит ключевую ставку на уровне 21%, а затем начнет ее снижать - глава подкомитета Деловой России Алексей Лазутин – РИА

- 20 марта 2025, 09:37

- |

Бизнес России надеется, что ЦБ на заседании в пятницу как минимум сохранит ключевую ставку на уровне 21%, а затем начнет ее снижать, заявил РИА Новости глава подкомитета «Деловой России» по публичным рынкам капитала Алексей Лазутин.

ЦБ РФ в феврале ожидаемо оставил ключевую ставку на уровне 21%, сохранив сигнал по дальнейшим шагам: будет оценивать целесообразность ее повышения на ближайшем заседании, которое запланировано на 21 марта.

«Российский бизнес надеется на то, что регулятор в марте как минимум сохранит, а на каком-то из следующих заседаний начнет снижать ключевую ставку и у реального сектора появится возможность корректировать стратегии по развитию, планировать привлечение внешнего финансирования для роста бизнеса», — сказал он.

По его словам, представители реального сектора уже давно обращают внимание ЦБ на состояние бизнеса в свете высокой ключевой ставки.

«Банки отмечают замедление корпоративного кредитования, сам регулятор признает растущее число реструктуризаций кредитов как у МСП, так и у крупных компаний, хотя это не носит массовый характер», — добавил собеседник агентства.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал