дневник

Бежим кросс в 5 экспираций на Ри,первая цель достигнута!

- 20 августа 2015, 12:58

- |

smart-lab.ru/blog/265032.php

Кратко!

Наконец мы достигли желаемого уровня 78 000 в декабрьском контракте по инструменту Ри!

В активе:

90 колл декабрь

95 колл декабрь

100 колл декабрь

На уровне 91 000 добавлял 90 колы декабрь и шорт фьючерса(стреддл)

Шалил с нарезкой дельты у уровня 81 500, чуток нарезал

Премия затраченная на покупку колов оправдана на 88%

Шорт по БА закрыт полностью, жду теста зоны продаж(точка принятия решения)

После квартальной экспирации буду использовать календари!

Всем хороших выходных!

- комментировать

- ★1

- Комментарии ( 2 )

Основной курс на ренту!

- 04 августа 2015, 11:46

- |

Запись в дневнике от 4 августа 2015 года

В этом году решил пересмотреть взгляд на собственные активы и изменить приоритеты!

Активы состоят из четырех долей, две из них акции российских компаний и спекуляции на площадке FORTS. По размеру до сегодняшнего дня доли были одинаковы(речь о долях, акции российских компаний и FORTS).

Есть желание наладить денежный поток с малыми затратами времени! Портфель акций будет занимать с текущего дня 80%, FORTS 20%.

«C 1 января 2014 года вступили в силу изменения в Федеральный закон «Об акционерных обществах», которые касаются порядка установления даты отсечки под дивиденды и сроков дивидендных выплат» -под эти изменения можно сформировать рентный доход одновременно играя на курсовой стоимости эмитентов.

Причины:

Осенью 2014 года был сформирован портфель бумаг на 80% доли выделенного капитала.

По временным затратам потребовалось не более 48 часов (включая последующую оценку эмитентов при пересмотре бумаг)

( Читать дальше )

Самообман. Анализ шорта по РТС.

- 22 июля 2015, 18:55

- |

Сбавляю внутреннее негодование публичным разбором полетов, плюс в моей ошибке скрыт секрет неудач большинства трейдеров, а именно его Величество Самообман.

На картинке вход и выход.

Со входом проблем нет, вошел — повезло.

Выход.

1. Резкий рост в 16 часов стал спадать и я поверил, что он ложный, будет пробой вниз 890.

2. Объемы «А» разбудили мою тайную мечту о том, что этот пробой пойдет на 880, а если будет закрытие 880, то на утро вероятен вынос стопов с гэпом минимум к 870. Короче не сделка, а конфетка!

За эту конфетку я даже нарушил свое правило, брать минимум 50% от движения. Т.е. в 17:30 после ложного пробоя я обязан был ставить стоп 893. А если посмотреть трезвым взглядом, то сразу после точки «В» цена вела себя 100% по бычьи, но это уже задним умом.

3. Смотрел за ценой до самого выхода и вспомнил тооо сааамое чувство, когда ты держишь большооого лося, а цена словно с цепи сорвалась и прет и прет, я заново ощутил это оцепенение, давно забытое, но парализующее до жути, рука не поднялась забрать остаток прибыли, хотя ум командовал «закрывай!» и медведи полностью капитулировали.

( Читать дальше )

Бежим кросс в 5 экспираций на Ри,была небольшая необходимость в корректировке!

- 08 июля 2015, 10:01

- |

smart-lab.ru/blog/263444.php

В активе:

95 колл декабрь

100 колл декабрь

Шорт БА(фьючерс) декабрь

От уровня 85 600(значение по декабрьскому контракту) откупил часть шорта фьючерса.

Причины описаны здесь:

smart-lab.ru/blog/264946.php

До закрытия вечерней сессии выровнял по дельте позицию почти в ноль, шорт БА по 87 900(значение декабрьского контракта)

Премия затраченная на покупку колов оправдана пока на 17%!

Всем профита и хорошей недели!

Плита на 85 страйке по Ри

- 07 июля 2015, 21:00

- |

Если есть плита на 85 страйке в путах то, два варианта развития событий:

— отскакиваем до уровня 90 и выше от текущих

— прокалываем 85 000 и отскакиваем к уровню 90 и выше

Интересная ситуация при покупке бычьего спреда профит/лосс -5/1

Страйк июль 90 покупаем/92 500 продаем

Играем идею отскока, при проколе 85 соотношение будет 6/1 или 7/1

На вечере при построении позиции на отскок соотношение:

Лосс = 600-200= 400 пунктов

Прибыль, при условии движения цены БА(фьючерса на индекс РТС) выше 92 500

92500-90 000= 2500-600+200=2100 пунктов

При уходе ниже 85 000 возможно роллирование

Ждем комментов и возражений!!!!

P.S.Позиция уже на вечере принесла прибыль со связки 200 пунктов!!!!

Зафиксил 1/2 позиции.спрэд бычий уже почти бесплатный!!!!

( Читать дальше )

Об опционах кратко и практически,инструмент РТС!!!Итог недельной позиции.

- 04 июля 2015, 12:31

- |

«Человек, который осмеливается потратить впустую час времени, еще не осознал цену жизни».

Чарльз Дарвин

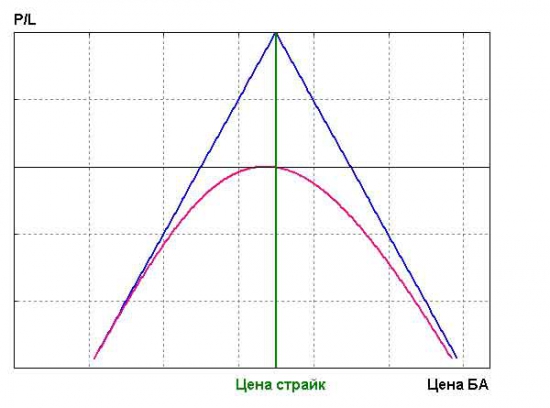

В понедельник 29 июня 2015г, в 11 утра продан стреддл на центре.

Основные причины и риски:

Во первых, открывая стреддл ГО значительно ниже голых продаж колов или кондора!

Во вторых, на центре(центральный страйк) самая высокая тета и вега!

Основной риск в позиции это Вега(волатильность), но при открытии позиции тета была равна веге, соответсвенно риск Веги ежедневно сходил на нет!

И в третьих, стреддл легко и дешевле роллируется!

О позиции:

Июльская серия, страйк 90 000, колл -2500пунктов + пут 2310 пунктов=4810

Объем 10% от счета. Цель собрать тету до конца недели.

По торговому плану первые точки роллирования были 93 000 и 87300.

Цена так и не достигла границ роллирования!

В пятницу на вечерке откупил связку, пут 2250 + колл 1800=4050

Разница составила 740 пунктов

В понедельник по истечении первого часа торгов вероятно продам стреддл на центре.

Как выглядит позиции см.ниже

Забег на длинную дистанцию - 5 экспираций по Ри

- 30 июня 2015, 12:31

- |

Сегодня подкорректировал позицию, откупил небольшую часть шорта БА(фьючерс на индекс РТС).

На текущий момент в активе

Колл 95 декабрь

Колл 100 декабрь

Шорт БА декабрь(шорт фьючерс на индекс РТС декабрьский контракт)

Дельта положительная.

Цель позиции: Выход из коридора 115- 80, движение по дельте и повышение волатильности.

Риск максимальный на дату декабрьской экспирации по позиции: ГО умноженное на 2 или двойное ГО

При достижении уровней 80-78-77 шорт по фьючерсу на индекс РТС будет ликвидирован, премия затраченная на покупку опционов в данном случае будет оправдана полностью.Вероятно позиция будет увеличина на центре декабря( по обстоятельствам)

На уровне 96-100 позиция будет подкорректирована не значительно, основная корректировка планируется выше уровня 107

Итог на сегодня по счету, просадка в размере 2% от счета.

Всем желаю летом по больше отдыхать и получать наслаждение от моря, речки, озера!!!

Всем профитной недели!!!

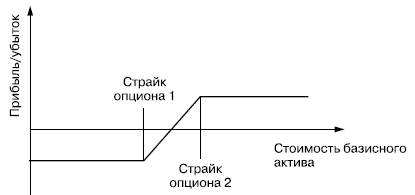

Чем плоха идейка роста РТС на декабрь 2015?Или только ВНИЗ?

- 23 июня 2015, 14:35

- |

Среднесрочная идея декабря 2015 по Ри!

Покупаем бычий колл спрэд декабрь — 120 страйк, продаем 125.

120 стоит 1120 пунктов

125 стоит 740 пунтков

Волатильность на страйках 29я!

Максимальный убыток на дату 15 декабря составляет 1120-740=380 пунктов.

Максимальная прибыль 125 000-120 000= 5000 — 1120+740= 4620 пунктов, при условии движения фьючерса на индекс РТС точно или чуть выше 125 000пунктов, как раз там и расположена нисходящая диагональная линия.

Уйдет ниже БА откупаем по 90-100 пунктов 125 колл, увеличиваем убыток на 100 пунктов и оставляем вероятность не ограниченной прибыли(хотя это не совсем так).Данную позицию при движении в дугом направлении можно закрыть почти в ноль или в плюс, времени 6 месяцев впереди!

Без шума и пыли, не парясь и не ломая свою психологию,(лежа на пляже и читая книжку) затратив на риск по депо 2% среднесрочно, при полном исполнении сценария роста есть вероятность забрать 24% прибыли к депо!

Выглядит вот так(см.картинку) и построить можно здесь:

Торговля День №9 Желание отыграться

- 12 июня 2015, 00:29

- |

Может звезды так сложились или еще что-то. Не лезь туда где получается плохо и в то что плохо понимаешь.

Полезла наверно потому что ГО стало меньше. Хорошо, не пошло в твою сторону, зачем еще брать? Зачем практически на все набирать против движения?

Видимо нездоровое желание «отыграться»

Были б еще деньги еще вошла бы, просто больше взять не могла. Это плохо, очень плохо.

Я закрылась практически на минимумах. Просто вышла из убыточной позиции. Вышла и ушла в «дзен»

Меня не взволновало, то что ценник пошел в мою сторону, что посидев еще немного я бы сократила убыток.

Но это сегодня так, могло бы и не быть такого, могло бы уйти еще глубже. Много что могло бы быть, но это меня уже не касается. Я вышла и в кэше. Хорошо, что вышла.

Эта сделка испортила всю статистику. В ней самый максимальный убыток

( Читать дальше )

Взял лонг по РТС

- 04 июня 2015, 12:04

- |

Цель по позиции, выйти выше 97 первая и потрогать 100, вторая.

По времени, вторник, среда следующей недели.

Квартальная экспира видится 95-100, предполагаю быстро вынесут выше 100, ниже 92-90 можем быть в моменте.

Посмотрим как отыграет позиция.

Если позиция не отработает, закрою месяц в ноль.

Всем профита и хороших предстоящих выходных!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал