доходность акций

♛ БЬЕМ ДОХОДНОСТЬ SP500 еще раз

- 27 августа 2019, 11:02

- |

Есть у индексов ценных бумаг всех стран одна замечательная особенность, они имеют сезонные циклы.

Цикл роста на выходе из сезона отпусков (октябрь — рождество), цикл роста на выходе из холодов (конец зимы— лето). Цикл падения в пост рождественский месяц (январь) и цикл падения на сезоне отпусков (май — сентябрь).

Вот вам визуализация средней динамики: SP500(США), FTSE(Англия), CAC40(Франция), Nikkei225(Япония):

( Читать дальше )

- комментировать

- ★82

- Комментарии ( 33 )

БАБЛО ИЗ ВОЗДУХА или теория портфельной ребалансировки.

- 05 августа 2019, 11:49

- |

Вам говорили о том, что на рынке есть доходность «из воздуха»? Скорее всего нет, а она есть. Сейчас, как всегда, четко и без воды, откроем все «тайны», которые никакие не тайны. Просто люди в индустрии хотят, чтобы вам казалось, что все это сложно и без них вам ну никак не обойтись. В реальности портфельных инвестиций, как правило, все сильно проще.

( Читать дальше )

Boston Scientific радует инвесторов доходностью акций - Финам

- 30 июля 2019, 17:25

- |

Бренд Boston Scientific хорошо известен в медицинской среде и пользуется авторитетом во врачебных кругах. Тенденция старения населения и распространенный в странах Запада нездоровый образ жизни неизбежно приведут к возрастанию частоты сердечно-сосудистых заболеваний в глобальном масштабе, и продукты Boston Scientific в таких условиях сохранят востребованность.

Акции Boston Scientific находятся в числе наших рекомендаций на покупку и за период с нашего последнего обновления рекомендации (в конце апреля) принесли доходность в размере 16,1%. Доходность бумаги за период с начала года составляет 24,4%.

Отчетность Boston Scientific за 2 квартал мы оцениваем в целом позитивно и по-прежнему считаем акции компании привлекательными для вложений, принимая во внимание передовые технологии, которыми Boston Scientific обеспечивает медицину.Саидова Зарина

Мы сохраняем по акциям Boston Scientific рекомендацию «Покупать».

ГК «ФИНАМ»

БЬЕМ ДОХОДНОСТЬ S&P500 за 15 минут. +1 000 000$ всего за одну фишку!

- 24 июня 2019, 10:50

- |

В среде профессиональных ученых мужей, работающих в инвестфондах и любящих жить за наши с вами деньги о которых я рассказывал тут есть офигенная байка, что классическими инвестициями доходность рынка побить на длинной дистанции невозможно. Под рынком как правило подразумевается индекс S&P500 (далее сипи).

Если вы считаете так-же, то вам 100% налили академической грязи в уши. Сейчас подробно разберемся и докажем обратное. Повторить схему может любой, от пацана до бабки.( Читать дальше )

ДИВИДЕНДЫ — жалкие подачки для тех, кто не умеет считать.

- 17 июня 2019, 10:39

- |

«Компании платят дивиденды! Большие дивиденды! Можно купить акции и жить на дивиденды как рантье! Вам не нужно продавать свои акции, для получения прибыли, т.к. компании платят дивиденды!!!»

Дивиденды это круто — Дауни всем видом одобряет.

Слыхали подобное? Сегодня разберем и докажем, что пачка дивидендных компаний почти всегда проиграет по доходности пачке тех компаний, которые не платят дивиденды вообще.

( Читать дальше )

Удвоение капитала за месяц?! Реально?!

- 28 декабря 2018, 13:27

- |

816% такова средняя доходность победителей Лучший частный инвестор в 2015-2018 гг.

Глядя на такие цифры легко попасть в ловушку, начав думать, что смешные 10% годовых, это ничтожно мало, когда люди в месяц зарабатывают сотни, а то и тысячи процентов. В данной статье предлагаю взглянуть на действительно долгосрочные инвестиции, скажем, на дистанции 100 лет и переосмыслить свое отношение и к риску и к ожидаемым результатам как от собственной торговли, так и от торговли профессиональных управляющих.

СРЕДНИЙ ДОХОД ОТ АКЦИЙ ЗА ПОСЛЕДНИЕ 118 ЛЕТ ПО ВСЕМУ МИРУ СОСТАВИЛ 5,2%

Истоки“легких”денег

Брокеры и FX-компании рассказывают нам красивые сказки о невероятно простом и необычайно приятном процессе заработка миллионов, ленты в Instagram пестрят фотографиями дорогих Ferrari, пачками банкнот, золотых часов и, конечно, яхт. Как утверждается, это результаты торговли на рынках ценных бумаг или валют.

( Читать дальше )

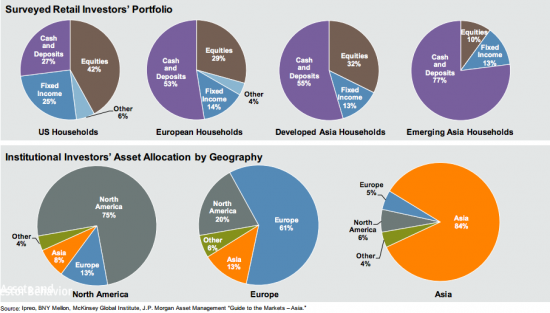

Как ведут себя портфель и отдельные классы активов

- 30 июня 2017, 10:31

- |

Продолжаем работать с портфелем. Ранее мы разобрали, что собой представляет стратегия распределения активов (она же: Asset Allocation), а сейчас проверим ее эффективность. Для этого заглянем в прошлое и посмотрим, что бы мы получили, инвестируя в определенный актив или держа распределенный портфель. То есть сравним портфельный подход с вложением в отдельные классы активов.

( Читать дальше )

как рассчитать ожидаемую дивидендную доходность акций?

- 25 декабря 2014, 18:10

- |

Сабж..

П.С.

Эх… ничегошеньки-то вы и не знаете...

www.cfin.ru/finanalysis/lytnev/5-3.shtml

Например, на рынке имеется предложение обыкновенных акций по цене 250 рублей за 1 шт. Известно, что в прошлом году по ним был выплачен дивиденд в сумме 30 рублей на 1 акцию. В дальнейшем ожидается непрерывный рост дивиденда на 2% в год. Ожидаемая доходность акции составит:

Дивиденды -2014 или почему Златкис заманивает в Сбер?

- 17 марта 2014, 14:23

- |

Еще лет 5 назад в России дивидендная доходность была не больше 1-2%, однако на текущий момент доходность составляет 4-5%. Необходимо также отметить, что с каждым годом российские компании увеличивают объем средств, направляемых на выплату дивидендов. Это связано с переходом на международные стандарты и необходимостью привлечения иностранных инвесторов.

«До 2004 года это, как правило, не превышало 6%, тенденция была на повышение, то есть было 6%, 8%, 10%. В прошлом году мы направили 17%, но главное, что если в начале 2000-х гг. сумма прибыли составляла двузначную величину, но и, положим, в 2007 году, 2008 году не превышала 100 млрд, то в прошлом году мы уже платили от 300 млрд прибыли», — отметила зампредправления Сбербанка Белла Златкис.

( Читать дальше )

Статистика и аналитика - видеоролик про возможности и сервисы сайта для трейдеров

- 23 апреля 2013, 20:23

- |

Сайт посвящен биржевой статистике и аналитике. Имеется шесть основных сервисов, а именно:

— Анализ волатильности — здесь можно наблюдать, оценивать уровень волатильности в динамике, а так же определять адекватные стоп-лосс и тейк-профит. На главной странице вы можете наблюдать лидеров и аутсайдеров по уровню волатильности.

— Анализ доходности — можно определять доходность акций, валют, сырья и др. биржевых активов за задаваемый вручную период времени. Лидеры и аутсайдеров по уровню доходности можно оценивать на главной странице.

— Анализ ликвидности — помогает отсортировать активы по уровню ликвидности и размеру спреда. Все активы условно делятся на 4 категории ликвидности. Лидеры и аутсайдеры по снижению ликвидности транслируются на главной странице.

— Фундаментальные цены акций — здесь представлены фундаментальные или справедливые цены и потенциалы акций от инвестбаков и инвесткомпаний. На главной странице можно отслеживать лидеров и аутсайдеров по изменению фундаментальной оценки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал