SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

доходность

🚫 Вы всё еще верите брокеру? Тогда мы идём к вам! Или почему ты до сих пор не знаешь, чему равна твоя доходность.

- 10 сентября 2020, 12:05

- |

Я уверен, многие прочитав эту статью поймут, что не знают свою доходность или считают её неправильно.

Внимание! С целью упрощения материала присутствует непрофессиональная терминология!

Так ведь всё просто!

Кто-то скажет: «Чел, что ты тут заливаешь? Всё же просто!» В общем-то да, есть такое убеждение, и мы привыкли думать о доходности, как о довольно простом параметре. Для многих этот вопрос вообще не встаёт — её показывает брокер в отчёте или мобильном приложении. Но всё ли так просто и очевидно, как кажется?

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 15 )

В экономике ЕС все замечательно... но.. но...

- 08 сентября 2020, 21:31

- |

В экономике ЕС все замечательно… но… но...

Доходность 10-леток ФРГ = МИНУС 0.5%

Доходность 10-леток Мовчании = ПЛЮС 0.2%

( Читать дальше )

Доходность 10-леток ФРГ = МИНУС 0.5%

Доходность 10-леток Мовчании = ПЛЮС 0.2%

( Читать дальше )

Есть пространство, но удавка затягивается

- 08 сентября 2020, 20:59

- |

Глава российского Центробанка Эльвира Набиуллина подтвердила наличие пространства для дальнейшего снижения ставки с текущего уровня 4,25%, но добавила, что регулятор оценит, когда его лучше использовать и использовать ли вообще.

Параллельная реальность или новая нормальность?!))) Как бижутерия, не давит?!

«Сейчас еще ставки продолжают быть привлекательными по депозитам… с точки зрения нынешнего уровня ставок. Да, некоторые люди смотрят в поисках доходности уже на фондовый рынок, но если часть определенная сбережений будет переходить на фондовый рынок — это нормально», — сказала Набиуллина.

Параллельная реальность или новая нормальность?!))) Как бижутерия, не давит?!

Технологический потенциал Intel может обеспечить рост финпоказателей - Открытие Брокер

- 08 сентября 2020, 16:57

- |

Управление анализа рынков (УАР) «Открытие Брокер» подготовило исследование, в котором оценило перспективы развития бизнеса Intel. По мнению аналитиков, технологический потенциал компании может обеспечить рост финансовых показателей и способствовать росту стоимости акций.

О компании. Intel разрабатывает и производит микропроцессоры для персональных компьютеров и других платформ: планшетов, рабочих станций (Client Computing), высокопроизводительных серверов (Data Center), автономных устройств в парадигме «интернета вещей» (Internet of Things), один из ведущих разработчиков программируемых логических интегральных схем (Programmable Solutions) и энергонезависимой памяти (сегмент Non-volatile Memory Solutions). Также компания активно расширяет свой портфель разработок в области специализированных чипов в сферах искусственного интеллекта, машинного зрения, интеллектуальной обработки видео и инвестирует в перспективные сегменты технологических решений в области беспилотного управления автомобилями. Компания имеет длинную историю успеха в своей отрасли и стабильно поддерживает статус компании, меняющей мир своими инновациями.

( Читать дальше )

О компании. Intel разрабатывает и производит микропроцессоры для персональных компьютеров и других платформ: планшетов, рабочих станций (Client Computing), высокопроизводительных серверов (Data Center), автономных устройств в парадигме «интернета вещей» (Internet of Things), один из ведущих разработчиков программируемых логических интегральных схем (Programmable Solutions) и энергонезависимой памяти (сегмент Non-volatile Memory Solutions). Также компания активно расширяет свой портфель разработок в области специализированных чипов в сферах искусственного интеллекта, машинного зрения, интеллектуальной обработки видео и инвестирует в перспективные сегменты технологических решений в области беспилотного управления автомобилями. Компания имеет длинную историю успеха в своей отрасли и стабильно поддерживает статус компании, меняющей мир своими инновациями.

( Читать дальше )

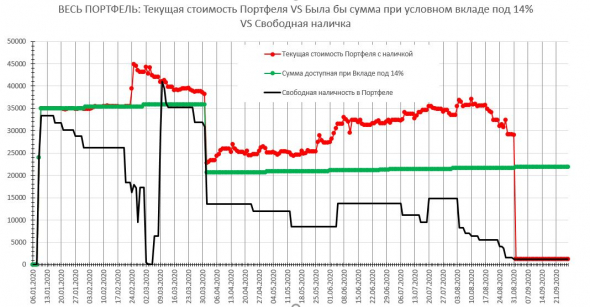

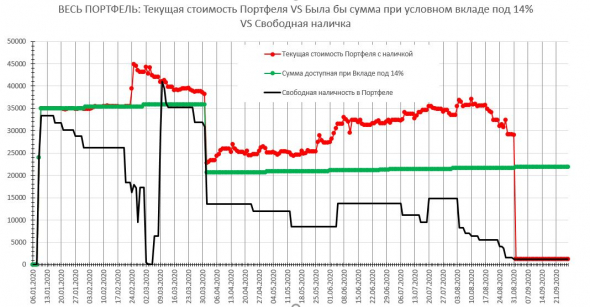

2020.08 История одного Портфеля

- 01 сентября 2020, 12:38

- |

Добрый день, Коллеги!

Хочу всех поздравить с окончанием лета/ прихода Дня Знания и поделиться своими результатами за прошедший месяц.

1) Если сказать коротко — результатами не доволен (мягко говоря))). Откатился до уровня начала лета. Просадка по Портфелю Большая (мягко говоря… правила форума не позволяют описать реальную картину случившейся просадки))). В общем смотрите сами:

2) Содержание Портфеля на конец месяца получилось следующее:

( Читать дальше )

Хочу всех поздравить с окончанием лета/ прихода Дня Знания и поделиться своими результатами за прошедший месяц.

1) Если сказать коротко — результатами не доволен (мягко говоря))). Откатился до уровня начала лета. Просадка по Портфелю Большая (мягко говоря… правила форума не позволяют описать реальную картину случившейся просадки))). В общем смотрите сами:

2) Содержание Портфеля на конец месяца получилось следующее:

( Читать дальше )

Ликбез vol. 1: можно ли c Шарпом 1 зарабатывать 20% годовых с просадкой не более 10%?

- 30 августа 2020, 03:11

- |

Тут после последнего топика народ почему-то решил, что я иксперд по трейдингу, и пишет всякое разное. Один из присланных вопросов звучал примерно так:

Я новичок, хочу уйти от дяди, помогите сделать рабочую ТС, для начала хватит Шарпа 1, доходности 15-20% годовых с просадкой не более 10%.

Я, признаться, растерялся, что ответить — для специалиста это звучит примерно так: научите, плиз, по-быстрому рисовать, для начала сойдет как Сальвадор Дали, а дальше я уж как-нибудь сам.

[Вру, на самом деле я не растерялся и ответил:

Если ретурн 15-20% и шарп 1, то и волатильность будет 15-20%. А с волатильностью 15-20% надо ожидать просадки 30-40%, а никак не 10%. То есть вы разберитесь, чего вы хотите. Если доходности 20% — готовьтесь к просадке 40% с шарпом-то 1. Если просадки 10% — значит, доходность ожидаемая должна быть 5%, ну пусть 10% от силы. А если вам и то и то — то шарпа надо с такими запросами в районе 3. А такой шарп есть только у ХФТ либо у пары-тройки больших хорошо диверсифицированных фондов (на всей планете).]

( Читать дальше )

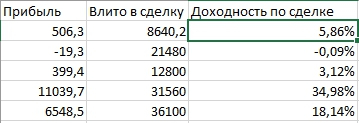

Подскажите, пожалуйста, как подсчитать среднюю доходность за определенное кол-во сделок, если каждый раз в сделке используется разное кол-во капитала В какую сторону гуглить?

- 27 августа 2020, 19:19

- |

Alexion Pharmaceuticals - дешево и перспективно - Финам

- 25 августа 2020, 13:02

- |

Alexion Pharmaceuticals — американская биофармацевтическая компания, разрабатывающая и выпускающая препараты преимущественно от редких заболеваний, основана в 1992 году. Рыночная капитализация Alexion Pharmaceuticals составляет $ 22,53 млрд.

Наиболее известный и зарекомендованный препарат компании — Soliris (eculizumab) для лечения пароксизмальной ночной гемоглобинурии и атипичного гемолитико-уремического синдрома. Другие коммерциализированные препараты компании — Ultomiris, Strensiq и Kanuma. Акции Alexion Pharmaceuticals за период с начала года понесли гораздо меньшие потери, чем американский рынок в целом.

Мы считаем, что в ближайший год у Alexion есть все шансы перегнать рынок по доходности благодаря дальнейшему улучшению показателей операционной деятельности и поступлению позитивных новостей с фронта научных разработок и клинических испытаний.

Представленная компанией отчетность за второй квартал выглядела вполне убедительно с операционной точки зрения и не внушила нам опасений по поводу перспектив Alexion в условиях пандемии коронавируса.

ГК «Финам»

Наиболее известный и зарекомендованный препарат компании — Soliris (eculizumab) для лечения пароксизмальной ночной гемоглобинурии и атипичного гемолитико-уремического синдрома. Другие коммерциализированные препараты компании — Ultomiris, Strensiq и Kanuma. Акции Alexion Pharmaceuticals за период с начала года понесли гораздо меньшие потери, чем американский рынок в целом.

Мы считаем, что в ближайший год у Alexion есть все шансы перегнать рынок по доходности благодаря дальнейшему улучшению показателей операционной деятельности и поступлению позитивных новостей с фронта научных разработок и клинических испытаний.

Представленная компанией отчетность за второй квартал выглядела вполне убедительно с операционной точки зрения и не внушила нам опасений по поводу перспектив Alexion в условиях пандемии коронавируса.

Сохраняющаяся выраженная фундаментальная недооцененность акций Alexion подкрепляет наши конструктивные ожидания по инструменту на ближайший год.Саидова Зарина

Мы сохраняем по акциям Alexion Pharmaceuticals рекомендацию «Покупать».

ГК «Финам»

Пандемия не мешает процветанию Facebook - Финам

- 24 августа 2020, 15:49

- |

Facebook — разработчик и оператор социальных сетей, позволяющих людям общаться с помощью мобильных устройств и компьютеров. Рыночная капитализация Facebook составляет $749,2 млрд. Среди продуктов компании — одноименная социальная сеть Facebook, самая популярная в мире, имеющая свыше 2,7 млрд ежемесячных активных пользователей.

Компании принадлежат такие общеизвестные и популярные в глобальном масштабе сервисы, как Instagram и WhatsApp. Компания из года в год демонстрирует положительную динамику выручки и чистой прибыли на акцию, а также показателей посещаемости соцсетей.

Акции Facebook находятся в числе наших долгосрочных рекомендаций на покупку и превзошли указанный нами целевой уровень, принеся доходность в размере 26,2% за период с нашего последнего обновления рекомендации (в начале мая), то есть за неполные 3 месяца.

Опубликованная компанией отчетность за второй квартал уверенным образом опередила ожидания, несмотря на то что Facebook воздерживалась от прогнозов на второй квартал и констатировала значительное сокращение спроса на рекламу в связи с пандемией коронавируса.

ГК «Финам»

Компании принадлежат такие общеизвестные и популярные в глобальном масштабе сервисы, как Instagram и WhatsApp. Компания из года в год демонстрирует положительную динамику выручки и чистой прибыли на акцию, а также показателей посещаемости соцсетей.

Акции Facebook находятся в числе наших долгосрочных рекомендаций на покупку и превзошли указанный нами целевой уровень, принеся доходность в размере 26,2% за период с нашего последнего обновления рекомендации (в начале мая), то есть за неполные 3 месяца.

Опубликованная компанией отчетность за второй квартал уверенным образом опередила ожидания, несмотря на то что Facebook воздерживалась от прогнозов на второй квартал и констатировала значительное сокращение спроса на рекламу в связи с пандемией коронавируса.

Мы по-прежнему считаем акции компании привлекательными для вложений на ближайший год. Мы сохраняем по акциям Facebook рекомендацию «Покупать».Саидова Зарина

ГК «Финам»

Существенного интереса к бумагам ВТБ со стороны инвесторов не ожидается - Альфа-Банк

- 21 августа 2020, 15:37

- |

Совокупный размер дивидендных выплат по обыкновенным и привилегированным акциям в целом соответствует ранее объявленному прогнозу банка и нашим ожиданиям, будучи эквивалентным 10% чистой прибыли и соответствуя политике равных доходностей по всем типам акций. Это предусматривает дивидендную доходность на уровне всего 2,1%.

Таким образом, мы считаем новость НЕЙТРАЛЬНОЙ для акций банка, и она, на наш взгляд, уже отражена в котировках при коэффициенте 0,47x P/TBV 2020П (который предусматривает дисконт 33% к среднему показателю за последние два года).

«Альфа_Банк»

Таким образом, мы считаем новость НЕЙТРАЛЬНОЙ для акций банка, и она, на наш взгляд, уже отражена в котировках при коэффициенте 0,47x P/TBV 2020П (который предусматривает дисконт 33% к среднему показателю за последние два года).

Тем не менее, мы не ожидаем, существенного интереса к этой бумаге со стороны инвесторов в краткосрочной перспективе, так как 1) надежды рынка на высокие дивиденды банка не оправдываются, 2) в ближайшие месяцы следует ожидать высоких отчислений в резервы и возможного обесценения непрофильных активов, тогда как 3) конъюнктура низких процентных ставок будет сдерживать потенциал роста прибыли ВТБ в среднесрочной перспективе.Кипнис Евгений

«Альфа_Банк»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал