SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

евробонды

Фьючерсы на бонды - заработай больше 500(!!!) руб и получи 100 000 руб в номинации ЛЧИ

- 30 октября 2014, 15:14

- |

Всем добрый день! Хочу обратить внимание на номинацию ЛЧИ по фьючерсам на облигации – на текущий момент в ней участвую всего 16 участников, лучший результат – 500 рублей. А приз в этой номинации100 000рублей. (см. investor.moex.com/ru/statistics/2014/default.aspx?gr=19)

( Читать дальше )

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Привлекаем инвестиции в евробонды с доходностью 3% годовых

- 20 октября 2014, 23:42

- |

Крупная инвестиционная компания Швейцарии привлекает инвестиции от 100 млн Евро, с выплатой инвестору 3% годовых. Для управления инвестиционным проектом создается SPV с выпуском бондов категории ААА, размещаемых на Евроклире, под гарантией Swiss Bank 150%.

Заинтересованных лиц просьба связаться по электронной почте alexbatt.88@gmail.com или по телефону +79193075508

Заинтересованных лиц просьба связаться по электронной почте alexbatt.88@gmail.com или по телефону +79193075508

бонды TS-Imperial banking group

- 16 октября 2014, 20:34

- |

Уважаемы проффи! Прошу подсказать, что из себя представляют эти облигации. Серия А-00168747. ISIN № XS8545232261.

Доходность евробондов

- 29 сентября 2014, 13:53

- |

Подскажите пожалуйста где можно посмотреть доходность корпоративных евробондов российских эмитенотов?

Евробонды

- 22 сентября 2014, 13:47

- |

Подскажите пожалуйста где посмотреть актуальные цены на евробонды наших банков и других эмитентов, заранее спасибо!!!

Инвестирование в облигации

- 14 августа 2014, 16:07

- |

Инвестирование в облигации советую начинать с госбумаг и евробондов. На трежерис (казначейские облигации США) можно посмотреть особенно внимательно, хотя на американском рынке полно альтернатив. Ключевым параметрам торговли бондами сейчас научу.

Рынок облигаций бывает внутренним и международным. Облигации внутреннего займа в России — это, прежде всего, облигации федерального займа (ОФЗ). На них есть фьючерсы. Хорошо, что именно федеральный займ, а не региональный, у нас ликвиден.

Помимо государственных ценных бумаг, остальные долговые продукты на внутреннем рынке — это всё же экзотика. Тем не менее крупные инвестбанки и мелкие инвестфонды в последнее время всё чаще склоняют своих клиентов к игре на долгах.

На внутреннем долговом рынке могут размещаться и иностранные компании. Такая практика распространена в мировых финансовых центрах, включая США и Великобритания.

Евробонды – это облигации на внешнем рынке, с долларовым эквивалентом. Этот рынок заимствований намного более ликвиден, чем внутренний. Андеррайтингом еврооблигаций занимаются международные синдикаты. Долги предлагаются инвесторам в нескольких странах одновременно. Евробонды выпускаются вне юрисдикции отдельной страны и не регистрируются.

( Читать дальше )

В чём отличие госбумаг и евробондов?

Рынок облигаций бывает внутренним и международным. Облигации внутреннего займа в России — это, прежде всего, облигации федерального займа (ОФЗ). На них есть фьючерсы. Хорошо, что именно федеральный займ, а не региональный, у нас ликвиден.

Помимо государственных ценных бумаг, остальные долговые продукты на внутреннем рынке — это всё же экзотика. Тем не менее крупные инвестбанки и мелкие инвестфонды в последнее время всё чаще склоняют своих клиентов к игре на долгах.

На внутреннем долговом рынке могут размещаться и иностранные компании. Такая практика распространена в мировых финансовых центрах, включая США и Великобритания.

Евробонды – это облигации на внешнем рынке, с долларовым эквивалентом. Этот рынок заимствований намного более ликвиден, чем внутренний. Андеррайтингом еврооблигаций занимаются международные синдикаты. Долги предлагаются инвесторам в нескольких странах одновременно. Евробонды выпускаются вне юрисдикции отдельной страны и не регистрируются.

( Читать дальше )

Рынок,РБК,Бутманов,мнение.

- 30 мая 2014, 14:55

- |

=>мой сегодняшний эфир на РБК.

OFZ,China,Sberbank

For Yours Informations, friends

Новизны не ищите, сказал, что:

Кери трейд будет в нас и Китай.

Что некоторые инвестдома хорошо закупаются против своих же таргетов,

Сказал, что РТС будет 1500-1700, может даже к осени, о чем и писал собственно ранее.

Alexandr Butmanov on RBC TV today

rbctv.rbc.ru/archive/market_experts/562949991620566.shtml

OFZ,China,Sberbank

For Yours Informations, friends

Новизны не ищите, сказал, что:

Кери трейд будет в нас и Китай.

Что некоторые инвестдома хорошо закупаются против своих же таргетов,

Сказал, что РТС будет 1500-1700, может даже к осени, о чем и писал собственно ранее.

Alexandr Butmanov on RBC TV today

rbctv.rbc.ru/archive/market_experts/562949991620566.shtml

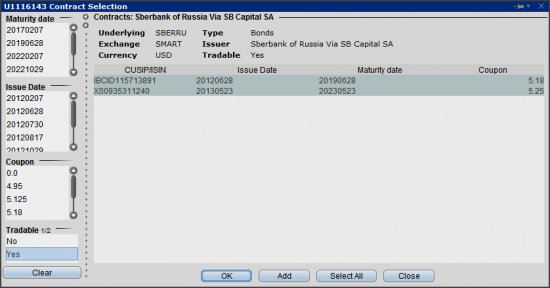

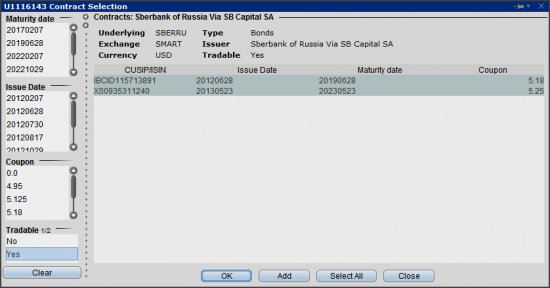

евробонды SBERRU 22

- 13 марта 2014, 16:08

- |

Думаю пора вывести USD из РФ, пока дают.

В этой связи смотрю на покупку евробондов SBERRU 22 через зарубежного брокера. Облигации торгуются ниже номинала, купон 6.13%.

Укатали ниже Газпромбанка. Обычно доходность Сбера была ниже ГПБ, если мне память не изменяет.

Срок инвестирования 5-6 лет.

Кроме billikid советоваться то вроде и не с кем...

Кстати российские евробонды появились в Interactive Brokers. Пока выясняем с поддержкой, можно ли их торговать...

В этой связи смотрю на покупку евробондов SBERRU 22 через зарубежного брокера. Облигации торгуются ниже номинала, купон 6.13%.

Укатали ниже Газпромбанка. Обычно доходность Сбера была ниже ГПБ, если мне память не изменяет.

Срок инвестирования 5-6 лет.

Кроме billikid советоваться то вроде и не с кем...

Кстати российские евробонды появились в Interactive Brokers. Пока выясняем с поддержкой, можно ли их торговать...

Ирландская фондовая биржа отменила листинг допэмиссии евробондов Украины

- 19 февраля 2014, 20:46

- |

Ирландская фондовая биржа отменила листинг допэмиссии евробондов Украины на $2 миллиарда.

Об этом сообщает "Интерфакс-Украина".

ISE отметила решение от 17 февраля о включении в листинг дополнительной эмиссии двухлетних еврооблигаций Украины с погашением в 2015 году объемом $1 млрд 984,838 млн, ссылаясь на то что они еще не эмитированы.

«Поскольку указанные ценные бумаги еще не эмитированы, решение от 17 февраля о включении их в листинг и допуске к обращению было ошибочным», — сообщается на веб-сайте биржи в среду.

www.pravda.com.ua/rus/news/2014/02/19/7014886/

Об этом сообщает "Интерфакс-Украина".

ISE отметила решение от 17 февраля о включении в листинг дополнительной эмиссии двухлетних еврооблигаций Украины с погашением в 2015 году объемом $1 млрд 984,838 млн, ссылаясь на то что они еще не эмитированы.

«Поскольку указанные ценные бумаги еще не эмитированы, решение от 17 февраля о включении их в листинг и допуске к обращению было ошибочным», — сообщается на веб-сайте биржи в среду.

www.pravda.com.ua/rus/news/2014/02/19/7014886/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал