инвеси идеи. инвестиции

Ранняя пенсия.

- 17 апреля 2021, 09:11

- |

Обсуждается это периодически и на Смарт-Лабе, например всем известный блог «На пенсию в 35 лет».

Поделюсь своим опытом на этот счёт:

Мои родители отдали меня в школу в шесть лет, так как мама и папа справедливо решили, что в таком случае у мальчика будет два года на поступление в ВУЗ до армии(тогда в школе учились 10 лет).

В 10-м классе, на приписной комиссии в военкомате я заявил о своем желании идти учиться в венное училище(в разрез мечте мамы и папы о моем гражданском будущем).

Окончив в 16 лет среднюю школу со средним балом аттестата зрелости 4,85 я поступил в высшее авиационное училище, на командный факультет(не летная должность, там свои плюшки) с конкурсом 18,5 человек на место(тогда ВС СССР имели авторитет) и через четыре года его успешно закончил, в 20 лет получив офицерское звание лейтенант, оклад по званию 120 рублей, по должности 175 рублей и пайковые 20 рублей(советских). Итого первая моя зарплата(денежное довольствие) в 20 лет составила 315 вполне себе полновесных рублей. Через два года мне выделили двухкомнатную квартиру(женился), потом квартиры менялись, но это не важно, факт в том что первое своё жильё моя семья получила когда нам с женой было 22 и 19 лет соответственно. Были конечно и времена безденежья и вообще с неясным будущим нашей армии, но в лихие 90-е через это прошла вся наша страна, а с ней и армия, как зеркало этого общества. Так вот, прослужив в ВС СССР а потом РФ 22 календарных года и пройдя путь от рядового курсанта до заместителя командира отдельной части в 38 лет я вышел на пенсию, которая составляет в данный момент 21377 рублей. Не скажу, что это много, но она есть, и я её получаю уже 13 лет, а на гражданке мне до пенсии надо было бы пахать и пахать, что в общем-то я сейчас и делаю))), но у меня всегда есть страховка в виде моей пенсии).

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 209 )

Coursera IPO, лидер в онлайн-обучении.

- 27 марта 2021, 18:56

- |

Coursera - основана в 2012 году профессором Дафной Коллер из Стэнфордского университета и Эндрю Ян-Так Нг, их платформа которая объединяет глобальную экосистему учащихся, преподавателей и учреждений с целью предоставить образование мирового класса взрослым учащимся во всем мире. По состоянию на 31 декабря 2020 года более 77 миллионов учащихся зарегистрировались на Coursera, чтобы учиться у более чем 200 ведущих университетов и отраслевых партнеров с помощью тысяч предложений, от открытых курсов до полных дипломов.

Coursera обслуживает учащихся дома, через работодателей, колледжи и университеты, а также в рамках программ, спонсируемых государством. По состоянию на 31 декабря 2020 года более 2000 организаций платили за клиентов Coursera для развития бизнеса, а в 2020 году более 4000 колледжей и университетов запустили бесплатные программы онлайн-обучения через Coursera для кампуса во время пандемии COVID-19 и более 300 правительств. Правительственные учреждения и организации по всему миру использовали Coursera for Government для повышения квалификации и переподготовки своих государственных служащих и граждан. Из более чем 300 государственных учреждений, которые использовали Coursera для правительства в 2020 году, 228 были участниками Инициативы по восстановлению трудовых ресурсов Coursera, бесплатной ограниченной по времени программы, которая завершилась 31 декабря 2020 года. Также предлагают программы социального воздействия, которые имеют помог более 72 000 учащихся по всему миру.

( Читать дальше )

Olo IPO, SaaS разработчик в партнерстве с Uber Eats и Google Food.

- 14 марта 2021, 12:37

- |

Компания Olo основана в 2005 году, разрабатывающая цифровые решения для заказов в ресторанах с несколькими офисами. Предлагает платформу Olo SaaS, которая предоставляет механизм цифрового заказа и связанные с ним приложения для мобильных устройств. Платформа интегрируется с системами точек продаж, платежными решениями и программами лояльности, предоставляет систему управления взаимоотношениями с клиентами, предназначенную для заказа по телефону, и позволяет пользователям управлять меню и повседневными делами с помощью административной панели управления.

Открытая платформа SaaS, которая легко интегрируется с технологическими решениями всей экосистемы ресторана, включая большинство POS-систем, агрегаторов, DSP, платежных процессоров, поставщиков UI и UX, а также программ лояльности. Предоставляют ресторанам централизованную систему для управления их цифровым бизнесом и обеспечивают потребителям более качественное, быстрое и персонализированное обслуживание, увеличивая объем заказов в ресторанах и повышая доходность при меньших затратах.

( Читать дальше )

Ключевая ставка и облигации

- 24 февраля 2021, 19:12

- |

Недавно ЦБ РФ дал понять, что цикл снижения ключевой ставки подошел к концу, и дальше будет только повышение. Это сильно влияет на фондовый рынок, в частности, на облигации – на их цену и доходность. Как и каким образом? Разберем сегодня.

С акциями все более или менее понятно: вышли плохие новости – акции падают, повысили дивиденды – акции растут. Причинно-следственная связь лежит на поверхности и не нуждается в объяснении. Сложность не в том, чтобы интерпретировать эти зависимости, а в их предугадывании и инвестировании в те компании, у которых в будущем будет все в порядке.

С облигациями дело обстоит несколько иначе. Корпоративные новости хоть и влияют на цены облигаций, однако это влияние ограничено. Куда большую роль здесь играет ключевая ставка. Объясняется это тем, что облигации – это долговые ценные бумаги и напоминают кредиты. Т.е. вы, покупая облигации, даете в долг либо государству, либо компаниям под процент.

( Читать дальше )

НОВАЯ КРИПТОБИРЖА BYTEX -БУДУЩИЙ КОНКУРЕНТ BINANCE?

- 14 августа 2020, 04:57

- |

Друзья приветствую всех! В данном обзоре речь пойдет о новой криптобирже «Bytex«. Сразу хочу отметить, что такая мощная заявка еще признанная лучшим стартапом 2020 года требует особого внимания, давайте разбираться.

Запуск самой биржи планируется на 4 квартал 2020 года. На данном этапе нам предлагают инвестировать в токены BUX (внутренний токен биржи) по низкой стоимости(со скидкой и бонусами). 1BUX=0.1$ Цели у проекта грандиозные войти в топ 5 крупнейших бирж в течении 3-х лет.

Преимущества проекта на которые я обратил внимание.

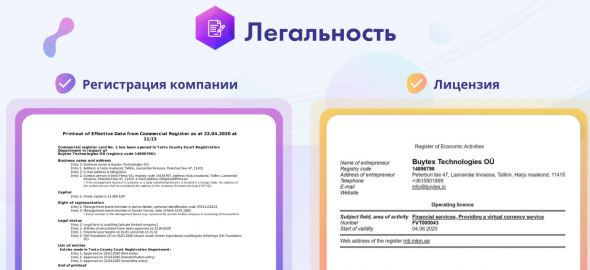

- Легальность. Компания официально зарегистрирована в Эстонии и имеет лицензии на свою деятельность. Можно проверить в реестре.

( Читать дальше )

ЛОНГ ТГК-1. ТОЧКИ РОСТА.

- 07 июля 2020, 10:59

- |

ХОЧЕШЬ ПОЛУЧАТЬ БОЛЬШЕ ИНФОРМАЦИИ О РЫНКЕ?

-ПОДПИШИСЬ НА НАС В ТЕЛЕГРАМ:

t.me/investmetod

t.me/investmetod

t.me/investmetod

#три_тезиса

ТГК-1

Тикер: #TGKA

Цель: 0,014 рублей

1. Закрытие дивидендного гэпа. Исторически, акции ТГК-1 быстро закрывали гэп. Прогнозы источников МЕТОДа показывают, что текущий дивидендный гэп будет закрыт за 7 торговых сессий.

2. Потенциал роста. За 2019 ТГК-1 выплатила дивидендами 4 из 8 млрд рублей прибыли. В 2020 году прибыль у компании вырастет на 15%, а payout останется стабильным. А значит на дивиденды пойдут уже 4,6 млрд рублей.

3. Fortum. Основной акционер ТГК-1 — Газпром энергохолдинг — готов избавиться от своей доли в ТГК-1 (51,8%) за хорошую цену, которую может предложить Fortum. Fortum уже купил немецкую Uniper (и вместе с ней Юнипро) и заинтересован в развитии российских активов. Вероятный выкуп доли ГЭХа в ТГК-1 может существенно поднять цену акций ТГК-1.

ЗАЩИТНЫЕ АКТИВЫ-ЛУЧШЕЕ ЛЕКАРСТВО. 3 ТЕЗИСА ЗА.

- 25 июня 2020, 20:04

- |

#три_тезиса

⚡️Увеличиваем защитные позиции из-за растущих рисков.

• ETF на золото (https://t.me/investmetod/123) (#FXGD).

• Швейцарский франк-Российский рубль (https://t.me/investmetod/94) (#CHF/#RUB).

🤔Почему:

1. Неопределенность на рынке. В среду американские фоновые площадки завершили торговый день снижением основных индексов в пределах от -2,19% по индексу Nasdaq до -2,72% по индексу DJIA. В топе опасения относительно «второй волны». В США ряд штатов в том числе Нью-Йорк, Коннектикут и Нью-Джерси вводят двухнедельный карантин для путешественников из 9 других штатов, а также обязательный масочный режим. Новые случаи заболевания фиксируются и в таких странах, как Германия, Япония и Южная Корея

2. Ухудшение прогнозов. Помимо роста опасений относительно «второй волны» подпортил настроения МВФ, ухудшивший прогноз по глобальному ВВП на 2020 г. В апреле предполагалось, что падение составит 3%, тогда как скорректированный прогноз предполагает падение показателя на 4,9%. Восстановление экономики будет более слабым, чем ожидалось, неопределенность возрастет, а потому останется только стимулировать экономику.

( Читать дальше )

Магнит. Три тезиса за покупку компании.

- 24 июня 2020, 17:40

- |

#ответы

Через нашего бота @investmetod_bot поступил вопрос:

Как вам Магнит? Cтоит покупать? (#MAGN).

У магнита есть точки роста. Но нас смущают 2 проблемы:

•Огромный долг, 290% от капитала.

•Исторически высокая цена за год на данный момент.

Поэтому мы воздержимся от покупки.

Точки роста:

1. Покупки инсайдера. Группа ВТБ продала 11,82% акций розничной сети «Магнит» компании Marathon Group, основанной бывшим главой инвесткомпании А1 (подразделение Альфа-групп) Александром Винокуровым и его партнером Сергеем Захаровым. Покупки Винокурова продолжаются и по сей день. Александр Винокуров является родственником главы МИД, он женат на дочери Сергея Лаврова. 16 июня Винокуров существенно закупился акциями — на 579 млн рублей.

2. Первые плоды реформ. Успешный 1К20 (рост выручки и LFL-продаж составил +18.5% и +7.8% г/г соответственно), впервые за пять лет превзойдя соответствующие показатели X5 Retail Group, (+15.9% и +5.7% г/г).

3. Конкурентоспособность. LFL-продажи улучшаются во всех регионах, а главное, в Москве и Санкт-Петербурге. Сильные результаты 1К20 были обусловлены оптимизацией ассортимента, повышением качества обслуживания клиентов, а также паническими покупками в марте. Вклад COVID-19 в общее увеличение LFL-продаж (+7.8% в 1К20) составляет лишь 2.4%, и даже без учета этого фактора, у компании солидный прирост (+5.4%). Руководство «Магнита» пересмотрело планы открытия и перепрофилирования всех форматов магазинов с учетом сохраняющейся неопределенности относительно пандемии COVID-19. CAPEX на 2020 может быть снижен еще больше. В течение 1К20 «Магнит» открыл 321 магазина, общее число магазинов выросло до 20 860. В рамках ранее объявленной кампании по повышению эффективности «Магнит» также закрыл 186 магазинов.

IPO Мнение | Lyra Therapeutics

- 27 апреля 2020, 22:01

- |

Lyra Therapeutics ( LYRA ) имеет намерения привлечь $ млн 52,5 валовой выручки от продажи своих обыкновенных акций в качестве IPO, за исправленный S-1 / A регистрационное заявление .

Компания продвигает два препарата-кандидата для лечения хронического риносинусита (ГАЙМОРИТ).

LYRA представила очень многообещающие результаты испытаний, и IPO выглядит разумно оцененным, поэтому для инвесторов в области биологических наук с 12-18-месячным периодом удержания мое мнение — это ПОКУПКА

Компания и Технологии

Уотертаун, штат Массачусетс, был основан для разработки лекарств для двух типов пациентов с хроническим риносинуситом, тех, кто нуждается в хирургии и тех, кому ранее была сделана операция по поводу этого заболевания.

Менеджмент возглавляет Мария Паласис, доктор философии, которая работает в компании с 2011 года и ранее являлась исполнительным вице-президентом Arsenal Medical.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал