инвестиционные идеи

Мне пришла в голову замечательная мысль

- 18 февраля 2018, 20:25

- |

Карты, деньги, два ствола или прощай привычный трейдинг!

Прочитав пост об а5 и 125 млн… показалось, что-то я понял новое о бирже...Возможно я там что-то еще пропустил… в коментах. Но, суть одна. Мы все хотим заработать. Кто-то думает, что узнает на семинаре, как это быстро разбогатеть на американских стоках. Кто-то уверен, что знает, кто-то просто делает ставки. Вот это ключевое слово.

Ставка.

На западе есть знатоки (вроде бы и сам Ларри?), которые утверждают, что рынок это игра с 0 суммой (zero sum game). Возможно, это так. Но ведь кто-то забирает выигрыш со стола, а кто-то за это платит и уходит с пустыми руками. Думаю отыграться как в карты и на рынке получается не у всех, а у одного из 1000.

Фактически торговля на рынке так и выглядит, как казино или игра в карты. Также есть на бирже те, кто мухлюет, есть те, кто отчаянно пытается переиграть систему. Трейдеры/инвесторы делают ставки и либо выигрывают, либо проигрывают. Купил магнитов и рад. А магнит раз и хлоп. А идея возможно была правильная, но карта не легла.

Биткоин, супер проценты из третьего эшелона… поэтому и делают ставки, чтобы быстро разбогатеть. Но каждому хотелось бы это делать это с «железной» гарантией. Как торговля и поиск фундаментала, точнее подгонка фунадментала под старегию меня никогда не интересовало, хотя это не лишено смысла. Но, правильный тайминг прекрасно решает эту задачу и экономит время.

Суть биржевой игры в наши дни — это быстрые деньги и, по-возможности,

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 4 )

Миссия и принципы инвестиционных компаний

- 02 ноября 2017, 14:15

- |

В нескольких предыдущих статьях я писал о том, что мы начали новый проект, суть которого заключается в том, что мы используем самые передовые инвестиционные технологии и создаем новые инвестиционные продукты, аналогов которым нет.

Начиная свой путь от рядовых инвесторов, и на текущий момент имея солидный опыт понимания как сильных, так и слабых сторон этого вида бизнеса, мы открыли в этом году компанию, в которой главным мотивирующим стимулом для работы каждого сотрудника сделали долгосрочную ответственность перед каждым клиентом. Это означает, что мы работаем только за результат с успеха клиента от его инвестирования, в отличие от большинства инвестиционных и брокерских компаний.

Главная составляющая успеха нашей инвестиционной площадки заключается в первую очередь в специальном принципе отбора лучших на рынке инвестиционных систем и путем рейтингования по их инвестиционной привлекательности, сравнивая преимущества и недостатки, таким образом составления инвестиционного портфеля для каждого клиента с учетом его индивидуального риск профиля.

В следующих статьях я поэтапно буду размещать информацию о новых продуктах, их особенностях, конкурентных преимуществах по сравнению с остальными другими известными как для простых, так и для vip клиентов.

Всем успешных инвестиций!

Как думаете, разрешит в итоге SEC запуск долгожданного ETF на биткоин или нет?

- 28 февраля 2017, 00:43

- |

Другие мемасы про биткоин — здесь

11 марта SEC должно согласовать/не согласовать запуск первого ETF на биткоины братьев Уинклвосс.

Ждали этого решения, кажется, года три.

( Читать дальше )

Инвестиционные идеи, которые приносят прибыль или Как засолить по-русски!

- 24 октября 2016, 11:21

- |

Как то месяц назад писал http://smart-lab.ru/blog/349839.php

Рекомендовал к покупке акции «Соли Руси», http://www.solrusi.ru/ которые стоили 100 руб за 1 шт, теперь цена 141,8руб за 1 шт

Следовательно, кто купил тот молодец!

Всем Удачных инвестиций!

www.vesti.ru/doc.html?id=2783992

ПАО «Соль Руси» собирается покрыть потребность в экспорте соли из стран ближнего зарубежья

На российском солевом рынке появился новый игрок – ПАО «Соль Руси», который займется разработкой одного из крупнейших соляных месторождений страны. На сегодняшний день, согласно информации международной консалтинговой группы IMC Montan, потребность в соли составляет более 5 млн. тонн в год, при этом промышленностью (главным образом, химической) потребляется 90% от всего объема, остальная доля приходится на домохозяйства.

По оценкам экспертов, в нашей стране уже не первый год наблюдается отрицательное сальдо внешнеторговых операций по экспорту – импорту соли, что говорит о высокой импортозависимости. Сейчас основными поставщиками соли на территорию России выступают Белоруссия и Украина. При этом РФ вполне располагает ресурсами, позволяющими самостоятельно покрыть внутренние потребности. По словам заслуженного геолога России, первооткрывателя Белбажского месторождения Алексея Коломийца, разработка Белбажского соляного месторождения, которое находится на территории Нижегородской области, позволит уже в течение двух-трех лет отказаться от экспорта соли из стран ближнего зарубежья.

( Читать дальше )

Новотык для инвесторов

- 23 сентября 2016, 16:05

- |

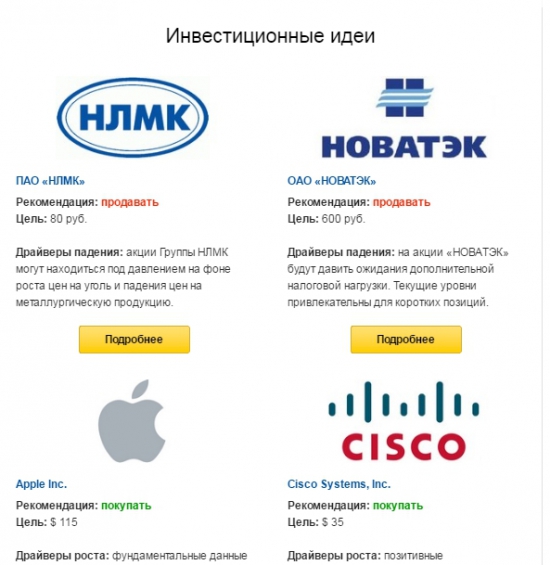

Там содержатся «инвестиционные идеи». Логично, что вы ожидаете, что это актуальные, пригодные к использованию идеи. Иначе зачем они.

Прочитал — понравилось — сделал сделку.

По статистике, инвестиционные идеи у Финама, в целом качественные: 70% рекомендаций — в плюсе, средний результат сделки +6%. Нормально.

Тем клиентам, которые ищут идеи для среднесрочных сделок, можно приглядывать.

Но вчера они прислали вот такой суповой набор:

Так вот, 2 из 4 идей были уже не актуальны и «вышли в аут» по собственному стоп-лоссу Финама.

То есть на момент отправки письма клиентам они уже закрыли свои предлагаемые сделки по стоп-лоссу! )

А Apple вообще стоил на рынке 115$, то есть по своей целевой цене. из чего совершенно непонятно, зачем его покупать.

Например, возьмем идею на Новатэк.

( Читать дальше )

Как заработать на санкциях

- 14 сентября 2016, 08:28

- |

Суть инвестиционной идеи: покупка доли в предприятиях России, прибыль которых зависит от конъюнктуры российского рынка. Данные предприятия должны выиграть от вытеснения конкурентов с отечественного рынка посредством введения санкций. Остается только выбрать наиболее перспективные сектора экономики, например потребительский, и оценить потенциал роста доходности.

Вчера правительство России включило поваренную соль в список санкционных продуктов, на которые распространяется запрет на поставки из стран, поддержавших антироссийские санкции:

www.bbc.com/russian/news-37350273

Ограничение вступит в силу 1 ноября этого года.

Производством и добычей соли в современной России занимаются всего несколько компаний, среди которых ООО «Руссоль» (Астраханская, Иркутская и Оренбургская области), ПАО «Соль Руси» (Нижегородская область), ОАО «Тыретский солерудник» (Иркутская область) и ООО «Алтайская соледобывающая компания» (Алтайский край).

( Читать дальше )

PATTERN ANALYZER – РЕВОЛЮЦИЯ В ТЕХНИЧЕСКОМ АНАЛИЗЕ: ЧТОБЫ, ТОРГОВАТЬ С ПРИБЫЛЬЮ, БОЛЬШЕ НЕ НУЖНО ТРАТИТЬ ВРЕМЯ НА АНАЛИЗ ГРАФИКОВ!

- 25 августа 2016, 20:56

- |

Здравствуйте!

Я занимаюсь торговлей на бирже уже более 10 лет. В своей торговле я использую метод графического технического анализа. Большинство из нас так или иначе знакомы с графическими моделями (паттернами), например такими как «голова и плечи», «двойное дно» и так далее. У этого метода множество преимуществ, например он позволяет определить не только направление движения цены, но и его цели. Несмотря на это трейдеры редко используют паттерны непосредственно в торговле, поскольку постоянно находить их на графике и делать это вовремя очень сложно, для этого нужен большой опыт, и помимо этого огромную роль будет играть психология трейдера – он видит то, что он хочет видеть, а как известно, хороший трейдер не должен поддаваться эмоциям.

Для того, чтобы избежать этих проблем, была разработана программа Pattern Analyzer, которая по жестким критериям (которые может скорректировать для более успешной торговли сам трейдер)

( Читать дальше )

Ралле!!

- 15 апреля 2016, 00:33

- |

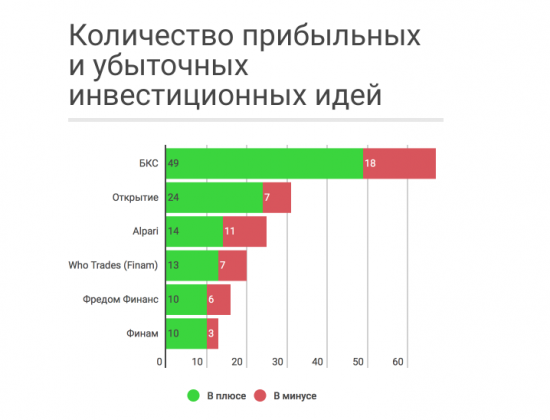

В какого участника рэнкинга не ткни — Гуру. Количество прибыльных идей у всякого больше, чем убыточных.

В марте аналитики подсели на фарм-препараты: было много рекомендаций по покупке акций биотех- и фарм-секторов. Хотя они, в самом деле, сейчас выглядят дешевыми и привлекательными.

В целом, 69% инвестиционных идей, сгенерированных аналитиками инвесткомпаний за последний год, принесли прибыль. И все это на фоне роста рынка...

( Читать дальше )

Весна покажет, кто где покупал

- 11 апреля 2016, 13:56

- |

Две из трех идей пробились в зеленую зону, то есть «в плюсе».

Когда мы начинали проект по анализу эффективности инвестиционных идей брокеров то были опасения, что эти идеи будут в среднем сливать. Мол, на долгосрочном горизонте эффективность «профессиональных аналитиков» — близка к подбрасыванию монетки. Пока, по итогам полутора лет наблюдений, этот прогноз НЕ оправдывается. Больше половины идей — в плюсе, средняя доходность (матожидание) инвестирования — положительное.

Из чего можно сделать два вывода. Первое, что участники рынка уделяют качеству аналитики серьезное внимание. Второе — что те инвесторы, которые осмысленно используют этот материал и соблюдают риск-менеджмент, могут вполне себе заработать и даже обыграть рынок.

( Читать дальше )

Почём примус? (нефть, рынок, кратко)

- 10 марта 2016, 20:33

- |

Со временем у спекулянтов начинают вырабатываться привычки, которые подменяют способность к аналитическим рассуждениям. Роботизируют систему принятия решения. Это крайне опасная ситуация когда мышление инвестора и соответственно его система теряет гибкость, перестаёт подстраиваться под рынок.

Типичный пример такой ситуации – мейнстрим вокруг статистики по запасам, добычи нефти и объёмы бурения в США. Анализировать эти данные – сродни анализу информационного шума на сегодняшний момент. Как не странно, но влияния этих факторов на фундаментальную оценку данного актива здесь и сейчас минимально. Связано это прежде всего с уходом огромной спекулятивной составляющей, которая была последние 7 лет. За счёт чего была эта спекулятивная составляющая? Многие считают, что всему виной QE ФРС, что довольно спорно, и к тому же какая разница, в чём была причина того, что было вчера.

А что же сегодня? Сегодня ключевыми факторами влияющими на фундаментальную оценку сырьевых активов является потребление. И потребление не в США и даже не в Китае. А в странах с низкой базой, в странах третьего мира. Пока потребление не перекроет сланцевую добычу – высоких цен на нефть можно не ждать. Что касается спекулятивной составляющей, то её новый виток практически не возможен, ставки по всему миру уже настолько низки, что дальнейшее стимулирование, не что иное как абсурд(отрицательные процентные ставки).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал