индекс

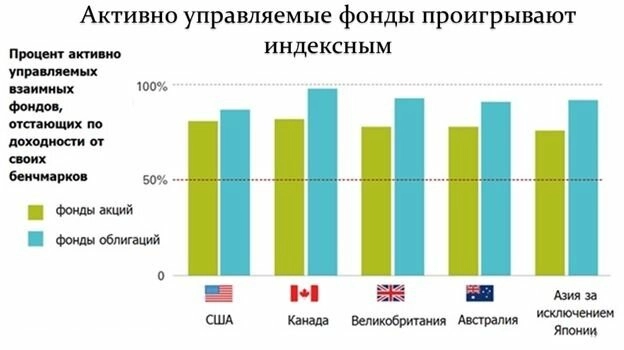

🔥 Российские активные фонды: платишь за "профессионалов", а получаешь убытки. Как они умудряются проигрывать даже индексу?

- 15 апреля 2025, 00:55

- |

Активные фонды в России — это как дорогой фитнес-тренер, который сам не может отжаться. 💸 Они берут деньги за «управление», но 80% из них годами не могут обыграть даже скромный IMOEX. Почему инвесторы до сих пор кормят эту систему? Давайте разберёмся за чашкой чая. ☕️

📉 Цифры не врут: фонды сливают

С 2020 по 2025 год только 18 из 56 активных фондов смогли обогнать индекс Московской биржи. Остальные 38 — стабильно теряли деньги клиентов. При этом сам IMOEX рос на жалкие 7,1% в год, не покрывая даже инфляцию (8–9,5%). То есть среднестатистический вкладчик в активный фонд не просто не заработал — он стал беднее.

🤡 «Диверсификация» по-русски: 46% портфеля — 4 компании

Главная проблема нашего рынка — он крошечный и гиперконцентрированный. Почти половина индекса — это Газпром, Сбер, Лукойл и Яндекс. Если они падают, падает всё. Добавьте сюда 47% нефтегаза, который скачет от санкций и налогов, — и получите «русскую рулетку» вместо инвестиций.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Доколе? До Коли!

- 09 апреля 2025, 13:40

- |

Нормально мамба валится. Цена уже залезла в диапазон «ставочной палки» (см. график, выделил желтым). Посмотрим, теперь, куда эту палку засунут))

( Читать дальше )

Что будет с индексом дальше? Где ДНО?

- 09 апреля 2025, 10:09

- |

$IRUS

🟢Мы всё ещё находимся в треугольнике и идём к нижней стенке.

Просто падать цена не может, всегда есть откаты и построение фигур по пути.

✔️В данный момент цена ударилась два раза в уровень поддержки 2657 и оттолкнулась и что же она строит?

🕯 Я предполагаю что будет строит фигуру с продолжением движения вниз, по моим скромным предположениям — это будет, вероятнее всего, поджать к уровню поддержки и отработка на понижение.

🔈Начинаются качели, Будьте осторожны, соблюдайте риск менеджмент.

🔔Во многих каналах сейчас будут писать, что это двойное дно, и это мы тоже уже проходили.

Не лелейте надежду раньше времени.

🔼Верхняя стенка примерно 2760, но эта стенка Может быть, как выше так и ниже — фигура то не построена еще!

В ты что думаешь?

Поджатие, а дальше вниз 🤩

Двойное дно и разворот наверх 😇

НЕ ИИР

Навигация по каналу t.me/kv_na_taiti/3640

Канал в тг t.me/+7-fxPBUW0jVlZjEy

Готовим кэш, начинаем покупки.

- 09 апреля 2025, 07:22

- |

$IRUS Теханализ на индекс

- 08 апреля 2025, 10:15

- |

$IRUS

Не стоит раньше времени лелеять надежды на рост.

📉В данный момент цена движется в канале на понижение.

Верхняя стенка канала 2833, может входить до 2850.

🔔Канал дело наживное, может немного перестраиваться, в случае перестройки есть шанс даже на 2880 отметиться, но будем наблюдать, куда повезёт цена.

👀Пока что, Я сомневаюсь, что это разворот (а даже если и он всегда юудет куча сигналов заработать).

➡️Ранее я уже скидывала треугольник вот здесь t.me/kv_na_taiti/4344 и мы прошли 80% пути до нижней стенки, маловероятно, что сейчас мы развернёмся и сразу ракета!

НЕ ИИР

Канал в тг t.me/+7-fxPBUW0jVlZjEy

Нефть нарисовала шпильку

- 08 апреля 2025, 08:59

- |

Борьба быков и медведей вчера была знатная, но всё же индекс закрылся зеленой свечой покупок. Падение приостановилось и в нефти: тут нарисовали шпильку с намеком на продолжение отскока наверх. Ну хоть дух переведем от навеса продаж, уже хорошо😅

По большому счету рынок по-прежнему в тисках новостей. В основном от Трампа. И я думаю, нас еще поштормит😕 Но пока суть да дело, неплохо присмотреться к дивидендным акциям — отсечки-то не за горами. А покупать когда страшно — это обычно выгодно. Правда, правда😊

Подписывайтесь на мой телеграм канал про трейдинг и инвестиции: https://t.me/+cVjMyxdUl8EzODBiИндекс технический разбор

- 07 апреля 2025, 10:45

- |

$IRUS

📉Очень активно, конечно, льют рынок, многие инвесторы и трейдеры потеряли интерес, поэтому закрывают брокерские счета — выводят оставшиеся деньги в кэш.

✔️ У торгашей паника, люди не понимают, что происходит, а на самом деле ничего особенного и не происходит, просто идём к нижней стенке треугольника.

🟢Нижняя стенка треугольника 2476, да должны быть откаты, но, предполагаю, коррекцию до Нижней стенки решили отыграть побыстрее, чем в прошлый раз.

📉Следующий уровень поддержки 2648, а дальше 2570.

👀2600 выступает психологическим уровнем поддержки, в прошлый раз мы несколько раз от него отталкивались.

💸Товарищи! Подстраивайтесь под движение рынка.

НЕ ИИР

Канал в тг t.me/+7-fxPBUW0jVlZjEy

Про затянувшееся падение котировок

- 04 апреля 2025, 22:44

- |

👆 Не открывать мобильное приложение своего брокера, чтобы лишний раз не нервничать. Полегчает, точно знаю, ведь это не первое падение, которое я переживаю с инвестиционным портфелем полным акций.

👆 Продать акции? Мне кажется уже поздно продавать, это надо было делать раньше. А сейчас это уже фиксация больших убытков. Хотя я понимаю, что индекс может еще сильно просесть.

👆 Докупить акций? Если абстрагироваться, что могут еще прилететь плохие новости, но текущий момент кажется хорошим для входа. Но вот стоит ли абстрагиваться каждому стоит решать самостоятельно.

👆 Читать поменьше желтой прессы. Вот это очень помогает восстановить душевное равновесие, когда нет постоянно возгонки, что тот злится, этот злится. Ну позлился, что дальше? К чему это привело? Покажите законодательный акт!

( Читать дальше )

Предупреждение ЦБ РФ о возможности повторения обвала нефтяных цен 1980х

- 04 апреля 2025, 22:01

- |

ЦБ предупредил Кремль, что

США и ОПЕК способны залить рынок нефтью и вызвать повторение затяжного ценового обвала 1980-х годов,

www.sberometer.ru/rvn/185654/cb-predupredil-kreml-chto-ssha-i-opek-sposobny-zalit-rynok-neftyu-i-vyzvat-povtorenie-zatyazhnogo

Сделал слайд

Обратите внимание, что ОПЕК планирует ежемесячно в течении 18 мес. увеличивать добычу.

Апрель — только первый из этих 18 мес.

На российском рынке много бесстрашных инвесторов,

которые даже не думают о том, что оценки компаний при низких ценах на сырьё могут быть в разы ниже текущих.

Учитывая, что мы в начале торговых войн из — за взаимных тарифов,

вероятен мировой финансовый кризис.

В этом случае, упадёт спрос на нефть.

Попытка Трампа сократить дефицит бюджета США с $1,86 трлн в 2024 финансовом году,

оптимизировать доходы и расходы — это болезненно для мировой экономики.

Пишу про контроль риска.

Ни в сырье, ни по мировым фондовым индексам обвалы вчера и сегодня не выкупают.

Поэтому «на заборе» по акциям.

Как и в 1 кв. 2020, как и с января по октябрь 2022 не тороплюсь покупать.

( Читать дальше )

Индекс Мосбиржи. Каждый получает то, что он хочет

- 04 апреля 2025, 19:05

- |

Индекс Мосбиржи по недельным

Оптимистичная картина

(вымпел)

Падение может быть и круче.

Судя по тому, что

пике в мировых индексах и в нефти не выкупают

Учитывая, что мы в начале торговых войн.

Рынок становится интересен,

из унылого боковика выход вниз.

Деньги делаются именно на сильных трендах, а

не в узких коридорах.

Сильный тренд — это большие возможности !

Кто хочет — пользуется и зарабатывает.

Кто не хочет — спорит и теряет.

Каждый получает то, что он хочет.

Кто хочет идти по тренду, получает деньги.

Кто хочет спорить с трендом,

отдаёт деньги.

Кто боится принимать решения,

ничего не получает

Кто хочет вкалывать за копейки — вкалывает, чувствует себя нищим и жалуется на жизнь.

Каждый выбирает свой путь.

В 1 кв. 2020г (Пандемия) не было акций.

В январе — октябре 2022г (СВО, частичная мобилизация) не было акций.

И сейчас нет акций.

Совсем нет.

Защитных акций тоже нет — никаких.

Обо всех действиях писал.

Причины пояснял.

У Трампа для непопулярных мер — 2 года.

В год перед президентскими выборами (2027г.) уже важен результат.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал