инфляция

Стартап из 1 рубля

- 26 ноября 2021, 19:53

- |

Открываем первый попавшийся каталог и...

Вы думаете о том же о чём и я?! Маржинальность свыше 1000%! Вычтем из этой суммы расходы на рассверловку, упаковку, в 500% выходим с лёгкостью просто.

Если кто из вас станет благодаря мне метизным магнатом, не забудьте подогреть…

- комментировать

- Комментарии ( 4 )

Банк России опубликовал отчет по инфляционным ожиданиям населения

- 26 ноября 2021, 06:56

- |

Банк России опубликовал отчет по инфляционным ожиданиям населения и предприятий – основные выводы:

-инфляционные ожидания населения на год вперед 13.5% – чуть ниже октябрьского многолетнего максимума в 13.6%

-снижение инфляционных ожиданий произошло на фоне ослабевающего рубля – без курса снижение было бы сильнее

-уменьшилась доля опрошенных, ожидающих ускорения инфляции, – увеличилась доля тех, кто считает, что рост цен сохранится на том же уровне

-в корпоративном секторе снизилось число предприятий, которые ожидают повышения отпускных цен на свою продукцию, – как в розничной торговле, так и в экономике в целом

Подтверждается предположение о том, что пик инфляции пройден в октябре. Жду снижения доходностей по облигациям

Инфляция – позитив или негатив?

- 25 ноября 2021, 20:13

- |

В России рост цен год-к-году уже идет двузначными темпами, поэтому встает вопрос, как защитить свои сбережения и как в целом такая ситуация может отразиться на фондовом рынке.

Сама природа инфляции – рост цен на корзину продуктов. Что такое рост цен? – это рост выручки для компании с реализации одной единицы продукции. Однако, как правило, цены повышают не просто так, делать это вынуждает рыночная конъюнктура и рост себестоимости продукции. Поэтому для бизнеса компании инфляция может являться как позитивом, так и негативом.

Позитивной будет ситуация, в которой рост цен связан с дефицитом продукции на рынке, который вызван независящими от себестоимости факторами (себестоимость осталась на прежнем уровне). Например, рост цен на удобрения из-за закрытия производства зарубежном, при этом для российских производителей структура себестоимости не поменялась, а производство только увеличилось. В такой ситуации компания вместе с приростом выручки испытывает прирост маржинальности, что увеличивает прибыль на акционеров.

( Читать дальше )

Неожиданная смена кандидатуры на пост главы ЦБ ударила по песо

- 25 ноября 2021, 10:58

- |

Еще в июне президент Мексики Лопес Обрадор выдвинул кандидатуру бывшего министра финансов Артуро Эрреры на пост главы Центрального банка. Однако 24 ноября он передумал в пользу Виктории Родригес Брова, которая может стать первой женщиной во главе Banxico. Многие отнеслись к решению президента скептически, считая Викторию недостаточно компетентной, а песо за день потерял около 2%.

Мексика остро нуждается в твердой руке Центрального банка, который сможет проводить независимую от политических факторов финансовую политику. По прогнозам регулятора, к концу года инфляция достигнет 7%, что станет 20-летним рекордом. Для ее обуздания необходимо ужесточение монетарной политики, однако инвесторы опасаются, что Виктория Родригес не хватит опыта для своевременного реагирования.

Инфляция в Мексике, %

Согласно закону, помимо профильного образования глава центробанка должен быть гражданином Мексики по рождению, не старше 65 лет на момент вступления в должность, более пяти лет занимать руководящий пост в финансовой системе и обладать признанной компетенцией в денежно-кредитной сфере. Последнее обстоятельство вызывает больше всего вопросов. Так, директор по инвестициям Луис Гонсали из Franklin Templeton Investments считает, что Родригес не имеет должного опыта. А экономист Марко Овьедо и вовсе называет данную кандидатуру «несерьезной» и призывает Конгресс отклонить ее назначение.

( Читать дальше )

Инфляция в России в годовом выражении замедлилась на 0,5% до 8,05% к 22 ноября — Минэкономразвития

- 25 ноября 2021, 10:00

- |

👉 Недельная инфляция в РФ ускорилась на 0,02% до 0,2%. Потребительские цены вросли на 7,02% с начала года

👉 Минэкономразвития не исключает, что инфляция в России по итогам 2021 года может оказаться выше 7,4%.

Bitcoin – не страховка от инфляции? Только не для Турции

- 24 ноября 2021, 12:38

- |

Еще в прошлом году JPMorgan в аналитической записке инвесторам отметил высокую вероятность замещения Bitcoin золота в качестве страховки от инфляции. По крайней мере для одной из развивающихся стран этот прогноз осуществился: за две недели турецкая лира потеряла свыше 30% стоимости, а инфляция вновь достигла 20%.

В ответ на рост инфляции центральные банки обычно поднимают ключевую ставку, чтобы снизить скорость оборота средств и количество займов. Кредиты становятся дорогими, предпочтение отдается вкладам, «температура» в экономике падает, а цены снижаются. Этот путь не без недостатков, но он позволяет избежать гиперинфляции, которая губительна для любой экономики.

Президент Турции имеет собственное видение финансовой политики, которое идет вразрез с классической экономической теорией. С 2019 года Эрдоган трижды менял главу Центрального банка, поскольку хотел оставить ключевую ставку на низких уровнях. Вкупе с большими растратами государственного аппарата, военным походом в Сирию и растущим государственным долгом это привело к росту инфляции до 19,9% в октябре. При этом ЦБ в середине октября снизил процентную ставку с 18% до 16%.

( Читать дальше )

📉 Турецкая лира рухнула до исторического минимума в 13,45 за доллар

- 23 ноября 2021, 22:11

- |

👉 Падение лиры во вторник стало самым большим падением лиры с тех пор, как предыдущий глава центрального банка был уволен в марте, а ее 11 дней потерь стали худшими с ноября 1999 года

👉 Распродажа была спровоцирована после того, как президент Турции Реджеп Тайип Эрдоган выступил в защиту продолжающегося спорного снижения процентных ставок своим центральным банком на фоне роста инфляции, выражающейся двузначными числами. Он назвал этот шаг частью экономической войны за независимость, отклонив призывы инвесторов и аналитиков изменить курс

👉 Инфляция в Турции в настоящее время составляет около 20%, что означает, что товары первой необходимости для турок, с населением около 85 миллионов человек, резко подорожали, а их зарплаты в местной валюте сильно обесценились. По данным Reuters, лира потеряла почти 45% своей стоимости в этом году и 20% только с начала прошлой недели

( Читать дальше )

Российский рынок переоценен на 18 %. Почему я не докупал на падении?

- 23 ноября 2021, 18:07

- |

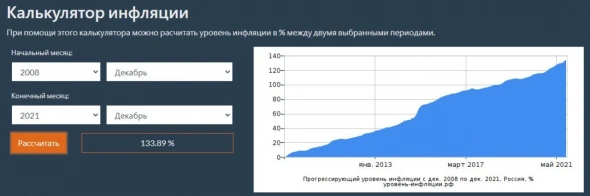

Индекс ММВБ с 2008 по 2010 г. составлял ~ 1300 пунктов. (Взял средний ценовой диапазон в периоде).

Инфляция в России с 2008 г. по 2021 г. ~134%

( Читать дальше )

Главный враг инвестиций. И как защититься от этого врага.

- 23 ноября 2021, 17:01

- |

Брокеры. Нет. Вы их главный друг, а он ваш. Им выгоден ваш рост капитала, как и вам. Вам нужна от него возможность покупки ценных бумаг, и он предоставляет вам эту возможность в широком ассортименте. Если вы долгосрочный инвестор, то брокер точно вам не враг.

Налоги. Нет. В долгосрочной перспективе вы наоборот освобождаете себя от налогообложения. Таким образом, вы защищены.

Конкуренты. Нет. У частного инвестора не имеется конкурентов. Другой инвестор не отбирает ваш «хлеб», как и вы у него.

Кризис. Нет. Это рай для инвестора. На кризисе грамотный инвестор только зарабатывает.

( Читать дальше )

Локдауны пока не влияют на планы по сворачиванию стимулирования в Европе — Член правления ЕЦБ Клаас Кнот

- 23 ноября 2021, 16:17

- |

👉 Если инфляция продолжит расти, нужно будет повышать ставку

👉 Плановое повышение ставки прогнозируется после 2022 года

👉 Ожидается, что инфляция начнет спадать в 2022 году

👉 Много неопределенности по инфляции

👉 Прогноз по сворачиванию экстренного QE - март 2022 года

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал