итоги месяца

Заработал на кредитках больше 150 000 руб. Получил рекордный доход за месяц!

- 04 января 2025, 10:58

- |

В декабре заработал 34 000 руб. — рекордную сумму за месяц. Как получилось?

Прошло 15 месяцев эксперимента «Капитал с кредиток», в котором я зарабатываю полностью на заемные деньги. Ну а как этого не делать, если банки сам раздают халяву?

Действую по следующей схеме:

- Получаем в банке кредитку с беспроцентным периодом.

- Снимаем доступные средства.

- Размещаем на накопительных счетах в банке под высокий процент.

- К концу беспроцентного периода долг возвращаем на кредитку.

- Заработанные деньги оставляем себе.

Если использовать несколько карт, применять разные хитрости и вкладываться не только в депозиты, но и другие финансовые инструменты, то можно существенно повысить доход. С начала года ежемесячный доход вырос в несколько раз.

Таким образом зарабатываю полностью на заемные деньги.

154 935 руб. — за весь эксперимент.

34 072 руб. — за месяц.

Около 3 500 руб. в месяц уже генерирует только накопленный капитал.

( Читать дальше )

- комментировать

- ★29

- Комментарии ( 72 )

Потратил 280 000 рублей на фондовом рынке в декабре! Куда ушли деньги?😳

- 04 января 2025, 10:07

- |

⚡В декабре Карлсон снова прилетал в Москву, Башар Асад перебрался туда уже на постоянку, Банк России удивил почти всех своим решением ничего-не-делать, фондовый рынок заракетил и устроил настоящий туземун под ёлочку, ну а я вбухал в покупки на Мосбирже 280 ТЫЩ.

Чтобы следить за моими тратами было ещё удобнее, обязательно подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором!

🛒Тактика покупок

Напомню, что у меня есть какая-то тактика и я её придерживаюсь. Каждую неделю (обычно в пятницу, но могу и раньше) я иду на биржу и покупаю активы - акции, облигации, БПИФы, драгметаллы, валютные инструменты. Распределение долей активов при покупках в каждую конкретную неделю зависит от текущего поведения рынка, балансового состояния портфеля, моего настроения и иногда — количества выпитого.

🤷♂️Инвестировать для меня — это такая же привычка, как чистить зубы 2 раза в день. Покупаю, невзирая на цены на рынке, погоду за окном, новости по ТВ. Но при этом гибко управляю суммами покупок и распределением этих сумм по классам активов в зависимости от ситуации.

( Читать дальше )

Мои итоги декабря и четвертого квартала

- 02 января 2025, 19:57

- |

Начнем с традиционной таблицы

Благодаря решению ЦБ о сохранении ключевой ставки декабрь этого года у меня получился самым прибыльным месяцем с ноября 2020-го года. И если б не RI-контртренд, то годовая прибыль была бы еще больше, потому что RI-тренд закончил год +4.5% и результат года на счете без RI-контртренда такой

( Читать дальше )

Итоги декабря: +1035576 рублей

- 02 января 2025, 12:13

- |

Фондовый рынок: +602614

Фондовый рынок: +426150

Альфа Инвестиции: +116270

Финам: +40151

Тинькофф Инвестиции (стратегия): +20043

Бизнес: +232269

Бизнес 2: +219805

Вирусов-нет: +12464

Криптовалюты: +97199

BitFinex: +101916

Bybit: +14569

Binance: -2106

HTX: -8121

KuCoin: -9059

Разное: +87724

Блог: +61900

Автоследование: +25824

Краудлендинг: +73585

Lendly: +69305

Jetlend: +4280

Кешбэк: +1019

Халва: +451

Tinkoff Black: +435

Альфа-Карта: +130

Озон: +3

Доходы всего: +1094410

Расходы: -58834

Чистая прибыль: +1035576

Коротко о месяце:По дивидендной стратегии ничего не покупал. Рынок сильно вырос. Зато купил по своей новой стратегии $SPBE. Посмотрим, что принесёт эта ставка. В облигациях сейчас на 22% в основном портфеле.

( Читать дальше )

Мой пассивный доход по брокерскому портфелю за декабрь 2024 года!

- 02 января 2025, 06:17

- |

1) Дивиденды по акциям в сумме 26993 руб (уже с вычетом НДФЛ):

🔹Т-Технологии (бывший Тинькофф) — 2333 руб.

🔹Полюс — 4530 руб.

🔹Лукойл — 17894 руб.

🔹Фосагро — 1425 руб.

🔹Северсталь (пришли только в Т-Инвестиции) — 811 руб.

Дивидендами в этом году получено 188 тыс руб (чистыми).

Рекомендованные и планируемые к выплате в ближайшее время дивиденды на общую сумму 19 тыс руб от компаний, находящихся в моем портфеле: Роснефть, Магнит, Татнефть, Астра.

2) Купоны по облигациям в сумме 3565 руб (без вычета НДФЛ, так как они поступают на ИИС):

🔹ЭР-Телеком Холдинг — 153 руб.

🔹ВИС Финанс выпуск 3 — 225 руб.

🔹ЕвроТранс БО-001Р-02 — 117 руб.

🔹ЕвроТранс — 96 руб.

🔹Делимобиль 1Р-03 — 112 руб.

🔹ТД РКС-Сочи 002Р-03 — 425 руб.

🔹ОФЗ 26238 — 106 руб.

🔹ЗАС Корпсан БО-ПО1 — 473 руб.

🔹ХКФ Банк выпуск 4 — 210 руб.

🔹ИКС 5 ФИНАНС 003Р-02 — 181 руб.

( Читать дальше )

✅ НЕФТЬ. Статистика за Ноябрь 2024 года. Автоследование с Асланом Бероевым.

- 01 января 2025, 18:14

- |

▶ НЕФТЬ: ПРОФИТ +5,8%.

04 трейда: 0.35 п.п.+0.09 п.п.+0.04 п.п.+0.14 п.п.=0.62 п.п.

За месяц проведено 04 трейда. Расчёт произведён без учёта удержания

подоходного налога и комиссий брокера. Убыточные трейды отсутствуют.

Информация о каждой точке входа по ТС размещается не постфактум.

Соответственно, «фотошоп» прибылей по трейдам на 100% исключен.

ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТОРГОВОЙ СИСТЕМЫ НА ЗОЛОТЕ:

— 2022 г. в плюс закрыто 100,00% трейдов;

— 2023 г. в плюс закрыто 100,00% трейдов.

Статистика по ТС на Золоте за 1 Полугодие 2024 г. Профит +99,3%

Статистика по ТС на Нефти за 1 Полугодие 2024 г. Профит +31,5%

Статистика на Нефти за 2023 г. Подтверждённый Профит +18,5%

Статистика на Золоте за 2023 г. Подтверждённый Профит +47,1%

Статистика на Долларе за 2023 г. Подтверждённый Профит +4,5%

Золото за 12 месяцев непрерывного применения Профит +67,7%

Статистика по ТС на Нефти за 1 Полугодие 2023 г. Профит +31,4%

Статистика по ТС на Золоте за 1 Полугодие 2023 г. Профит +29,5%

( Читать дальше )

Итоги месяца и года 2024 или на Хера все это надо. Я ухожу

- 01 января 2025, 14:16

- |

Итоги месяца и года 2024 или на Хера все это надо. Я ухожу

Алго Результаты декабрь и за год

Итог общий/год/месяц 2161%/199%/ 70%

среднегодовая 68%

Итоги с начала года по конец месяца:

Доходность за год 199%.

Просадка максимальная за год – 8,15%

Итог за месяц 70 %, просадка максимальная за месяц 6,33 %

Общая доходность за 6 лет 2161%

( Читать дальше )

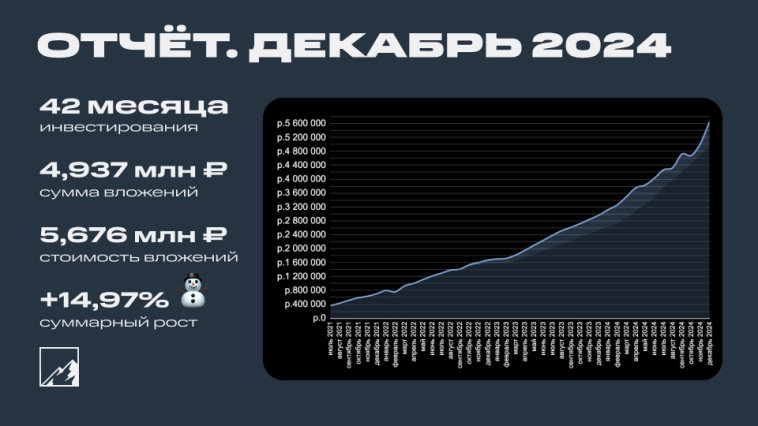

Итоги 42 месяцев инвестиций. 5,676 млн рублей

- 01 января 2025, 08:30

- |

С Новым годом, дамы и господа, желаю вам всего туземунного! 1 января, значит пора доедать оливье и подводить итоги декабря. Ежемесячно я пишу отчёт о том, что произошло с моими инвестициями. Напоминаю: я начал копить на квартиру в Сочи в июле 2021. 42 месяца позади. Погнали!

Очень важное объявление: подписывайтесь на мой телеграм-канал. В нём уже 13 тысяч подписчиков, а будет ещё больше!

Инвестиции

Было на 1 декабря 5 029 315₽:

- Депозит: 1 130 324₽

- Биржевой: 3 898 991₽

Доставал ёлку с игрушками и обнаружил в коробке 238 000 рублей, которые я решил проинвестировать. Само собой, купоны и дивиденды тоже реинвестировал. Покупал только хорошее, ничего плохого не покупал. А то впереди 2025 год, который готовит много интересного, плохое не нужно.

( Читать дальше )

Итоги инвестирования за декабрь 2024. Покупки, продажи, состав активов

- 31 декабря 2024, 09:33

- |

Заканчивается декабрь, самое время подвести его итоги. Напомню, что цель — получение максимального дохода с дивидендов и купонов на горизонте 10 лет. Прошло 2 года. Поехали.

Покупки, продажи акций и облигаций

1. В декабре покупал акции Роснефти, Новабев, Лукойл, облигации Томск 9, Амурской области 24001, фонд золото от ВИМ инвестиции (тикер GOLD).

2. Продал облигации Новабев БП7, Позитив Р1 (8 шт), МОЭ 1Р01 (8 шт.). Причина продажи — низкая премия к ключевой ставке относительно новых выпусков.

Начисления дивидендов и купонов

Получено дивидендов: 4715 ₽. Получено купонов: 3477 ₽. Процент выполнения цели 8% (больше чем в ноябре).

На сколько изменились индексы и активы

1. Индекс Мосбиржи в декабре вырос с 2578 до 2883 пункта (+11,8%). Рынок воспринял сохранение ключевой ставки позитивно.

( Читать дальше )

Итоги декабря 2024. Самый большой дневной убыток (новогодний подарочек от ЦБ)

- 31 декабря 2024, 08:59

- |

Из графика может быть не совсем очевидно, что произошло 20 декабря (напомню, что в этот день ЦБ неожиданно не стал повышать ставку, и российские акции и облигации резко выросли). Вот график дневных доходностей:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал