камаз

Новости компаний — обзоры прессы перед открытием рынка

- 13 ноября 2019, 09:18

- |

Сбербанк вправляет Utair крылья. Крупнейший кредитор одобрил план оздоровления компании

Один из крупнейших кредиторов авиакомпании Utair — Сбербанк — согласовал план оздоровления перевозчика и не собирается банкротить его. Тем временем перевозчик смог выйти в прибыль по итогам девяти месяцев. На этом фоне бумаги авиакомпании подорожали на 16%. Как отмечают аналитики, большая часть банкротств авиакомпаний приходится на январь и сентябрь, а Utair уже пережила эти месяцы и даже вышла в прибыль. Нервозность среди пассажиров на фоне новостей о проблемах авиакомпании растет в последний месяц, полагают они, что может негативно сказаться на продажах билетов.

https://www.kommersant.ru/doc/4156264

ВТБ подпишется на «Ростелеком». В правительстве утвердили цену акций оператора для

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Камаз - сборка авто во Вьетнаме возобновится в 4 квартале

- 23 октября 2019, 11:06

- |

Основными экспортными рынками в настоящее время являются Средняя Азия, Казахстан и Вьетнам.

В Узбекистане организована сборка автотехники КАМАЗ, по итогам года планируется выйти на объём свыше одной тысячи единиц.

В рамках выполнения трёхлетнего контракта на поставку двух тысяч автомобилей КАМАЗ в Туркменистан уже отгружена первая партия из 982 штук.

Помимо этого, уже в четвёртом квартале будет возобновлена сборка автомобилей КАМАЗ на сборочном предприятии во Вьетнаме.

релиз

Камаз - Убыток рсбу 9 мес/ Убыток мсфо 6 мес

- 23 октября 2019, 10:38

- |

КАМАЗ – рсбу/ мсфо

707 229 559 акций

https://kamaz.ru/investors-and-shareholders/stocks/shareholders/

Капитализация на 23.10.2019г: 40,171 млрд руб

Общий долг на 31.12.2016г: 93,156 млрд руб/ мсфо 95,476 млрд руб

Общий долг на 31.12.2017г: 103,521 млрд руб/ мсфо 121,571 млрд руб

Общий долг на 31.12.2018г: 135,978 млрд руб/ мсфо 154,859 млрд руб

Общий долг на 30.06.2019г: 148,340 млрд руб/ мсфо 173,697 млрд руб

Общий долг на 30.09.2019г: 152,119 млрд руб

Выручка 2016г: 119,768 млрд руб/ мсфо 132,308 млрд руб

Выручка 6 мес 2017г: 57,587 млрд руб/ мсфо 62,040 млрд руб

Выручка 9 мес 2017г: 94,637 млрд руб

Выручка 2017г: 145,217 млрд руб/ мсфо 156,025 млрд руб

Выручка 6 мес 2018г: 62,129 млрд руб/ мсфо 78,089 млрд руб

Выручка 9 мес 2018г: 98,138 млрд руб

( Читать дальше )

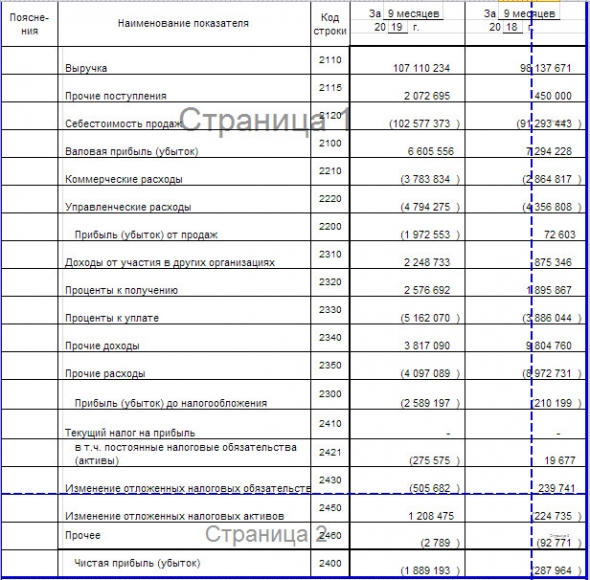

Камаз - убыток за 9 мес по РСБУ вырос в 6,6 раз

- 23 октября 2019, 09:55

- |

общая выручка по сравнению с аналогичным периодом прошлого года возросла почти на 9 млрд. руб. и составила 107, 11 млрд. руб.

Валовая прибыль по результатам девяти месяцев составила более 6,6 млрд. рублей. Рост выручки обусловлен сразу несколькими факторами: успехами компании на экспортном направлении, усилением направления пассажирского транспорта, в том числе в части производства и продажи электробусов.

Общая сложная ситуация, сложившаяся на российском рынке в сегменте коммерческого автотранспорта, а также инвестиционный цикл компании, связанный с выводом на рынок нового поколения автомобилей К5, послужили причиной отрицательного совокупного результата, улучшенного, тем не менее, по сравнению с первым полугодием на 113 млн. рублей. Убыток компании за 9 месяцев 2019 года составил 1,9 млрд. рублей.

релиз

отчет

Камаз - поставил 200 грузовиков в Туркмению

- 25 сентября 2019, 10:51

- |

Ранее министр промышленности и торговли Татарстана Альберт Каримов заявил, что в 2020 и 2021 годах Камаз планирует поставить в Туркмению 2 тыс. автомобилей, а также расширить там сеть сервисных центров.

источник

Камаз - поставит 500 авто компании «Транспортные технологии» c 2020 по 2021 год

- 10 сентября 2019, 11:07

- |

«КАМАЗ» и ООО «Транспортные технологии», в рамках международной выставки коммерческого автотранспорта COMTRANS 2019, подписали соглашение о сотрудничестве, направленное на развитие автопарка техники автомобилями поколения К5.

Согласно документу, ООО «Транспортные технологии» в период c 2020 по 2021 год намерено приобрести автомобили КАМАЗ в количестве 500 единиц для собственного использования. Послепродажное обслуживание и ремонт приобретённых автомобилей будут осуществляться в официальных сервисных центрах ПАО «КАМАЗ».

релиз

Камаз - подписано первое соглашение по поставке тягачей поколения К5

- 09 сентября 2019, 12:19

- |

Соглашение предполагает развитие двусторонних связей и отражает намерение GLT приобрести магистральную технику поколения К5 у официальных дилеров ПАО «КАМАЗ» в количестве до 2 тыс. единиц в течение 2020-2021 годов, исходя из потребностей транспортной компании.

релиз

КАМАЗ - будет сотрудничать с Quadro Capital Partners по проектам использования грузовиков на СПГ

- 05 сентября 2019, 16:26

- |

Деятельность «КАМАЗа» будет направлена на разработку и производство автомобильной техники на СПГ с учётом потребностей партнёра. Также российская компания организует технический сервис приобретённой газомоторной автотехники КАМАЗ.

Планируется создать специализированную компанию по операционному лизингу грузовиков на СПГ и парки газомоторной автотехники на СПГ. Так, в период с 2020 по 2022 годы Quadro Capital Partners планирует сформировать парк из 9 тысяч грузовых автомобилей на СПГ и создать необходимую для их эксплуатации инфраструктуру.

релиз

Камаз - снизил прогноз продаж в РФ в 2019 г. с 33 до 28,5 тыс.

- 03 сентября 2019, 16:35

- |

«Наши продажи на рынке России — от 28,5 до 30 тыс. автомобилей»

Общий прогноз по продажам тяжелых грузовиков в России в 2019 г. — 58 тыс. единиц:

«Был у нас пессимистичный прогноз 52 тыс., я в него не верю, оцениваю, что все-таки рынок будет 58 тыс. Ниже, чем в прошлом году, но достаточно, чтобы мы чувствовали себя уверено»

источник

Камаз - понижен прогноз продаж в РФ в 2019 г на 13,6%

- 02 сентября 2019, 12:45

- |

«Мы по объему продаж (планы — ред.) вынуждены были пересмотреть. Мы видим, что будет продано 28,5 тысячи на рынке РФ. И если вдруг рынок в четвертом квартале резко пойдет вверх, то тогда только около 30 тысяч. Бизнес-план по экспорту у нас за семь месяцев не выполнен и очень существенно, тем не менее, контракты крупные на этот год уже подписаны, мы будем по ним тщательно работать»

Камаз начал поставки машин в Туркменистан, где контракт предполагает поставку около тысячи машин в этом году.

«Также активно идет отгрузка в Узбекистан. Там сегодня рынок очень хорошо себя чувствует и объем продаж определяется только нашими возможностями по поставке машинокомплектов, поскольку мы поставляем в Узбекистан SKD (Semi knock-down – то же, что машинокомплект — ред.). Мы не совсем готовы к таким объемам работы, потому что у нас активно работающий завод в Казахстане, куда поставляются в основном SKD»

источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал