ключевая ставка цб рф

Ставка возможно будет 23%. ЦБ продолжает жестить, а что делаю я?

- 28 сентября 2024, 18:43

- |

Банк России на днях опубликовал резюме обсуждения ключевой ставки, которая была повышена до 19% в пятницу, 13-го. ЦБ допускает, что ключевая ставка будет ЕЩЁ увеличена на предстоящем заседании в октябре. А кое-кто из авторитетных финансистов уверен, что и 20% — это далеко не предел.

🔮Давайте кратко обсудим, что нас может ждать до конца этого года. А также расскажу, какие действия я предпринимаю для спасения своих заработанных денег.

Чтобы не пропустить самое интересное и важное из мира финансов и инвестиций, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

Эльвирочка бежит спасать российскую экономику

❓Почему ставку повысили?

В ходе обсуждения за повышение КС были приведены следующие аргументы:

1️⃣Замедление экономической активности в последние месяцы, вероятно, вызвано не снижением спроса, а ухудшением ситуации на рынке труда и исчерпанием мощности предприятий (т.е. дальше просто некуда разгоняться).

2️⃣Данные июля и августа по инфляции говорят о том, что базовая цель на конец года не будет достигнута. Нужно стимулировать дезинфляционные процессы.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 22 )

Ключевая ставка 52%. Hamster Combat вышел на биржу. Недвижимость в Китае. Экономические новости

- 28 сентября 2024, 13:26

- |

Ключевая ставка 52%. Институт ВЭБ посчитал, насколько жёстко нужно действовать, чтобы подавить инфляцию. Есть опасность, что вымрет вообще всё.

26 льготных ипотек в одни руки. Счётная палата выявила массу злоупотреблений россиянами ипотечными программами с господдержкой. Попались 115 тысяч человек.

Закидали тапками. Создатели игры Hamster Combat начали раздачу монет активным игрокам и провели листинг на криптобиржах. За полгода долбёжки по экрану люди получили по $15.

Свернули не туда. Народный Банк Китая выделилил на льготные кредиты $125 млрд. Там надувается строительный пузырь похлеще американского в 2008 году.

Разжигание розницы. В продовольственном ритейле не хватает 1 млн сотрудников. При этом спрос вырос на треть. Не помогает рост зарплат на 25%. Люди уходят в промышленность и логистику, где платят ещё больше.

Подробнее разбираемся в видео на канале

Спираль инфляции и ставка ЦБ

- 28 сентября 2024, 10:39

- |

«Спираль инфляции — это экономический процесс, при котором рост цен на товары и услуги ведет к увеличению затрат на производство и, как следствие, к ещё большему росту цен. Этот процесс характеризуется взаимодействием между инфляцией и заработной платой, и часто описывается как взаимное влияние:

1. Рост цен: Из-за повышения цен на потребительские товары и услуги, покупательная способность населения снижается.

2. Увеличение заработной платы: Работники требуют повышения зарплат для компенсации потерь в покупательной способности.

3. Рост затрат на производство: Увеличение заработных плат ведет к росту издержек для компаний, что, в свою очередь, побуждает их повышать цены на свою продукцию.

4. Цикл повторяется: Таким образом, происходит новый виток роста цен, и цикл продолжается, создавая спираль.

В результате такой спирали инфляция может достигнуть уровня, когда становится трудно контролировать рост цен, что может привести к экономической нестабильности и кризисам. Спираль инфляции часто усугубляется с помощью монетарной политики, если центральные банки не способны или не желают адекватно реагировать на растущие риски инфляции.

( Читать дальше )

Почему рост ставки приводит к росту гос. расходов Длинные ОФЗ RGBI Доходность ОФЗ Замедление экономики

- 28 сентября 2024, 09:13

- |

(индекс ОФЗ падает, соответственно, доходности ОФЗ растут)

Доходности ОФЗ

( Читать дальше )

🌡️ ИНФЛЯЦИЯ и глухая защита ЦБ: ждать ли 20% и почему я в это не верю!?

- 27 сентября 2024, 20:57

- |

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как защититься от повышения ключевой ставки", а также недавно разобрал "Яндекс". Все идеи на канале, у нас уютно❤ Если интересно заходи!

☕#61. За чашкой чая..

25 сентября Центробанк вновь опубликовал данные по инфляции.

ЦБ по-прежнему остается за толстыми стенами своей "жёсткой" денежно-кредитной политики, играя с ожиданиями рынка.

Что показывает нам эта статистика и как она влияет на КС❓

Текущие цифры – и что они на самом деле значат

- 🔹Инфляция за неделю составила 0,06%. Создаем видимость контроля. Прошлая неделя дала нам 0,1%, как видим сильно ничего не изменилось.

- 🔹С начала сентября цены в России выросли на 0,24%, а с начала года — на 5,52%. Как говорится повышаем КС = стабилизация… что-то как-то все плохо

- 🔹Годовая инфляция находится на уровне 8,59%. Неделей ранее она была 8,74%, две недели назад — 8,85%. Тут хоть немного радует. Получается чтобы достичь желаемых 4%, нужно в таком темпе снижать инфляцию 245-246 дней…

( Читать дальше )

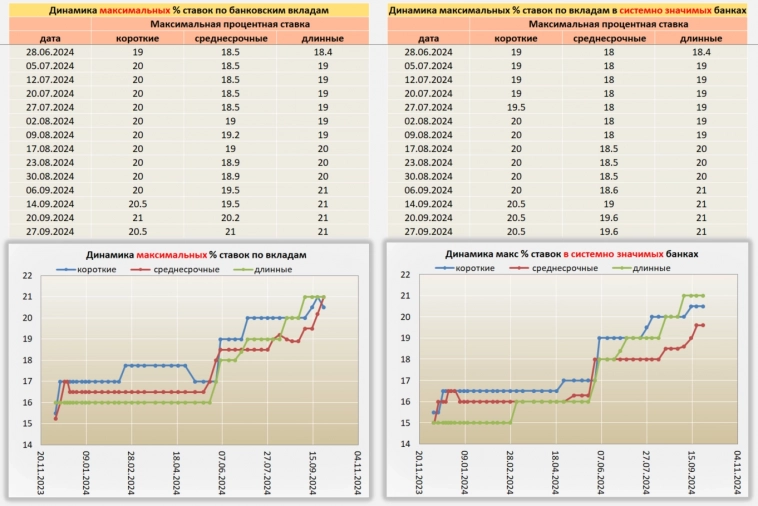

Ситуация по Вкладам от 27.09.24

- 27 сентября 2024, 16:59

- |

— Продолжился небольшой рост ставок по вкладам, выделились ВТБ и Газпромбанк, предложив разместить новым вкладчикам деньги на годовой вклад под 21%

Из интересного, на текущей неделе;

— «Интернет» во всю обсуждает планируемый бюджет на 25 год, и к сожалению, позитивного там ничего нет. Увеличение расходов на реальный сектор экономки не предусмотрено, это значит то, что снижение цен и замедление инфляции, за счет увеличения предложения товаров широкого потребления, бюджетом в след году не предполагается. Все свеженапечатанные деньги пойдут сами знаете куда…

— «Вражеское издание» запустило слух о том, что Саудиты хотят наращивать добычу нефти. Цена на нефть отреагировала падением.

Вывод: Значительного снижения инфляции, а вследствие резкого снижения ключевой ставки, возможно, не будет до конца 25 года. Но это пока что предположение, будем надеяться на лучшее…

Ссылка на таблицы актуальных банковских вкладов

( Читать дальше )

Записки дневника

- 27 сентября 2024, 15:05

- |

Откуда картинка — видно по ней.

Когда я говорю что инфляция замедляется — я имею в виду именно определение инфляции: рост потребительской корзины росстата год к году. С июля инфляция довольно стабильно ниже чем была в том году.

Для устойчивого снижения полагаю ставка еще долго может быть высокой, но никакими стагфляциями на растущей экономике с таким графиком инфляции не пахнет, и однозначно уместно говорить о снижении инфляции.

https://t.me/LadimirKapital

"Минутка" об инфляции: перспективы ключевой ставки и когда ждать ослабления ДКП

- 27 сентября 2024, 14:52

- |

На этой неделе ЦБ РФ выпустил «минутки» с сентябрьского заседания, в которых рассказал о траектории изменения инфляции и дал понять о высокой вероятности нового повышения ключевой ставки. В пользу такого решения свидетельствуют и недельные данные об уровне инфляции, опубликованные Росстатом. Об этих и других маркерах, которые в перспективе могут оказать влияние на ДКП, рассказали аналитики Блога рынков капитала.

Актуальные данные и цифры, вышедшие на этой неделе, говорят о том, что риторика регулятора остается жесткой, а вероятность повышения ставки на опорном заседании в октябре – высокой.

В опубликованном резюме обсуждения ключевой ставки Банк России отметил, что вопреки ужесточению ДКП, сберегательная активность дополнительно не ускоряется, а снижение темпов роста кредитования происходит достаточно медленно. Все это указывает на необходимость в дополнительном импульсе со стороны ДКП. Также ЦБ считает, что инфляция значимо отклоняется от траектории июльского прогноза. Более того, уже реализованное повышение ставки в июле пока не в полной мере повлияло на инфляцию из-за временных лагов. Уже сейчас регулятор признает, что инфляция по итогам года превысит июльский прогноз ЦБ (6,5 – 7,0% г/г).

( Читать дальше )

Представители советского блэкрока вангуют ставку 23%

- 27 сентября 2024, 13:36

- |

Если инфляция будет приближаться к 8% в следующем году, ключевая ставка может быть повышена до 23%, сказал журналистам первый заместитель президента — председателя правления и финансовый директор ВТБ Дмитрий Пьянов.

www.rbc.ru/finances/27/09/2024/66f5746c9a7947c868dec6e4?from=from_main_3

23% это если 8% инфляция, то есть если инфляция 10-12 процев то ставка 28-30.

Шах, мат и каюк вашим гко и акциям.

Подискутируем на тему ставки ЦБ

- 27 сентября 2024, 12:40

- |

Есть ли шанс повышения в октябре до 20%? Однозначно да!

Как сейчас можно поступить, чтобы спасти портфель?

1) Флоатеры, дают уже многие 20%+ годовых, отличный консервативный инструмент

2) Экспортеры — сейчас хороший момент для них, идет снижение ставки ФРС, которая провоцирует рост сырья и очевидная девальвация рубля

Это больше про среднесрочный формат работы, т.к. в спекулятивной стратегии совсем другая игра.

ОФЗ если и покупать то очень малой частью, непонятно, остановится ли ЦБ на 20%, или продолжит повышать.

Несмотря на повышение ставки — рост рынка очень и очень вероятен благодаря инфляции, которая просто будет переоценивать на рынок 🤝

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал