кризис

Дали ли вы клятву «Никаких покупок в 2025 году»? (перевод с elliottwave com)

- 02 апреля 2025, 11:25

- |

Условия кредитования показывают крайнюю уязвимость со стороны потребителей. Например, в январе EWFF показал график списаний неипотечных кредитов, взлетевших до самого высокого уровня с момента Великой рецессии. Этот график показывает тот же рост к пику Великого финансового кризиса в доле платежей по автокредитам в США, которые просрочены не менее чем на 90 дней:

Условия кредитования показывают крайнюю уязвимость со стороны потребителей. Например, в январе EWFF показал график списаний неипотечных кредитов, взлетевших до самого высокого уровня с момента Великой рецессии. Этот график показывает тот же рост к пику Великого финансового кризиса в доле платежей по автокредитам в США, которые просрочены не менее чем на 90 дней:( Читать дальше )

- комментировать

- Комментарии ( 5 )

Взяла в долг 150 000 рублей на открытие островка с кислородными коктейлями. Результаты...

- 01 апреля 2025, 09:42

- |

Мать-одиночка решила, что хочет попробовать себя в новом амплуа и вылезти из плохого финансового положения. Результаты в статье.

«Не получилось, не фортануло» — это блог, в котором я коллекционирую истории провалов разных людей. Красиво упаковываю в статьи, припудриваю ироничным слогом и подаю вам на блюдечке.

«Дураки учатся на своих ошибках, а умные — на чужих».

Теодор Рузвельт

Решение

Меня зовут Вероника, я мать-одиночка. Если бы была на ток-шоу у Гордона, то рассказала бы про бывшего мужа и его маму, там на несколько шоу хватит, но, увы, стартаперам такое не интересно, поэтому подожду приглашения на Пусть Говорят.

Некоторая вводная информация обо мне: живу со своими родителями в частном доме, по факту меня они обеспечивают. Отец — пенсионер, а мама ещё нет, работает библиотекарем. Алименты бывший не платит.

Это я так, чтобы вы понимали степень моего финансового состояния и стыда от самой себя, что оказалась в этом дерь**е.

( Читать дальше )

ТОП Накопительных счетов на ежедневный остаток с 30.03.2025

- 30 марта 2025, 18:08

- |

Ссылка на таблицы лучших банковских вкладов

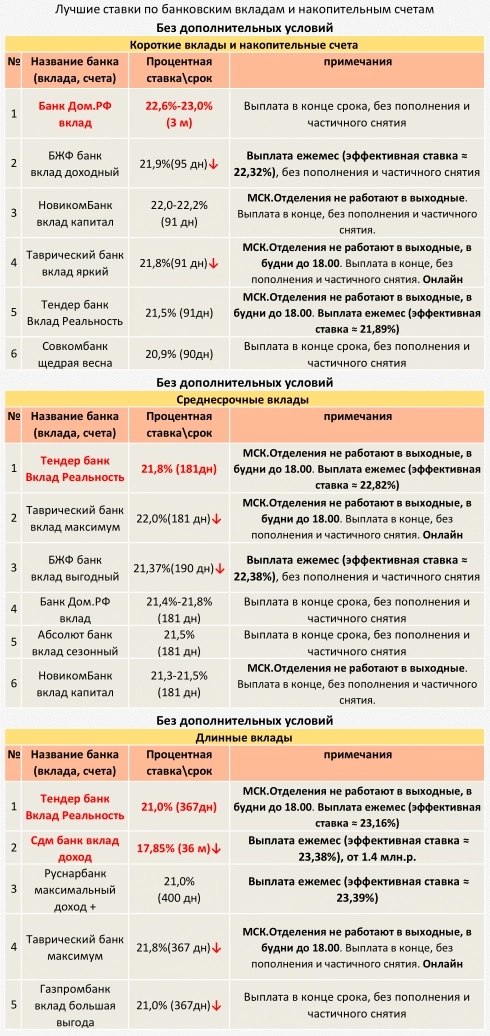

ТОП Вкладов с 30.03.2025 (Без дополнительных условий)

- 30 марта 2025, 08:43

- |

Ссылка на таблицы лучших банковских вкладов

ТОП Вкладов и накопительных счетов с 29.03.2025 (С дополнительными условиями)

- 29 марта 2025, 14:42

- |

Ссылка на таблицы лучших банковских вкладов

Ситуация по Банковским Вкладам от 28.03.25

- 28 марта 2025, 16:32

- |

— На фоне безуспешных переговорных процессов, эйфория на финансовых рынках остановилась. Индекс госдолга и другие ценные бумаги, потихоньку снижаются. Нефть и рубль пока что держатся достойно.

Вывод: Как не печально это звучит, но вся экономика РФ зависит от того что «скажет» Американский президент и цены на нефть. Если Трамп будет поддерживать РФ, то ждем замедление инфляции, улучшение экономики РФ в целом, вследствие снижение КС. Если вдруг он сменит риторику на негативную, то в лучшем случае будет стагнация и сохранение КС на прежнем уровне. В худшем ускорение инфляции, рост безработицы, повышение КС. Базовый сценарий на текущий момент, это сохранение КС на прежнем уровне 21%, или ее снижение на 0.5%-1%, на следующем заседании 21.04.2025

Ссылка на таблицы лучших банковских вкладов

Фундаментальные причины и тенденции развития мировой экономики. Экономическая картина мира

- 27 марта 2025, 09:48

- |

🔹Клубок экономических проблем современности

🔹Сокращение международной торговли

🔹Снижение доли ВВП США в мире

🔹Почему США вводит пошлины и другие страны будут вынуждены соглашаться

🔹Хронический дисбаланс в мировой экономике и его влияние на курс валюты в будущем

🔹Сокращение чистых прямых иностранных инвестиций

🔹Снижение налогов на бизнес и рост государственного долга

🔹Новое переселение народов вызвало кризис мультикультурализма

🔹Борьба США со своими конкурентами: ЕС и Китаем

🔹Очень практический спор в США по методике расчета ВВП

🔹Истощение идей неолиберализма

🔹Будущее мировой валютной системы

🔹Трансформация экономической политики

Youtube:

youtu.be/dYiT1JrfiOk

Зеркало в Rutube:

rutube.ru/video/6f88438de1aa0a135cd51003d260b932/

Зеркало в VK:

vk.ru/video1712374_456239199

Из-за кризиса в угольной отрасли на грани банкроства находится 27 угольных предприятий. Без мер поддержки добыча угля в 2025 может снизиться на 9% до 399,6 млн тонн, экспорт – на 15% до 166,5 млн тонн

- 27 марта 2025, 07:44

- |

В 2025 году в предбанкротном состоянии находятся 27 угольных предприятий с добычей 40 млн тонн угля в год (9% от общей добычи), а еще 62 предприятия (29%) работают с убытком выше среднего по отрасли. Общая добыча угля в России составила 438,6 млн тонн (-0,2% к 2023 году).

Главные причины кризиса:

Падение экспортных цен на уголь.

Рост транспортных расходов.

Снижение экспортных объемов.

В результате доля убыточных угольных компаний достигла 50%, а общий убыток отрасли в 2024 году составил 129 млрд рублей (годом ранее был профицит 357 млрд рублей).

География кризиса

Наибольший ущерб понесли Кузбасс и Хакасия:

В Кузбассе доля убыточных компаний выросла с 34,8% до 57,3%, а доходы снизились втрое. Закрылись 9 предприятий.

В Хакасии доходы упали в 12 раз, появились первые убыточные компании (50%). Закрыты 2 предприятия.

Предлагаемые меры поддержки

Минэнерго разработало антикризисную программу, основные пункты которой:

Стабилизация логистики и тарифов

( Читать дальше )

Страх, неопределенность и жадность: почему толпа всегда проигрывает?

- 26 марта 2025, 08:32

- |

В мире инвестиций есть жестокая правда: большинство проигрывает. Почему так происходит? Массы двигаются в предсказуемом цикле эмоций: страх — неопределенность — жадность. И этот цикл безжалостно эксплуатируется профессиональными игроками рынка.

Толпа — главный источник ликвидности. Когда миллионы людей скупают активы в эйфории, профессионалы уже выходят из позиций, фиксируя прибыль. Когда начинается паника, они же спокойно выкупают активы у испуганных инвесторов по заниженной цене.

Финансовые институты знают, как управлять массами:

- Медиа-паника: Когда крупные игроки хотят закупиться дешевле, в СМИ появляется череда негативных заголовков, обрушивающих рынок. Например, новости о надвигающемся экономическом кризисе или предстоящем падении фондовых индексов провоцируют массовые распродажи.

- Ажиотажные прогнозы: Когда приходит время продать, заголовки кричат: «Новый финансовый бум!», заставляя толпу бездумно скупать активы на пике. Так было с доткомами в 2000 году, биткойном в 2017 и 2021 годах и недвижимостью перед кризисом 2008 года.

( Читать дальше )

Ликвидность иссякнет: что это значит для инвесторов (перевод с elliottwave com)

- 20 марта 2025, 13:54

- |

Другим цилиндром в двигателе ликвидности стала монетизация долга Федеральной резервной системой. Однако эта тенденция закончилась три года назад. На диаграмме ниже показано, что за последние три года ФРС избавилась от облигаций и ипотечных кредитов на сумму 2,2 триллиона долларов, в результате чего общая стоимость ее баланса снизилась с 8,97 триллиона долларов в апреле 2022 года до 6,76 триллиона долларов в марте 2025 года. Это снижение на 24,5%. Никогда прежде ФРС не сокращала свой баланс на такой большой процент. С января 2015 года по август 2019 года она сократила свой баланс на 16%. Спустя несколько месяцев на фондовом рынке произошел «ковидный крах» первого квартала 2020 года. Когда ликвидность иссякает, активы падают. Когда сокращение ликвидности носит системный характер, все активы падают одновременно:

Другим цилиндром в двигателе ликвидности стала монетизация долга Федеральной резервной системой. Однако эта тенденция закончилась три года назад. На диаграмме ниже показано, что за последние три года ФРС избавилась от облигаций и ипотечных кредитов на сумму 2,2 триллиона долларов, в результате чего общая стоимость ее баланса снизилась с 8,97 триллиона долларов в апреле 2022 года до 6,76 триллиона долларов в марте 2025 года. Это снижение на 24,5%. Никогда прежде ФРС не сокращала свой баланс на такой большой процент. С января 2015 года по август 2019 года она сократила свой баланс на 16%. Спустя несколько месяцев на фондовом рынке произошел «ковидный крах» первого квартала 2020 года. Когда ликвидность иссякает, активы падают. Когда сокращение ликвидности носит системный характер, все активы падают одновременно:( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал