кризис

Субстандартный кредит в США в 2005-2006 гг

- 28 мая 2019, 19:56

- |

Кто-нибудь может привести пример с конкретными цифрами?

Например кредит на 300000$ на 20 лет под 8%.

Первый два года выплаты по 1300$ в месяц, затем 18 лет по 3 200$.

Если первые два года такие поступления, то как пенсионные фонды покупали облигации или CDO с такой низкой доходностью?

Условно 5,2% — 2% — 2% = 1,2%.

Это с учетом что ипотечный банк получал свои условные 2% при продаже «тела» кредита, а затем и инвестиционный банк еще свои 2% включенные в стоимость облигации?

Т.е. пул 1000 ипотек по 1 млн $ инвестиционный банк выкупает у ипотечного брокера за 1020 млн и выпускает «свои» 1040 облигаций по 1 млн. с каким-то уже низким процентом. Условно 1,2%.

- комментировать

- Комментарии ( 3 )

Краткая история финансовой энтропии

- 27 мая 2019, 17:19

- |

Глобальная экономика начала эксперимент с фискальной и монетарной алхимией, когда прекратил действие золотой стандарт, то есть почти 50 лет назад.

В 1971 году доллар полностью отделился от последних остатков своей привязки к золоту. По сути, мировая валютная система полностью освободилась от любых ограничений роста монетарной базы, поскольку была ликвидирована привязка к предложению добываемого золота. Так случилось потому, что до этого доллар был привязан к золоту, а остальные развитые страны связывали свои валюты с валютой американской. Так было с момента заключения Бреттон-Вудского соглашения 1944 года.

Поэтому, когда США аннулировали золотой стандарт, мир приступил к изначально провальному эксперименту с глобальными фиатными валютами и вступил на путь к финансовой энтропии.

Немного истории

Пол Волкер (председатель Федрезерва с августа 1979 года по август 1987 года) победил инфляцию, вызванную мягкой монетарной политикой администраций Джонсона и Картера в начале 80-х годов. Но политика Федрезерва снова привела к росту инфляции к середине десятилетия. В первой половине 1987 года фондовые рынки стремительно росли, увеличившись на невероятные 44% к концу августа. Но к середине октября федеральное правительство объявило о большем, чем ожидалось, дефиците торгового баланса, что привело к дальнейшему падению курса доллара и обвалу рынков. К концу торгов в пятницу, 16 октября, индекс Dow Jones Industrial Average (DJIA) упал на 4,6%. Утром следующего понедельника инвесторы в США проснувшись узнали, что фондовые рынки Азии находятся в свободном падении. В результате в момент открытия американских площадок DJIA рухнул, потеряв по итогам дня 508 пунктов или 22,6%. Председатель Федрезерва Алан Гринспен поспешил заверить рынки, что американский центробанк послужит источником ликвидности, и что он напечатает достаточно денег, чтобы поддержать финансовую систему. Таким образом, он призвал финансовые учреждения не просто сохранять спокойствие, но и покупать акции с санкции самого центрального банка.

( Читать дальше )

Старый Соломон Маркович уже столько отложил себе на чёрный день, что таки ждал его с большим нетерпением.

- 26 мая 2019, 13:23

- |

Старый Соломон Маркович уже столько отложил себе на чёрный день, что таки ждал его с большим нетерпением.

Если не жалко,поставьте плюсик, оцените сколько буков я написал, сколько тем для размышлений подкинул, и всё написанное «по фондовому рынку», и поставьте «плюсик» статье — очень хочется потешить своё ЭГО

То что «кризис», «армагедон» неизбежен, как восход Солнца меня убеждает ставка Шиллера (P/E или в более глубоком изложении «цена риска» господина Мовчана, с коррекцией на ставку Центрального банка carnegie.ru/2018/04/18/ru-pub-76042 ).

Ну не может вложения средств какой то бесконечно длительный период иметь доходность, как сейчас – «риска много, прибыли мало» – прибыль должна рано или поздно (ниже в тексте мой взгляд на сроки/даты) прийти к «нормальным» средним историческим показателям – 3-3,5% по долгам и 4-5,5% по малорисковым акциям.

( Читать дальше )

Где кризис?

- 25 мая 2019, 07:29

- |

О разнице во взглядах, иррациональности рынка и надувании пузыря

- 20 мая 2019, 13:51

- |

Подслушали разговор двух трейдеров DTI Algorithmic. Он оказался настолько интересным, что решили поделиться с вами. Когда ждать нового черного лебедя? Как реагируют рынки на возобновление торговой войны? На каких уровнях нужно шортить S&P? Об этом в дискуссии Михаила Дорофеева, главы аналитического департамента и управляющего портфелем, и Андрея Тимошина, главного стратега по валютным и сырьевым рынкам.

Михаил Дорофеев: Наши с Андреем взгляды на рынок отличаются, потому что различны горизонт прогнозов и механизм принятия решений. Мы смотрим на разные факторы, и стратегии тоже получаются разными.

Андрей видит, что идут покупки, происходит риск-он. Я же вижу макроэкономическую статистику, исследования по долгам, показатели рынков акций и облигаций, прогнозы аналитиков на конец года, вероятности изменения ставок, торговую войну. И все это в совокупности говорит, что грядет большой обвал.

( Читать дальше )

Китай — промышленная сверхдержава, часть вторая. Или основные причины, благодаря которым Китаю удалось стать мировой фабрикой.

- 20 мая 2019, 11:27

- |

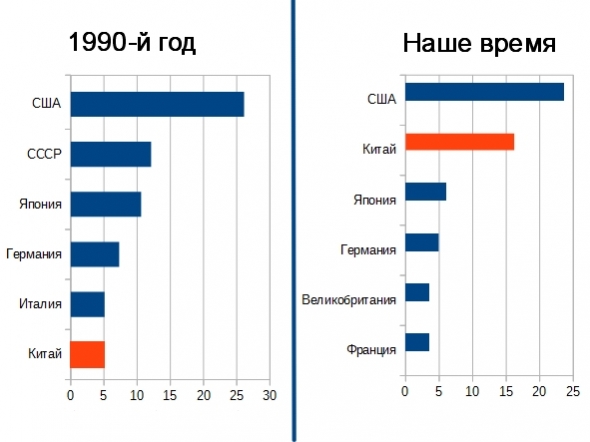

Это вторая статья продолжающая предыдущую. А теперь посмотрите на картинку выше. Это две диаграммы, которые изображены крупнейшие экономики мира по уровню ВВП в 1990-м году и наше время. На них видно, что если в 1990-м у Китая ВВП был только пять процентов от мирового ВВП. Это меньше чем у Италии на тот момент времени. То в настоящий момент у него уже шестнадцать процентов от мирового ВВП. Это больше чем было у СССР за год до его распада.

Таким образом, за двадцать восемь лет размер Китайской экономики вырос более чем в три раза. На данный момент это вторая экономика мира по размеру экономики после США.

Следует так же сказать что Китай в настоящее время это уже первая экономика мира по уровню промышленного производства. По данным из книги фактов ЦРУ (C.I.A. the World Factbook) за 2017-ый год Китай производил 23,9% от всей мировой продукции. Для сравнения США в тоже время производили только 9,6% от всей мировой продукции. Таким образом, по объемам промышленного производства Китай уже давно опередил США.

( Читать дальше )

Бывший немецкий управляющий одного из фондов США обсуждает надвигающийся кризис.

- 17 мая 2019, 22:35

- |

Вот тут очередное видео, беседа Флориана Хомма с Торстеном Шульте. Обсуждают когда наступит кризис, и что надо покупать, золото, серебро и т.д. Особенно серебро они рекомендуют.

Этот Флориан Хомм, который слева, был до 2007 года управляющим хедж-фонда в США, примерно 3 миллиарда $. В 2007 году что то пошло не так, и этот фонд начал терять капитал, и до 2008 года от 3 миллиардов осталось 3 миллиона $. А управляющий Флориан Хомм сбежал в 2007 году, и был объявлен в розыск надзором за биржами, ФБР, полицией по наркотикам, плюс еще за его поимку клиенты фонда назначили награду в 1.5 миллиона $.

В общем всех собак спустили. И в 2013 году его арестовали в Италии по наводке ФБР. Но видимо за отсутствием улик отпустили через некоторое время. В США не выдали. Теперь он иногда дает обзоры в немецком отделении Russia Today.

Торговая война США и Китая продолжается

- 17 мая 2019, 15:33

- |

Дональд Трамп поднял пошлины на импорт китайских товаров и услуг объемом $200 млрд в год с 10 до 25%. В ответ Китай объявил о повышении тарифов на американский импорт объемом $60 млрд с 1 июня. США нарушили мораторий на увеличение пошлин, длившийся с декабря 2018 г., обвинив КНР в затягивании переговоров по торговле. По этой же причине государство начало подготовку к повышению до 25% тарифов на оставшийся китайский импорт — $300 млрд в год. Их могут не ввести — Трамп заявил, что обсуждение сделки продолжится.

Михаил Дорофеев, глава аналитического департамента и управляющий портфелем DTI Algorithmic:

«С января рынок безоткатно рос на ожиданиях по сделке США и Китая, поднявшись на 25%. Возобновление торговой войны было первым в списке рисков для экономики на 2019 год — это худшее, что могло случиться с мировым ВВП. И этот риск реализовался на 100%.

Рынок отреагировал на повышение тарифов адекватно, учитывая, что Дональд Трамп постоянно меняет позицию, — упал на 2,5%. Однако я думаю, что можно ждать движения вниз на 30%. Для этого есть все фундаментальные предпосылки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал